а) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;б) портфельные инвестиции, то есть приобретение ценных бумаг;в) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;г) предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности);д) предоставление и получение финансовых кредитов на срок более 180 дней;е) все иные валютные операции, не являющиеся текущими валютными операциями.Валютные операции, связанные с движением капитала, осуществляются резидентами в порядке, устанавливаемом Центральным банком Российской Федерации (ст. 6 указанного выше закона). Порядок выдачи Банком России разрешений на проведение отдельных видов валютных операций, связанных с движением капитала, определен Положениями Банка России от 20.07.1999 N 82-П и от 21.12.2000 N 129-П.

При этом без ограничений осуществляются следующие валютные операции:- расчеты за экспорт товаров, указанных в разделах XVI, XVII, XIX Товарной номенклатуры внешнеэкономической деятельности Российской Федерации, при условии, что срок возврата валютной выручки от реализации этих товаров на экспорт не будет превышать три года с даты фактического пересечения этими товарами таможенной границы Российской Федерации;- расчеты за производимые резидентами за пределами территории Российской Федерации строительные и подрядные работы, сроки платежа за которые в соответствии с условиями заключенных договоров превышают 90 дней, при условии, что срок возврата валютной выручки за произведенные строительные и подрядные работы не будет превышать пять лет с даты заключения такого договора;- расчеты, связанные со взносами и выплатами по страхованию и перестрахованию, осуществляемыми в период срока действия соответствующего договора, при условии, что срок действия указанного договора не будет превышать пять лет с даты его заключения;- переводы физическим лицом - резидентом иностранной валюты в Российскую Федерацию и из Российской Федерации на сумму, не превышающую 75 тысяч долларов США, осуществляемые в течение календарного года в целях приобретения физическим лицом - резидентом прав на ценные бумаги, номинированные в иностранной валюте, или в целях реализации физическим лицом - резидентом принадлежащих ему прав на указанные ценные бумаги. Указанные переводы осуществляются физическим лицом - резидентом через счет в уполномоченном банке, порядок открытия и ведения которого определяется законодательством Российской Федерации. При переводе физическим лицом - резидентом иностранной валюты для приобретения прав на ценные бумаги, номинированные в иностранной валюте, указанное лицо и уполномоченный банк, через который был совершен указанный перевод, обязаны в течение 10 рабочих дней с даты осуществления такого перевода уведомить о состоявшемся переводе налоговый орган по месту учета осуществившего этот перевод физического лица - резидента, приложив банковские выписки по указанному счету.Основание - Закон РФ от 09.10.1992 № 3615-1 "О валютном регулировании и валютном контроле" (ст. 1 п. 10, ст. 6).

К текущим валютным операциям относятся:

переводы в РФ и из РФ иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

получение и предоставление финансовых кредитов на срок не более 180 дней;

переводы в РФ и из РФ процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

переводы неторгового характера в РФ и из РФ, включая переводы сумм заработной платы, пенсий, алиментов, наследства, а также других аналогичных операций.

Важным моментом в изучении валютных операций, связанных с движением капитала, является рассмотрение инвестиций. Под иностранными инвестициями понимаются все виды имущественных и интеллектуальных ценностей, вкладываемых иностранными инвесторами в целях извлечения прибыли (дохода).

В зависимости от степени контроля за зарубежными компаниями инвестиции подразделяются на прямые и «портфельные».

Прямые инвестиции - основная форма экспорта частного предпринимательского капитала, обеспечивающая установление эффективного контроля и дающая право непосредственного распоряжения над заграничной компанией. По определению МВФ, прямыми иностранные инвестиции являются в том случае, когда иностранный собственник владеет не менее 25% уставного капитала акционерного общества. По американскому законодательству - не менее 10%, в странах Европейского Сообщества - 20-25%, а в Канаде, Австралии и Новой Зеландии - 50%.

«Портфельные» инвестиции - такие капитальные вложения, доля участия которых в капитале фирм ниже предела, обозначенного для прямых инвестиций. Портфельные инвестиции не обеспечивают контроля за заграничными компаниями, ограничивая прерогативы инвестора получением доли прибыли (дивидендов).

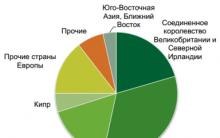

Стратегия привлечения иностранных инвестиций в экономику любой страны, в том числе и России, должна базироваться, прежде всего, на изучении интересов потенциальных зарубежных инвесторов и возможностей их удовлетворения без ущерба для национальной экономики.

Инвестиционной политика - совокупность государственных подходов и решений, определяющих направления использования капитальных вложений в сферах и отраслях экономики, мобилизации средств предприятий и создание благоприятного режима для иностранных инвесторов с помощью введения налоговых и других льгот, институциональная определенность в управлении процессом привлечения, планирования и реализации инвестиций и дебюрократизация деятельности соответствующих оргструктур. Особое значение в этом плане имеет правовое регулирование инвестиционной деятельности, которое, как правило, предполагает законодательство о собственности, включая положения об иностранных инвестициях; налоговое законодательство, в том числе в отношении иностранных инвесторов; законодательство о труде, социальной защищенности определенных групп населения, антимонопольное законодательство, законодательство об охране природы в связи с производственной деятельностью и др.

- 1) Прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием.

- 2) Портфельные инвестиции, то есть приобретение ценных бумаг.

- 3) Переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость.

- 4) Предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности).

- 5) Предоставление и получение финансовых кредитов на срок более 180 дней.

- 6) Все иные валютные операции, не являющиеся текущими валютными операциями.

В отношении других групп операций (по объекту) такое деление неприменимо, и Закон устанавливает специальные правила осуществления таких операций.

Классификация валютных операций имеет большое значение не только для понятия их сущности. Как свидетельствует судебно-арбитражная практика, «большинство споров, связанных с применением валютного законодательства, возникает по поводу определения валютной операции как текущей или капитальной и сводится к применению ответственности к лицу за совершение капитальной операции без соответствующего разрешения Банка России».

Ранее уже упоминалось о классификации валютных операций в зависимости от режима осуществления. Существуют некоторые ограничения на осуществление валютных операций резидентами и нерезидентами.

Резиденты:

- - осуществляют текущие валютные операции без ограничений;

- - осуществляют валютные операции, связанные с движением капитала, в порядке, устанавливаемом Центральным банком РФ (на проведение отдельных видов валютных операций, связанных с движением капитала, требуется разрешение Банка России).

Нерезиденты:

- - имеют право без ограничений переводить, ввозить и пересылать валютные ценности в Российскую Федерацию при соблюдении таможенных правил;

- - имеют право продавать и покупать иностранную валюту за валюту Российской Федерации в порядке, устанавливаемом Центральным банком РФ;

- - имеют право беспрепятственно переводить, вывозить и пересылать из Российской Федерации валютные ценности при соблюдении таможенных правил, если эти валютные ценности были ранее переведены, ввезены или пересланы в Российскую Федерацию или приобретены в Российской Федерации на основаниях, указанных в предыдущем пункте, и в иных случаях в соответствии с законодательством РФ.

Приведенные выше классификации базируются на российском законодательстве и имеют юридическую основу. Они служат в большей степени для целей валютного регулирования и контроля. Приведем другую классификацию, которая по мнению автора более обоснована с экономической точки зрения. В соответствии с ней валютные операции коммерческих банков можно разделить на следующие группы:

- 1) Открытие и ведение валютных счетов клиентуры;

- 2) Купля-продажа валютных средств;

- 3) Неторговые операции коммерческого банка;

- 4) Установление корреспондентских отношений с иностранными банками и осуществление операций по международным расчетам, связанные с экспортом и импортом товаров и услуг;

- 5) Операции по привлечению и размещению банком валютных средств.

Рассмотрим подробнее каждую из этих групп валютных операций банка.

«Валютные операции»:

а) операции, связанные с переходом права собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

б) ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из Российской Федерации валютных ценностей;

в) осуществление международных денежных переводов.

г) расчеты между резидентами и нерезидентами в валюте Российской Федерации.

«Текущие валютные операции»:

а) переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности), а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

б) получение и предоставление финансовых кредитов на срок не более 180 дней;

в) переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

г) переводы неторгового характера в Российскую Федерацию и из Российской Федерации, включая переводы сумм заработной платы, пенсии, алиментов, наследства, а также другие аналогичные операции.

«Валютные операции, связанные с движением капитала»:

а) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

б) портфельные инвестиции, то есть приобретение ценных бумаг;

в) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

г) предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров (работ, услуг, результатов интеллектуальной деятельности);

д) предоставление и получение финансовых кредитов на срок более 180 дней;

е) все иные валютные операции, не являющиеся текущими валютными операциями.

Срочные валютные сделки (форвардные, фьючерсные) - это валютные сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент ее заключения. Из этого определения вытекают две особенности срочных валютных операций.

Существует интервал во времени между моментом заключения и исполнения сделки. В современных условиях срок исполнения сделки, т. е. поставки валюты, определяется как конец периода от даты заключения сделки (срок 1-2 недели, 1,2,3,6,12 месяцев и до 5 лет) или любой другой период в пределах срока.

Курс валют по срочной валютной операции фиксируется в момент заключения сделки, хотя она исполняется через определенный срок.

Срочные сделки с иностранной валютой совершаются в следующих целях:

конверсия (обмен) валюты в коммерческих целях, заблаговременная продажа валютных поступлений или покупка иностранной валюты для предстоящих платежей, чтобы застраховать валютный риск;

страхование портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

получение спекулятивной прибыли за счет курсовой разницы.

Использование срочных сделок для покрытия валютного риска при совершении коммерческих операций приобрело широкое распространение в конце 60-х начале 70-х годов в условиях кризиса Бреттонвудской валютной системы и перехода к плавающим валютным курсам.

Валютные операции «СПОТ».

Эти операции наиболее распространены и составляют до 90% объема валютных сделок. Их сущность заключается в купле-продаже валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня заключения сделки по курсу, зафиксированному в момент ее заключения. При этом считаются рабочие дни по каждой из валют, участвующих в сделке, т. е. если следующий день за датой сделки является нерабочим для одной валюты, срок поставки валют увеличивается на 1 день, но если последующий день нерабочий для другой валюты, то срок поставки увеличивается еще на 1 день. Для сделок, заключенных в четверг, нормальный срок поставки - понедельник, в пятницу-вторник (суббота и воскресенье - нерабочие дни).

По сделкам "спот" поставка валюты осуществляется на счета, указанные банками - получателями. Двухдневный срок перевода валют по заключенной сделке ранее диктовался объективными трудностями осуществить его в более короткий срок.

Валютные операции с немедленной поставкой являются самым мобильным элементом валютной позиции и заключают в себе определенный риск. С помощью операции "спот" банки обеспечивают потребности своих клиентов в иностранной валюте, перелив капиталов, в том числе "горячих" денег, из одной валюты в другую, осуществляют арбитражные и спекулятивные операции.

Валютные операции «СВОП». Разновидностью валютной сделки, сочетающей наличную операции, являются сделки "своп". Подобные сделки известны со времен средневековья, когда итальянские банкиры проводили операции с векселями; позднее они получили развитие в форме репортных и депортных операций. Репорт-сочетание двух взаимно связанных сделок: наличной продажи иностранной валюты и покупки ее на срок. Депорт- это сочетание тех же сделок, но в обратном порядке: покупка иностранной валюты на условиях "спот" и продажа на срок этой же валюты. Позднее операции "своп" приобрели форму обмена банками депозитами в различных валютах на эквивалентные суммы. Недостатком подобной операции являлось увеличение баланса банка на сумму этой операции, что ухудшало его коэффициенты и создавало дополнительные риски. Валютная операция "своп" разрешает эти проблемы: учет обязательств осуществляется на внебалансовых статьях, обмен валют совершается в форме купли- продажи, т. е. единой сделки."Своп" - это валютная операция, сочетающая куплю-продажу двух валют на условиях немедленной поставки с одновременной контрсделкой на определенный срок с теми же валютами. При этом договариваются о встречных платежах два партнера (банки, корпорации и др.). По операциям "своп" наличная сделка осуществляется по курсу "спот", который в контрсделке (срочный) корректируется с учетом премии или дисконта в зависимости от движения валютного курса. При этом клиент экономит на марже - разнице между курсами продавца и покупателя по наличной сделке. Операции "своп" удобны для банков: они не создают открытой позиции (покупка покрывается продажей), временно обеспечивают необходимой валютой без риска, связанного с изменением ее курса. Операции "своп" используются для:

совершения коммерческих сделок: банк продает иностранную валюту на условиях немедленной поставки и одновременно покупает ее на срок.

приобретения банком необходимой валюты без валютного риска (на основе покрытия конрсделкой) для обеспечения международных расчетов, диверсификации валютных авуаров.

взаимного межбанковского кредитования в двух валютах.

Операции "своп" совершаются не только с валютами, но и с процентами. Сущность этой сделки с процентами заключается в том, что одна сторона обязуется выплатить другой проценты по ставке ЛИБОР в обмен на получение процентов по фиксированной ставке с целью извлечения прибыли в виде разницы между ними. При этом сторона, имеющая среднесрочные вложения по фиксированному проценту, но краткосрочные пассивы или пассивы по пересматриваемому проценту, страхует свой процентный риск (процентную позицию), "покупая" долгосрочную фиксированную ставку, или наоборот.

Документация по операциям "своп" сравнительно стандартизирована, включает условия их прекращения при неплатежах, технику обмена обязательствами, а также обычные пункты кредитного соглашения. Они дают возможность получать необходимую валюту, компенсировать временный отлив капиталов из страны, регулировать структуру валютных резервов, в том числе официальных

Валютные операции (лат. operato - действие) представляют собой, действия по организации и управлению денежными отношениями, возникающими при движении валюты и ценных бумаг в валюте.

В соответствии с действующим Законом (ч. 1 ст. 1 п. 9) к валютным операциям относятся:

· операции, связанные с переходом права собственности и иных прав на валютные ценности (иностранная валюта и внешние ценные бумаги), в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

· ввоз и пересылка в Российскую Федерацию, а также вывоз и пересылка из РФ валютных ценностей;

· осуществление международных денежных переводов.

Валютные операции осуществляют банки, имеющие статус уполномоченного банка.

Уполномоченный банк - это банк, получивший от Центрального банка Российской Федерации лицензию на право проведения операций с иностранной валютой. Юридические и физические лица, осуществляющие операции с иностранной валютой, и являются субъектами валютных операций на валютном рынке России подразделяются на резидентов и нерезидентов.

К резидентам относятся (ч. 1 ст. 1 п. 6):

а) физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, признаваемых постоянно проживающими в иностранном государстве в соответствии с законодательством этого государства;

б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства;

в) юридические лица, созданные в соответствии с законодательством Российской Федерации;

г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения резидентов, указанных в подпункте «в»;

д) дипломатические представительства, консульские учреждения Российской Федерации и иные официальные представительства Российской Федерации, находящиеся за пределами территории Российской Федерации, а также постоянные представительства Российской Федерации при межгосударственных или межправительственных организациях;

е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами.

К нерезидентам относятся (ч. 1 ст. 1 п. 7):

а) физические лица, не являющиеся резидентами в соответствии с подпунктами «а» и «б» пункта 6;

б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах «б» и «в» настоящего пункта;

ж) иные лица, не указанные в пункте 6; Федеральный закон "О валютном регулировании и валютном контроле" от 10.12.2003 N 173-ФЗ ст.1 п.6 и п.7

Валютные операции могут быть связаны как с денежными платежами (расчеты, трансферт и т.п.), так и с движением капитала (лизинг, кредит и др.). Капитал - это деньги, пущенные в оборот и приносящие доход от этого оборота. Движение валютного капитала означает вложение инвестором валюты в объекты предпринимательской деятельности в целях получения прибыли.

Операции с иностранной валютой и ценными бумагами в иностранной валюте можно разделить на две группы, согласно ст. 8 Соглашения МВФ:

1. Текущие валютные операции

2. Валютные операции, связанные с движением капитала

К «текущим валютным операциям» относятся:

А) переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

Б) получение и предоставление финансовых кредитов на срок не более 180 дней;

В) переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

Г) переводы неторгового характера в Российскую Федерацию и Российской Федерации, включая переводы сумм заработной платы, пенсии, алиментов, наследства, а также другие аналогичные операции.

Текущие валютные операции осуществляются резидентами, как правило, без каких-либо ограничений.

Банк России регулирует текущие операции двумя способами:

1. Путем ограничения применения таких форм расчетов, как чеки, векселя, а также требованием предоставления гарантий в форме аванса или предоплаты.

2. Жестким контролем за соблюдением периода времени по сделкам в 180 дней. При просрочке по текущим операциям срока в 180 дней применяются штрафные санкции.

К «валютным операциям, связанным с движением капитала», относятся :

А) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участи в управлении предприятием;

Б) портфельные инвестиции, то есть приобретение ценных бумаг;

В) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

Г) предоставление и получение отсрочки платежа на срок более 90 дней по экспорту и импорту товаров, работ и услуг;

Д) предоставление и получение финансовых кредитов на срок более 180 дней;

Е) все иные валютные операции, не являющиеся текущими валютными операциями

Другими словами, если валютная операция не может быть отнесена к текущей валютной операции, то для целей применения Закона «О валютном регулировании и валютном контроле» она будет рассматриваться как валютная операция, связанная с движением капитала. Валютные операции, связанные с движением капитала, подлежат валютному контролю и валютному регулированию и осуществляются в соответствии с инструкциями, письмами и другими нормативными актами и оперативными документами Банка России. Этого требует валютная политика государства - система мер в области валютных отношений, осуществляемая государством в соответствии с выработанными политическими и экономическими ориентирами.

Различают:

Долговременную валютную политику, которая нацелена на модификацию валютной системы, валютного рынка

Текущую валютную политику, которая нацелена на определение валютного курса, валютных операций, регулирование деятельности валютного рынка и рынка золота.

Валютные ограничения способствуют временному выравниванию платежных балансов отдельных стран, но в конечном счете осложняют проблему их балансирования, так как возникает необходимость регулирования международных расчетов с каждой страной отдельно. Ограничение обратимости валют фактически аннулирует принцип наибольшего благоприятствования, усиливает дискриминацию торговых партнеров путем применения множественности валютных курсов.

Объективная необходимость снятия валютных барьеров в международных экономических отношениях порождает тенденцию к межгосударственному регулированию валютных ограничений. Однако этому фактору противостоит национальный протекционизм как средство конкуренции, направленной против торговых партнеров.

Валютные ограничения в РФ

В соответствии с предложениями Президента РФ ускорить процесс приобретения национальной валютой статуса свободно конвертируемой были внесены существенные изменения в ФЗ «О валютном регулировании и валютном контроле» Федеральный закон от 26.06.2006 № 131-ФЗ «О внесении изменений в Федеральный закон “О валютном регулировании и валютном контроле”» решениями Государственной Думы. В соответствии с внесёнными изменениями были отменены статьи, содержащие те или иные валютные ограничения, касающиеся проведения валютных операций резидентами и нерезидентами на территории России и за её пределами. Отмена валютных ограничений означает, что валюта РФ в настоящее время формально соответствует всем требованиям МВФ, предъявленным к свободно конвертируемым валютам.

Резиденты обязаны уведомлять налоговые органы по месту своего учёта об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов». Федеральный закон от 30.10.2007 № 242-ФЗ «О внесении изменений в Федеральный закон “О валютном регулировании и валютном контроле”» ч.2.ст.12

Внесённые изменения означают для резидентов РФ переход к уведомительному порядку открытия (закрытия) банковских счетов за пределами России, что соответствует практике, принятой в развитых странах. Действующее законодательство не содержит ограничений на осуществление нерезидентами валютных операций.

По мнению инициаторов либерализации валютного законодательства, снятие ограничений по финансовым операциям может привести к повышению инвестиционной привлекательности государства. Так Банк России снял последние ограничения на движение капитала через границу Российской Федерации, отменив требования о резервировании при проведении отдельных видов валютных операций, а также об обязательном использовании специальных счетов при осуществлении отдельных видов валютных операций. Кроме того, отменена обязательная продажа экспортерами части валютной выручки. Снятие ограничений на движение капитала через границу, отмена требований о резервировании при проведении отдельных видов валютных операций, а также об обязательном использовании специальных счетов при осуществлении валютных операций - все эти меры, по мнению экспертов, приведут к повышению инвестиционной привлекательности России.

Конечно, на сегодняшний день данные меры не смогут обеспечить полную конвертируемость рубля, так как для полной конвертируемости необходим ряд условий, например, таких, как осуществление нефтяных расчетов в рублях. Однако специалисты надеются, что при дальнейшем введении подобных мер российская валюта может занять такой статус.

Для инвестиционной привлекательности большое значение имеет возможность для инвестора не только вложить средства в экономику страны, но и возможность быстро отозвать эти средства. Поэтому снятие ограничений по движению капитала, безусловно, повысит инвестиционную привлекательность России. Есть также мнение, что в сложившихся макроэкономических условиях валютная либерализация не окажет серьезного влияния на курс национальной валюты. На самом деле ее проведение лишь создает предпосылки для того, чтобы в течение ближайших 3-5 лет национальная валюта начала завоевывать позиции на международных финансовых рынках.

Перечисление ндфл раньше выплаты заработной платы

Инструкция для новичков — как работают риэлторы по продаже квартиры?

Как использовать засахарившееся варенье

Что такое аккредитив простым языком: подробное рассмотрение банковской услуги

Налоговые органы Сфера деятельности налоговой инспекции