С 1 января 2019 года обновлены тарифы и ставки страховых взносов, существенно пересмотрены порядок и условия применения льготных тарифов.

Плательщики страховых взносов

|

Тарифы

страховых взносов на обязательное страхование |

|||

| пенсионное (ОПС) | социальное (ОСС) | медицинское (ОМС) | ||

Тарифы страховых взносов

|

||||

| Тарифы для плательщиков, указанных в подпункте 1 пункта 1 статьи 419 НК РФ (кроме лиц, применяющих пониженные тарифы страховых взносов) | 22 % * | 2,9 (1,8 **) | 5,1 | 30 % |

|

*

Указанный тариф страховых взносов на обязательное пенсионное страхование применяется в пределах установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование - 22

процента. Свыше установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование - 10 процентов

(п. 2 пп. 1 статьи 425 НК РФ)

|

||||

Пониженные тарифы страховых взносов в 2019 году

|

||||

|

Организации и ИП на УСН, ведущие льготируемую деятельность с доходом не менее 70% в общем объеме (пп. 5 п. 1, пп. 3 п. 2, п. 6 ст. 427 НК РФ) |

20 % | 0 % | 0 % | 20 % |

| Аптеки и ИП на ЕНВД по выплатам работникам, занятым в фармацевтике (пп. 6 п. 1, пп. 3 п. 2 ст. 427 НК РФ) | 20 % | 0 % | 0 % | 20 % |

|

Предприниматели на патентной системе налогообложения (ПСН) по выплатам работникам, занятым в деятельности на патенте, за исключением отдельных видов деятельности, по которым льгота не применяется (пп. 9 п. 1, пп. 3 п. 2 ст. 427 НК РФ) |

20 % | 0 % | 0 % | 20 % |

| Некоммерческие организации (НКО) на УСН. Кроме государственных и муниципальных учреждений, сфера деятельность которых связана с соцобслуживанием граждан в области здравоохранения, образования, искусства и массового спорта (пп. 7 п. 1, пп. 3 п. 2, п. 7 ст. 427 НК РФ) | 20 % | 0 % | 0 % | 20 % |

| Благотворительные организации, применяющие упрощенную систему налогообложения (пп. 8 п. 1, пп. 3 п. 2, п. 8 ст. 427 НК РФ) | 20 % | 0 % | 0 % | 20 % |

| IT-организации (пп. 3 п. 1, пп. 1 п. 2, п. 5 ст. 427 НК РФ). | 8 % | 2 % | 4 % | 14 % |

| Хозяйствующие партнерства и общества, в сфере внедрения результатов интеллектуальной деятельности (пп. 1 п. 1, пп. 1 п. 2, п. 4 ст. 427 НК РФ) | 8 % | 2 % | 4 % | 14 % |

| Организации и ИП, заключившие соглашения с органами управления ОЭЗ по внедрению технико-внедренческой и туристско-рекреационной деятельности (пп. 2 п. 1, пп. 1 п. 2 ст. 427 НК РФ) | 8 % | 2 % | 4 % | 14 % |

| Плательщики взносов, выплачивающие вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов (с исключением) (пп. 4 п. 1, пп. 2 п. 2 ст. 427 НК РФ) | 0 % | 0 % | 0 % | 0 % |

| организации - участники "Сколково" (пп. 10 п. 1, пп. 4 п. 2 ст. 427 НК РФ) | 14 % | 0 % | 0 % | 14 % |

| Страхователи - участники СЭЗ на территории Крыма и Севастополя (пп. 11 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ) | 6 % | 1,5 % | 0,1 % | 7,6 % |

| Страхователи - резиденты территории опережающего социально-экономического развития (пп. 12 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ) | 6 % | 1,5 % | 0,1 % | 7,6 % |

| Страхователи - резиденты свободного порта "Владивосток" (пп. 13 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ) | 6 % | 1,5 % | 0,1 % | 7,6 % |

Суммы, не подлежащие обложению страховыми взносами указаны в cтатье 422 НК РФ

Особенности и условия применения пониженных тарифов страховых взносов различными категориями плательщиков определены статьёй 427 НК РФ.

Порядок исчисления и уплаты страховых взносов в 2019 году

- В течение расчетного периода по итогам каждого календарного месяца плательщики производят исчисление и уплату страховых взносов исходя из базы для исчисления страховых взносов с начала расчетного периода до окончания соответствующего календарного месяца и тарифов страховых взносов за вычетом сумм страховых взносов, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно.

- Сумма страховых взносов на обязательное социальное страхование (ОСС) уменьшается на сумму произведенных ими расходов на выплату страхового обеспечения по указанному виду ОСС в соответствии с законодательством России.

- Сумма страховых взносов, исчисленная для уплаты за календарный месяц, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца.

- Плательщики обязаны вести учет сумм начисленных выплат и иных вознаграждений, сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, в пользу которого осуществлялись выплаты.

- Сумма страховых взносов, подлежащая перечислению, исчисляется в рублях и копейках.

- Сумма страховых взносов исчисляется и уплачивается плательщиками страховых взносов, указанными в подпункте 1 пункта 1 статьи 419 Налогового кодекса , отдельно в отношении страховых взносов на обязательное пенсионное страхование, страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, страховых взносов на обязательное медицинское страхование.

Предельная база для начисления страховых взносов в 2019 г.

До определенного момента работает правило: чем выше зарплата работников, тем больше сумма взносов , а, следовательно, и налоговая нагрузка на работодателя.

В целях снижения расходов хозяйствующих субъектов на обязательное страхование, при условии превышения установленного лимита, НК РФ предусматривает снижение тарифов (регресс). Это стимулирует работодателей не скрывать реальный уровень зарплаты своих работников.

Установленная предельная величина базы для исчисления страховых взносов подлежит ежегодной индексации:

- на социальное страхование (ОСС), на случай временной нетрудоспособности и в связи с материнством база индексируется исходя из роста средней заработной платы в Российской Федерации.

- на пенсионное страхование (ОПС) величина базы устанавливается с учетом размера средней заработной платы в Российской Федерации, увеличенного в 12 раз, и применяемого к нему повышающего коэффициента.

Постановление Правительства Российской Федерации от 28.11.18 N 1426 «О предельной величине базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и на обязательное пенсионное страхование с 1 января 2019г.»

В соответствии с пунктом 6 статьи 421 Налогового кодекса Российской Федерации Правительство Российской Федерации

п о с т а н о в л я е т:

1. Установить, что для плательщиков страховых взносов, указанных в подпункте 1 пункта 1 статьи 419 Налогового кодекса Российской Федерации, предельная величина базы для исчисления страховых взносов:

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством подлежит индексации с 1 января 2019 г. в 1,061 раза с учетом роста средней заработной платы в Российской Федерации и составляет в отношении каждого физического лица сумму, не превышающую 865 000 рублей нарастающим итогом с 1 января 2019 г.;

- на обязательное пенсионное страхование с учетом размера средней заработной платы в Российской Федерации на 2019 год, увеличенного в 12 раз, и применяемого к нему повышающего коэффициента, установленного пунктом 5 статьи 421 Налогового кодекса Российской Федерации на 2019 год в размере 2,1 , составляет в отношении каждого физического лица сумму, не превышающую 1 150 000 рублей нарастающим итогом с 1 января 2019 г.

Председатель Правительства

Российской Федерации

Д.Медведев

2019 год: Предельная база, виды страхования, тирифы

2018 год: Предельная база, виды страхования, тирифы

Расчет взносов при превышении предельной базы в 2019 году

При превышении совокупного уровня заработной платы работника (предельной величины базы), установленного на текущий год (нарастающим итогом с начала года) действующие ставки страховых взносов 22 % - в ПФР и 2,9% - в ФСС уменьшаются и составляют 10% и 0% соответственно (применительно к суммам свыше вышеуказаннлого уровня).

Дополнительные тарифы страховых взносов на обязательное пенсионное страхование

Для отдельных категорий плательщиков, в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на определенных видах работ, применяется дополнительный тариф страховых взносов на обязательное пенсионное страхование.

* Для плательщиков, указанных в пунктах 1 и 2 ст. 428 НК РФ, в зависимости от установленного по результатам специальной оценки условий труда, проводимой в порядке, установленном законодательством Российской Федерации, класса условий труда применяются следующие дополнительные тарифы страховых взносов на обязательное пенсионное страхование:

| Класс условий труда | Подкласс условий труда | Дополнительный тариф страхового взноса |

|---|---|---|

| Опасный | 4 | 8,0 процента |

| Вредный | 3.4 | 7,0 процента |

| 3.3 | 6,0 процента | |

| 3.2 | 4,0 процента | |

| 3.1 | 2,0 процента | |

| Допустимый | 2 | 0,0 процента |

| Оптимальный | 1 | 0,0 процента. |

Фиксированный размер страховых взносов в 2019 году (за себя) для самозанятого населения, не производящего выплаты физическим лицам

С 1 января 2019 года действует новый порядок уплаты фиксированных платежей ИП (за себя). При этом, формат оплаты предпринимателем страховых взносов зависит от того, является ли Предприниматель работодателем. Если ИП не использует труд наёмных работников, то для него применяется фиксированная величина страховых взносов.

В соответствии с законодательством на 2019 г., ИП уплачивает:

- В ПФР - 26 545 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 212 360 руб.)

- В ФОМС - 5 840 руб.

Размер страховых взносов, уплачиваемых плательщиками, не производящими выплат и иных вознаграждений физическим лицам, а также порядок расчёта суммы взносов, установлен cтатьёй 430 НК РФ. Тарифы для предпринимателей на 2019 - прежние (26 и 5,1%). Порядок расчета дополнительного взноса (1% от суммы доходов, превышающих 300 000 руб.) .

Суммы взносов ИП и сроки их уплаты в 2019 году

Порядок уплаты страховых взносов в фиксированном размере в 2019 году (для ИП, "за себя")

Взносы ИП, работающего без привлеченного персонала, определяются в соответствии с требованиями ст. 420 НК РФ. При этом - не применяются пониженные тарифы (льготу имеют только лица, выплачивающие вознаграждения другим физлицам).

Таким образом, страховые взносы уплачивают как ИП имеющие наёмных работников, не так и неимеющие таковых. При этом размер взносов за себя не зависит от наличия работников. ИП - пенсионеры также платят фиксированные взносы.

Если предприниматель принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета. При этом сумма взносов будет скорректирована пропорционально отработанному времени в календарном году.

Срок уплаты фиксированных взносов ИП

Согласно п. 2 ст. 432 НК РФ фиксированная сумма взносов должна быть уплачена до истечения календарного года. То есть, не позднее 31 декабря 2019 года.

Сумма страховых взносов для ИП в 2019 году при превышении дохода

Если за календарный год доходы предпринимателя окажутся больше 300 тыс. руб., то сверх взносов от МРОТ он должен заплатить взносы на ОПС в размере 1% от суммы дохода, превысившего 300 000. При этом ограничена максимальная величина таких взносов. Она не может превысить значение: 8 x 26 545 руб. = 212 360 руб.

Срок уплаты 1% с доходов ИП в ПФР

Согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2019 год нужно заплатить не позднее 1 июля.

Получатель платежей - налоговый орган, в котором ИП стоит на учете.

КБК в платежном документе следует указывать:

- 18210202140061110160 – для взносов на ОПС;

- 18210202103081013160 – для взносов на ОМС.

Расчет по страховым взносам форма документа и сроки представления

В 2018 году ФНС России планирует обновить форму расчета по страховым взносам

Сроки представления Расчета по страховым взносам

Плательщики, представляют расчет по страховым взносам в налоговый орган:

не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом , в налоговый орган по месту нахождения организации (и её обособленных подразделений), а также по месту жительства физического лица, производящего выплаты и иные вознаграждения физическим лицам.

Ежеквартально:

- 30 апреля - за I квартал,

- 30 июля - за первое полугодие,

- 30 октября - за 9 месяцев,

- 30 января

*

- за отчётный год.

* года, следующего за отчетным.

Отчетность по взносам представляемая в ИФНС России в 2019 г.

Сроки представления отчетности в ПФР и ФСС и формы отчётных документов в 2019 году

C 2017 года ФНС России переданы полномочия по администрированию страховых взносов. При этом:

- ПФР - уполномечен вести персонифицированный учет застрахованных лиц.

- ФСС - осуществляет выплату пособий и администрирует, отчетность по травматизму.

Отчетность в Пенсионный фонд в 2019 г.

Страхователи обязаны представить сведения о страховом стаже застрахованных лиц за 2018 год не позднее 1 марта 2019 года.

Отчетность в Фонд социального страхования

В ФСС представляются сведения по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (форму и формат готовит ФСС).

Отчетность в Фонд обязательного медицинского страхования

Отчитываются отдельные категории страхователей (по специальным формам).

Страховые тарифы на обязательное социальное страхование (ОСС) от несчастных случаев на производстве и профессиональных заболеваний

В 2019 году и в плановый период 2020 и 2021 годов страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний уплачиваются страхователями в порядке и по тарифам, которые установлены Федеральным законом от 22 декабря 2005 г. № 179-ФЗ "О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год.

На 2019 и 2021 годы, сохранены 32 страховых тарифа (от 0,2 до 8,5 процента), дифференцированных по видам экономической деятельности в зависимости от класса профессионального риска, а также льгота по их уплате.

Страховые тарифы на OCC от несчастных случаев на производстве и профзаболеваний определяются в процентах к начисленной оплате труда по всем основаниям (доходу) в соответствии с видами экономической деятельности по классам профессионального риска.

Размеры страховых тарифов на OCC от несчастных случаев и профзаболеваний на 2019 год

Страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний определяются в процентах к суммам выплат и иных вознаграждений, которые начислены в пользу застрахованных

в рамках

трудовых отношений и гражданско-правовых договоров и включаются в базу для начисления страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в соответствии со статьей 20 1

Федерального закона от 24 июля 1998 года № 125-ФЗ

«Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (Федеральный закон от 24 июля 1998 года № 125-ФЗ).

КБК для взносов на социальное страхование от несчастных случаев и профзаболеваний в 2019 году

| КБК | Наименование |

|---|---|

| 393 1 02 02050 07 1000 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

| 393 1 02 02050 07 2100 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (пени по соответствующему платежу) |

| 393 1 02 02050 07 2200 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (проценты по соответствующему платежу) |

| 393 1 02 02050 07 3000 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

| 393 1 02 02050 07 4000 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производ стве и профессиональных заболеваний (прочие поступления) |

| 393 1 02 02050 07 5000 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (уплата процентов, начисленных на суммы изли шне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата) |

Порядок подтверждения основного вида экономической деятельности страхователя по ОСС от несчастных случаев и профзаболеваний

Ежегодное подтверждение основного вида экономической деятельности страхователей необходимо ФСС для определения класса риска, зависящего от деятельности страхователя, в целях установления страхового тарифа на страхование от несчастных случаев и профзаболеваний.

Ежегодное подтверждение основного вида экономической деятельности страхователей – юридических лиц, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами, необходимо для определения Фондом социального страхования Российской Федерации класса профессионального риска вида экономической деятельности, которому соответствует основной вид экономической деятельности страхователя (подразделения страхователя), и соответствующего этому классу размера страхового тарифа на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Порядок подтверждения основного вида экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний – юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами, утвержден приказом Минздравсоцразвития России от 31 января 2006 года № 55 (в редакции приказов Минздравсоцразвития России от 01.08.2008 № 376н, от 22.06, 25.10.2011 № 606н).

Следует обратить внимание, что основной вид экономической деятельности страхователя – физического лица, нанимающего лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, должен соответствовать основному виду деятельности, указанному в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП). При этом ежегодного подтверждения страхователем основного вида деятельности не требуется.

В 2019 году для подтверждения основного вида экономической деятельности страхователи - юридические лица представляют в срок не позднее 15 апреля 2019 года в региональное отделение следующие документы:

- заявление о подтверждении основного вида экономической деятельности,

- справка-подтверждение основного вида экономической деятельности,

- копия пояснительной записки к бухгалтерскому балансу за 2017 год.

В указанных документах коды и их расшифровка по видам экономической деятельности должны соответствовать новому ОКВЭД 2, сведения о новых кодах юридическое лицо получает в Федеральной налоговой службе.

Документы региональным отделением Фонда принимаются в форме электронного документа с использованием единого Портала государственных и муниципальных услуг

Регистрация юридических лиц на Портале государственных и муниципальных услуг осуществляется бесплатно.

Индексация пособий на 2018 год для граждан, имеющих детей

С 1 февраля 2018 года коэффициент индексации для выплат, пособий и компенсаций отдельным категориям льготников установлен в размере 1,025 .

Коэффициент применяется в отношении государственных пособий гражданам, имеющим детей.

На 2,5% вырос размер следующих пособий:

- до 628,47 руб. - при постановке на учет в ранние сроки беременности,

- до 16 759,09 руб. - при рождении ребенка.

Проиндексирован и миминимальный размер ежемесячного пособия по уходу за ребенком:

- 3 142,33 руб. - на первого ребенка (новый минимум для тех, кому предоставлен отпуск по уходу за ребенком до 1 января 2018 г.),

- 6 284,65 руб. - на второго ребенка (для всех).

Постановление Правительства Российской Федерации от 26 января 2018 г. N 74 "Об утверждении коэффициента индексации выплат, пособий и компенсаций в 2018 году".

Введение

Сущность внебюджетных фондов

1 Источники формирования внебюджетных фондов

2 Сущность страховых взносов во внебюджетные фонды

Механизм исчисления и уплаты взносов во внебюджетные фонды

1 Общие условия установления и взимания взносов

2 Механизм исчисления и уплаты взносов

Анализ налоговой реформы в формировании внебюджетных фондов

1 Сравнительный анализ социального налогообложения в 2011 и 2012 годах в России

2 Сравнительный анализ социального налогообложения в России и за рубежом

Заключение

Введение

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их для целей нашего пособия вполне допустимо приравнять к налогам.

Президентом РФ подписаны законы: № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» и № 213-ФЗ «О внесении изменений в отдельные законодательные акты РФ и признании утратившими силу отдельных законодательных актов (положений законодательных актов) РФ в связи с принятием федерального закона «О страховых взносах в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования».

Данные законы предусматривают переход с 1 января 2010 года от единого социального налога (ЕСН) к страховым взносам и целый ряд изменений в порядке финансирования выплат, которые осуществляются в настоящее время за счет средств Фонда социального страхования.

В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования"

Целью курсовой работы является изучение страховых взносов во внебюджетные фонды, действующий механизм исчисления и уплаты, провести анализ влияния налоговой реформы на формирование внебюджетных фондов.

В рамках данной цели в данной курсовой работе будут рассмотрены следующие задачи:

изучены теоретические основы исчисления и уплаты страховых взносов во внебюджетные фонды;

проведен анализ действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды;

рассмотрены направления совершенствования действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды;

изучено правовое обеспечение.

Объектом данной курсовой работы являются страховые взносы. Предметом - действующий механизм исчисления и уплаты, направления совершенствования страховых взносов.

При рассмотрении поставленных вопросов использовались законодательство Российской Федерации, а также научная и учебная литература по изучаемой теме, которые составили информационную базу данной работы.

1. Сущность внебюджетных фондов

Важным звеном финансовой системы являются внебюджетные фонды государства. Внебюджетные фонды - это фонды денежных средств, образуемые вне федерального бюджета, бюджетов субъектов РФ и местных бюджетов, которые предназначены для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, охрану здоровья, медицинскую помощь, а также для удовлетворения других общественных потребностей, не финансируемых из бюджета.

Считается, что внебюджетные фонды возникли раньше бюджета и в какой-то мере послужили его основой. Объясняется это тем, что в процессе становления современной системы государственной власти происходило выделение отдельных функций государства и закрепление за ними специальных финансовых ресурсов. Как правило, это были специальные виды правительственной деятельности, для которых была нежелательна огласка. Покрывались они специальными доходами. Количество специальных фондов и счетов не было постоянным. Одни счета открывались, другие закрывались.

Целевые бюджетные фонды стали создаваться в России в период перехода страны на новые экономические отношения. Закон РСФСР «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 10 октября 1991г. впервые предоставил возможность органам власти образовывать целевые бюджетные фонды, обладающие правом самостоятельного юридического лица и независимые от бюджетов соответствующих органов власти.

Внебюджетные фонды позволяют преодолеть остаточный

принцип финансирования социальных и других расходов. Они позволяют также

разгрузить бюджет, беря на себя часть его расходов, разрешая тем самым проблему

финансирования бюджета. Имея строго целевое направление использования средств,

внебюджетные фонды дают возможность увеличить ресурсы, мобилизуемые

государством. Конечно, это можно сделать и за счет увеличения налогов, но, как

правило, увеличение налогов негативно воспринимается в обществе. Главной

причиной их создания была необходимость выделения чрезвычайно важных для

общества расходов и обеспечение их самостоятельными источниками доходов.

1.1 Источники формирования внебюджетных фондов

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета и финансирование определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для использования в определенных целях. Внебюджетные фонды предназначены для целевого использования.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью.

Значительное количество фондов формируется за счет средств центрального и региональных (местных) бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства, полученные фондом у ЦБ РФ или коммерческих банков. Кроме того, к доходам внебюджетных фондов относятся отчисления от прибыли предприятий, учреждений, организаций и прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом (имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов).

Начиная с 1992 г. в РФ создано и действует большое количество внебюджетных фондов. На тот период общее число федеральных внебюджетных фондов составило 40, из них основные - Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования и Фонд занятости (с 2001 г. средства консолидируются в федеральном бюджете).

По Указу Президента РФ от 22 декабря 1993 года все

внебюджетные фонды (за небольшим исключением), доходы которых формировались за

счет обязательных платежей предприятий, учреждений, организаций, объединяются с

республиканским бюджетом РФ.

1.2 Сущность страховых взносов во внебюджетные фонды

страховой взнос внебюджетный уплата

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их для целей нашего пособия вполне допустимо приравнять к налогам.

В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и Территориальные фонды обязательного медицинского страхования".

Плательщики страховых взносов делятся на две категории:

Плательщиков взносов, относящихся к данной категории условно можно назвать "работодателями", т.к. большая осуществляемых ими выплат физическим лицам является заработной платой работников. Поскольку наше пособие ориентировано на людей, интересующихся вопросами бизнеса, особенности уплаты взносов обычными гражданами мы рассматривать не будем, и все сказанное ниже в отношении плательщиков категории 1 будет касаться уплаты страховых взносов только юридическими лицами и индивидуальными предпринимателями.

Объект обложения страховыми взносами в целом аналогичен объекту налогообложения ЕСН: это выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым и гражданско-правовым договорам. При этом выплаты включаются в базу для расчета страховых взносов, независимо от того, отнесены ли эти выплаты к расходам, уменьшающим налоговую базу по налогу на прибыль. Таким образом, в отличие от ЕСН страховые взносы никак не связаны с правилами налогового учета, а это неизменно повлечет за собой увеличение количества видов выплат, с которых должны начисляться страховые взносы. Взносы начисляются, в частности, на выплаты, предусмотренные трудовым договором. К выплатам, указанным в трудовом договоре, можно приравнять выплаты, которые закреплены в коллективном договоре или ином локальном нормативном акте работодателя (например, положении об оплате труда). Этот вывод следует из норм части 3 статьи 43, части 5 статьи 57, частей 1 и 2 статьи 135 Трудового кодекса РФ. Таким образом, если в указанных документах не значится обязанность работодателя перечислять в пользу работников какие-либо выплаты, то, руководствуясь буквальной трактовкой законодательства, на эти выплаты можно не начислять страховые взносы.

2. Механизм исчисления и уплаты взносов во внебюджетные фонды

2.1 Общие условия установления и взимания взносов

Порядок исчисления и уплаты страховых взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на обязательное медицинское страхование в 2012 г. в основном остается прежним.

Обложению страховыми взносами подлежат любые выплаты, произведенные в пользу работников организации, независимо от:

характера конкретной выплаты: заработная плата, гарантия, выплата социального назначения;

упоминания непосредственно в условиях трудовых договоров.

И наоборот, не образуют обложения страховыми взносами выплаты, произведенные:

в пользу лиц, не состоящих с организацией - плательщиком страховых взносов в трудовых отношениях и не заключавших с ней договор гражданско-правового характера, предметом которого является выполнение работ, оказание услуг;

в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). К числу договоров, выплаты в рамках которых не образуют объект обложения страховыми взносами, относятся: договоры аренды, договоры дарения;

в рамках любых отношений, не предполагающих выполнения физическим лицом каких-либо действий. Например, не облагается страховыми взносами материальная выгода, возникающая в виде экономии на процентах при пользовании заемными средствами, дивиденды (выплаты в пользу акционеров или участников, в том числе состоящих в трудовых или иных отношениях с обществом).

Объект обложения страховыми взносами возникает независимо от источника выплаты и порядка учета выплаты в целях налогообложения прибыли.

Принимая на работу лиц, являющихся инвалидами I, II или III группы, все организации применяют по отношению к выплатам, произведенным в пользу указанных лиц, следующие ставки:

в Пенсионный фонд Российской Федерации - 16 процентов;

в Фонд социального страхования Российской Федерации - 1,9 процента;

в территориальные фонды обязательного медицинского страхования - исключена.

Пониженные тарифы страховых взносов на 2011 г. для отдельных категорий плательщиков, число которых увеличено, установлены статьями 58 и 58.1 закона N 212-ФЗ. К сожалению, многие субъекты малого и среднего бизнеса не дождались льготного тарифа страховых взносов.

Установлен порядок уточнения платежа в случае неверного заполнения поручения на перечисление взносов: если допущенные при заполнении платежного поручения ошибки, не привели к непоступлению средств на соответствующий счет внебюджетного фонда, то страхователь вправе уточнить платеж (ч. 8 ст. 18 закона N 212-ФЗ).

С 1 января 2011 г. зачет суммы излишне уплаченных страховых взносов производится контролирующими органами самостоятельно. Соответствующее решение принимается в течение 10 рабочих дней со дня обнаружения переплаты (ч. 7 ст. 26 закона N 212-ФЗ). При этом новый порядок не мешает страхователю обратиться с заявлением о возврате излишне перечисленных взносов (ч. 6 ст. 26 закона N 212-ФЗ).

2.2 Механизм исчисления и уплаты взносов

Индивидуальное задание № 2.

Городская поликлиника выплатила врачу-стоматологу А.Г.Федорову (1962г.р.) в первом квартале заработную плату за счет бюджетных средств в сумме 20000 руб. в месяц, а за оказание платных услуг пациентам в той же поликлинике - 25000 руб. в месяц.

Кроме того, он получил 5000 руб. за прочитанную лекцию, а также 1000 руб. за статью, опубликованную в научно-популярном журнале.

Сотрудник данной поликлиники П.С.Петров (1970г.р.) в первом квартале ежемесячно получал заработную плату в размере 13000 руб. и ежемесячную премию в размере 1500 руб. В феврале он получил единовременную материальную помощь в сумме 2000 руб., а также возмещение командировочных расходов в пределах нормы в размере 5000 руб.

Сотруднице поликлинике А.С.Семеновой была выплачена заработная плата в размере 17000 руб. ежемесячно. В январе ей была выплачена премия по итогам предыдущего года в размере 26000 руб. Кроме того, поликлиника оплатила в феврале А.С.Семеновой абонемент на посещение бассейна в течение года в сумме 18000 руб., а также полис добровольного медицинского страхования в сумме 50000 руб. сроком на 1 год. В день юбилея в марте А.С.Семеновой был вручен подарок стоимостью 16000 руб.

В январе А.С.Семенова болела, и ей было выплачено 11000 руб. по больничному листу.

В.И.Петрову, работающему в поликлинике по трудовому договору, была выплачена заработная плата в размере 25000 руб. в месяц. По итогам работы предыдущего года была выплачена премия в размере 9600 руб., а также в январе ему был приобретен годовой абонемент на посещение теннисного корта в сумме 15000 руб. За 3 месяца была произведена оплата мобильного телефона, используемого для производственных (50%) и личных (50%) нужд в сумме 6000 руб. Был оплачен полис добровольного медицинского страхования (срок страховки - 12месяцев) в сумме 36000 руб. У В.И.Петрова поликлиника выкупила компьютер для производственных нужд на сумму 60000 руб.

Определите сумму страховых взносов. Заполните расчет по страховым взносам в ПФ и ФОМС за расчетный период.

(ставки на основании ст.58 п.3.4 Федерального закона от 24.07.2009г. №212-ФЗ)

Федорову А.Г. (1962г.р.)

НБ = 60000+75000+5000+1000 = 141000 руб. (в соотв. со ст. 7 212-ФЗ)

ПФ = 141000*20% = 28200 руб.

Стр.ч. = 28200 руб.

Петрову П.С. (1970г.р.)

Возмещение командировочных расходов 5000р. (в соотв. со ст.9 ФЗ № 212-ФЗ)

НБ = 39000+4500+2000 = 45500 руб. (в соотв. со ст. 7 212-ФЗ)

Сумма страховых взносов = 45500*20% = 9100 руб.

ПФ = 45500*20% = 9100 руб.

Стр.ч. = 45500*14% = 6370 руб.

Накоп.ч. = 45500*6% = 2730 руб.

Семеновой А.С. (1966г.р.)

По больничному листу 11000р. (в соотв. со ст.9 ФЗ № 212-ФЗ)

НБ = 51000+26000+18000+3060+16000 = 114060 руб. (в соотв. со ст. 7 212-ФЗ)

Сумма страховых взносов = 114060*20% = 22812 руб.

ПФ = 114060*20% = 22812 руб.

Стр.ч. = 22812 руб.

Петрову В.И. (1967г.р.)

Оплата мобильного телефона 6000р., для производственных нужд (50%) и выкуп компьютера у Петрова В.И. 36000р. (в соотв. со ст.9 ФЗ № 212-ФЗ)

НБ = 75000+9600+15000+3000+4500 = 107100 руб. (в соотв. со ст. 7 212-ФЗ)

Сумма страховых взносов = 107100*20% = 21420 руб.

ПФ = 107100*20% = 21420 руб.

Стр.ч. = 107100*14% = 14994 руб.

Накоп.ч. = 107100*6% = 6426 руб.

НБобщ = 141000+45500+114060+107100 = 407660 руб.

Σстр.вз.общ. = 28200+9100+22812+21420 = 81532 руб.

3. Анализ налоговой реформы в формировании внебюджетных фондов

3.1 Сравнительный анализ социального налогообложения в 2011 и 2012 годах в России

Максимальный тариф страховых взносов в государственные внебюджетные фонды снижен с 34 до 30 процентов. Изменения в тарифах коснутся, в первую очередь, льготных категорий работодателей, применяющих упрощенную систему налогообложения. С 1 января 2012 года вступили в силу изменения, внесенные в закон о страховых взносах*.

Напомню, что в предыдущем году совокупный тариф страховых взносов составлял 34%. Из них 26% работодатели платили в ПФ Российской Федерации, 2,9% - в ФСС РФ, 3,1% и 2% - в ФФОМС и ТФОМС соответственно.

Начиная с этого года, тариф страховых взносов в ПФР на период 2012-2013 гг. уменьшился с 26% до 22%. При этом была проиндексирована и облагаемая страховыми взносами база каждого работника, то есть предельный годовой заработок, с которого уплачиваются страховые взносы. Он вырос с 463 до 512 тысяч рублей. Если выплаты в пользу работника превысят 512 тысяч рублей в 2012 году и 573 тысяч рублей в 2013 году, работодатель уплатит дополнительные взносы в Пенсионный фонд. Они составят 10 % от суммы превышения.

Тариф страховых взносов в ФСС в 2012 году не изменился и остался на уровне 2011 года. С 1 января 2012 года страховые взносы в ТФОМС больше не будут уплачиваться, при этом, совокупный тариф страховых взносов в ФФОМС составил 5,1% и остался на уровне 2011 года.

В отношении взносов в Пенсионный фонд РФ, предусмотрено разделение на страховую и накопительную часть (16% и 6% соответственно для лиц 1967 года рождения и моложе, а для тех, кто родился 1966 году и ранее - 22% на страховую часть). Но теперь как страховая, так и накопительная часть подразделяются на солидарную и индивидуальную часть тарифа страховых взносов (ст. 33.1 Закона № 167-ФЗ). Для лиц, родившихся в 1966 году и ранее, из 22 процентов 6 процентов идет на солидарную часть, а 16 процентов - на индивидуальную часть тарифа. Для работников, которые родились в 1967 году и позже, накопительная часть пенсии полностью состоит из индивидуальной части страхового тарифа (6%), а страховая (16%) делится на солидарную часть (6%) и индивидуальную часть (10%).

С начала 2012 года изменился и список тех, кто имеет право на пониженный тариф страховых взносов. Теперь в этот список дополнительно входят субъекты малого предпринимательства в производственной и социальной сферах, благотворительные организации и некоммерческие организации, работающие в социальной сфере, а также в сфере образования и науки. Также меньшие взносы заплатят организации, оказывающие инжиниринговые услуги, и аптечные организации, применяющие специальные режимы налогообложения.

Помимо этого расширен круг застрахованных лиц, в пользу которых работодатель будет уплачивать страховые взносы. Теперь к ним относятся иностранные граждане, имеющие статус временно пребывающих на территории РФ, с которыми заключены трудовые договоры сроком не менее 6 месяцев.

Исключена обязанность плательщиков, уплачивающих страховые взносы исходя из стоимости страхового года, кроме глав крестьянских (фермерских) хозяйств, представлять ежегодную отчетность. Остальные плательщики страховых взносов будут в 2012 году по-прежнему сдавать отчетность в два фонда: Пенсионный фонд Российской Федерации и Фонд социального страхования Российской Федерации.

Отчетность в ПФР необходимо представлять не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (кварталом, полугодием, девятью месяцами и календарным годом). Таким образом, последними датами сдачи отчетности в 2012 году становятся 15 февраля, 15 мая, 15 августа и 15 ноября. Ежеквартально надо будет сдавать не только расчеты по страховым взносам в ПФР и ФФОМС, но и сведения по персонифицированному учету.

Работодатели, численность сотрудников которых по состоянию на 1 января 2012 года составили более 50 человек, должны, как и прежде, представлять отчетность в электронном виде с электронно-цифровой подписью.

Федеральный закон от 24 июля 2009 года №212-ФЗ «О

страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального

страхования Российской Федерации, Федеральный фонд обязательного медицинского

страхования и территориальные фонды обязательного медицинского страхования» (с

учетом изменений и дополнений)

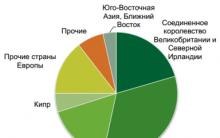

3.2 Сравнительный анализ социального налогообложения в России и за рубежом

Социальная защищенность населения любой страны входит в состав показателей, определяющих уровень социальной стабильности общества. Социальная защита является частью многогранной социальной политики, которая направлена на реализацию социальных гарантий населения и включает в себя социальное обеспечение и социальное страхование, а также нематериальные формы социальных гарантий, предоставляемых национальным законодательством. Формами социальной защиты выступают пенсии, пособия, выплаты, налоговые вычеты и льготы и прочие компенсации различным категориям граждан, нуждающимся в социальной помощи. В мировой практике современные государства уже с середины XX века активно берут на себя функции социальной защиты и экономического регулирования, так как без планомерного, направляемого государством развития социальной сферы, науки и образования, внедрения новых технологий невозможно динамичное развитие экономики, высокий уровень жизни, наличие социальной стабильности и защищенности населения. В, условиях современного финансового кризиса, регулирующая и -социальная роль государства неизмеримо возросла и жизненно необходима. Без полноценного финансового обеспечения системы социальной защиты, невозможно выполнение государством стоящих перед ним социальных и экономических задач.

Экономические реформы в России вызвали реструктуризацию источников финансирования социальной сферы. Процесс реформирования сегодня сопровождается переходом на страховые методы финансирования социальной защиты за счет страховых взносов работодателей, добровольных отчислений работодателей и работников, косвенного финансирования в виде налоговых льгот. Из многочисленных источников финансирования социальной защиты населения выделяется один из наиболее весомых - это социально ориентированные налоговые платежи и взносы, или, по другому, социальное налогообложение. Однако, его роль как источника доходов бюджетов социальных внебюджетных фондов в России пока явно занижена. В тоже время, социальные налоговые платежи составляют в развитых странах значительную 1 долю в совокупных налоговых доходах: в Японии - 38%, в Германии - 37%, в Англии - 18%, во Франции - 41%, а в России около 8%.

В настоящее время страны ОЭСР тратят на пенсии в среднем 9% ВВП и данные заметно различаются по странам. Например, в Австрии расходы на государственные пенсии составляют около 15%, в Италии - 14%, во Франции - 13%, в США - 6,5%, Японии -5% и Канаде - 4,5% ВВП.

В большинстве развитых стран на одного человека старше 65 лет приходится 4-5 человек трудоспособного возраста, но к 20 -25 годам это соотношение составит в странах Европы 1:2,5, в США - 1:3,5. Согласно расчетам экспертов ОЭСР, расходы на пенсии в первые десятилетия будущего века повысятся до 14 - 20% ВВП в Японии и государствах Европы.

Фактически многие развитые страны пришли к пенсионной системе, сочетающей управляемые государством пенсионные схемы с находящимися в частном управлении пенсионными планами по месту работы и личными сберегательными пенсионными счетами для удовлетворения потребностей групп населения со средними и более высокими доходами. Однако решающая роль в обеспечении доходов пенсионеров принадлежит государственной распределительной (солидарной) пенсионной системе (приложение 1).

В начале 90-х годов под эгидой

Всемирного банка было предпринято первое глобальное комплексное исследование

проблем старения населения и пенсионного обеспечения. В итоговом докладе

"Предупреждение кризиса старения: политика защиты престарелых и содействия

экономическому росту" (1994 г.) содержится оценка функционирующих в мире

пенсионных схем и перспектив их развития с точки зрения определенной системы

критериев; разработаны концептуальные подходы к пенсионному реформированию;

обобщены практические действия отдельных странах в этой области (табл. 1, рис.

3.1 и 3.2)

Таблица 1 - Сравнение размера страховых взносов по странам

|

Общая ставка взносов, % |

Расходы на выплату пенсий, % ВВП |

|

|

Германия |

||

|

Великобритания |

||

|

Финляндия |

||

Рисунок 1 - Общая ставка страховых

взносов, %

Рисунок 2 - Расходы на выплату

пенсий, % ВВП

По результатам исследования опыта зарубежных стран можно сделать вывод, что страны Западной Европы являются одними из наиболее передовых в области развития социальной защищенности людей. Несмотря на ряд различий, система государственного страхования в этих странах имеет достаточно много общих черт.

США и Япония также имеют развитые системы государственного социального страхования, характер которых зависит от национальных особенностей и наиболее подходит для конкретной страны.

Заключение

В данной курсовой работе были рассмотрены теоретические основы исчисления и уплаты страховых взносов во внебюджетные фонды, проведен анализ действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды, рассмотрены направления совершенствования действующего механизма исчисления и уплаты страховых взносов во внебюджетные фонды, изучено правовое обеспечение.

Переход от ЕСН на страховые выплаты позволит сбалансировать пенсионную систему РФ. Т.к. при сегодняшнем прогнозе социально-экономического развития РФ, будет оставаться минимальный дефицит, связанный с накопленными обязательствами пенсионной системы, однако он будет незначительным.

С переходом на новую систему обязательного социального страхования и совершенствование пенсионной системы можно выделить следующие основные направления совершенствования механизма страховых взносов:

снизить налоговые ставки по специальным налоговым режимам;

с участием предпринимательского сообщества подготовить предложения о распространении на налогоплательщиков, применяющих УСН и ЕНВД, льготных размеров страховых взносов на переходный период 2011-2014 годов;

предусмотреть меры экономического стимулирования, направленные на сохранение и развитие корпоративных пенсионных систем;

предусмотреть меры против обесценивания пенсионных накоплений в связи с инфляцией;

рассмотреть возможность отнесения к расходам на оплату труда при исчислении налога на прибыль расходов на доплату до фактического заработка в случае временной утраты трудоспособности, установленную законодательством РФ, и др.

Среди платежей, которые обязаны уплачивать все юридические лица и индивидуальные предприниматели, особо следует выделить страховые взносы во внебюджетные фонды - Пенсионный фонд РФ, Фонд социального страхования РФ и Фонд обязательного медицинского страхования РФ. Отчисления во внебюджетные фонды, строго говоря, не являются налогами, однако в связи с обязательностью их уплаты их для целей нашего пособия вполне допустимо приравнять к налогам.

В настоящее время порядок уплаты страховых взносов регулируется федеральным законом от 24.07.2009 N 212-ФЗ (с последующими изменениями) "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (далее по тексту - "законом").

Согласно вышеупомянутому закону, плательщики страховых взносов делятся на две категории:

Плательщиков взносов, относящихся к данной категории условно можно назвать "работодателями", т.к. большая осуществляемых ими выплат физическим лицам является заработной платой работников. Поскольку наше пособие ориентировано на людей, интересующихся вопросами бизнеса, особенности уплаты взносов обычными гражданами мы рассматривать не будем, и все сказанное ниже в отношении плательщиков категории 1 будет касаться уплаты страховых взносов только юридическими лицами и индивидуальными предпринимателями.

Страховые взносы, уплачиваемые плательщиками категории 1.

Объектом обложения страховыми взносами для плательщиков, относящихся к категории 1, признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства. При этом объектом обложения страховыми взносами для юридических лиц, признаются также выплаты и иные вознаграждения, начисляемые в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). В качестве примера таких договоров можно привести договоры купли-продажи или аренды.

Тарифы страховых взносов, установленные для плательщиков категории 1:

Пенсионный фонд Российской Федерации (ПФ) - 26%;

Фонд социального страхования Российской Федерации (ФСС) - 2,9%;

Федеральный фонд обязательного медицинского страхования (ФФОМС) - 5,1%;

итого - 34%.

При этом в 2012 -2015 годах плательщики категории 1 уплачивают страховые взносы в Пенсионный фонд по пониженному тарифу - 22%.

Важно отметить, что по закону база для начисления страховых взносов по вышеуказанным тарифам в отношении каждого физического лица устанавливается в сумме, не превышающей 415000 рублей нарастающим итогом с начала расчетного периода. Вышеупомянутая предельная величина базы для начисления страховых взносов подлежит ежегодной (с 1 января соответствующего года) индексации с учетом роста средней заработной платы в Российской Федерации. Размер указанной предельной величины базы для начисления страховых взносов определяется и устанавливается Правительством Российской Федерации. Размер предельной величины базы для начисления страховых взносов округляется до полных тысяч рублей. При этом сумма 500 рублей и более округляется до полной тысячи рублей, а сумма менее 500 рублей отбрасывается.

В случае превышения облагаемого страховыми взносами дохода физического лица сверх данной суммы, тарифы страховых взносов установлены в пониженном размере:

ФФОМС - 0%.

Законом установлен довольно широкий перечень выплат физическим лицам, на которые страховые взносы не начисляются. В частности, взносами не облагаются государственные пособия и компенсационные выплаты (связанные с возмещением вреда, причиненного увечьем или иным повреждением здоровья; с увольнением работников, за исключением компенсации за неиспользованный отпуск; с возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации работников; а также ряд других). С полным перечнем не облагаемых страховыми взносами выплат Вы можете ознакомиться, прочитав статью 9 закона.

Также законом установлены льготные категории плательщиков, которые уплачивают страховые взносы по значительно более низким тарифам. К ним, в частности, относятся сельскохозяйственные товаропроизводители, организации, осуществляющие деятельность в области информационных технологий и ряд других.

Помимо страховых взносов, установленных законом 212-ФЗ, в Фонд социального страхования также уплачиваются страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Порядок их уплаты установлен федеральным законом от 24.07.1998 No 125-ФЗ (с последующими изменениями) "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний". Базой, от которых исчисляются данные взносы, также является фонд заработной платы и приравненные к ней выплаты. Тариф страховых взносов ежегодно устанавливается федеральным законом, исходя из класса профессионального риска, соответствующего уровню производственного травматизма, профессиональной заболеваемости и расходов на обеспечение по страхованию, сложившемуся по основному виду экономической деятельности страхователя (с учетом ряда скидок и надбавок). Сейчас минимальный тариф страховых взносов "от несчастных случаев" установлен в размере 0,2%.

Узнать, какой тариф страховых взносов "от несчастных случаев" установлен конкретному юридическому лицу или индивидуальному предпринимателю можно из Уведомления о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, выдаваемого при постановке на учет в Фонде социального страхования. Если в Вашем регионе регистрация юридических лиц осуществляется по системе "одного окна", данное уведомление будет выдано регистрирующим органом сразу после регистрации, в составе пакета регистрационных документов (соответственно, в этом случае специально обращаться в ФСС для постановки на учет нет необходимости).

В качестве примера приводим расчет страховых взносов, связанных с выплатой работнику заработной платы в размере 20.000 рублей в 2012 году:

страховые взносы в ПФ РФ: 20.000 х 0,22 = 4.400 рублей;

страховые взносы в ФСС РФ на случай временной нетрудоспособности и в связи с материнством: 20.000 х 0,029 = 580 рублей;

страховые взносы в ФСС РФ "от несчастных случаев" (по минимальному тарифу): 20.000 х 0,002 = 40 рублей;

страховые взносы в ФФОМС: 20.000 х 0,051 = 1020 рублей;

Итого: 6.040 рублей.

Таким образом, образом, в связи с выплатой работнику заработной платы в размере 20.000 рублей в месяц, предприятие в общей сложности должно уплатить из собственных средств страховые взносы в сумме 6.040 рублей.

В завершении описания порядка уплаты взносов плательщиками категории 1 еще раз подчеркнем: страховые взносы во внебюджетные фонды не вычитаются из заработной платы работника (многие ошибочно считают, что это именно так, но это не верно), а начисляются на нее "сверху". Плательщиком страховых взносов является работодатель - предприятие, выплачивающее заработную плату, а не сам работник. Работник же является плательщиком только НДФЛ, который работодатель высчитывает из его заработной платы и перечисляет в бюджет, выступая в качестве налогового агента.

Страховые взносы, уплачиваемые плательщиками категории 2.

Рассказывая о плательщиках категории 1, мы говорили о страховых взносах во внебюджетные фонды, рассчитываемых от фонда оплаты труда и других аналогичных выплат. В отличии от них, плательщики категории 2 уплачивают взносы "за себя лично", а не в связи с выплатой заработной платы наемным работникам и иных доходов физическим лицам. При этом данная категория плательщиков обязана платить взносы вне зависимости от финансовых результатов своей деятельности (в том числе и при ее полном отсутствии) и применяемой системы налогообложения (ОСН, УСН, ПСН или ЕНВД).

Индивидуальные предприниматели и другие плательщики категории 2 уплачивают во внебюджетные фонды страховые взносы в фиксированном размере, также неофициально называемые фиксированными платежами.

Размер фиксированного платежа в Пенсионный фонд определяется как произведение двукратного минимального размера оплаты труда (МРОТ), установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и установленного федеральным законом тарифа страховых взносов, увеличенное в 12 раз.

Размер фиксированного платежа в Федеральный фонд обязательного медицинского страхования определяется по аналогичной формуле, однако в качестве первого сомножителя берется не двукратный, а однократный МРОТ.

Уплата фиксированного платежа В Фонд социального страхования законом не предусмотрена.

Фиксированные платежи уплачиваются отдельно в каждый из внебюджетных фондов (Пенсионный фонд, Федеральный фонд обязательного медицинского страхования) ежегодно, до 31 декабря отчетного года (т.е. года, за который производится оплата).

Поясним сказанное на примере, рассчитав размеры фиксированных платежей (стоимость страхового года) в каждый из внебюджетных фондов за 2013 год. На 1 января 2013 года МРОТ составляет 5205 рублей, следовательно стоимость страхового года равна:

Для Пенсионного фонда: 2 х 5205 х 0,26 х 12 = 32479 руб. 20 коп.;

Для Федерального фонда ОМС: 5205 х 0,051 х 12 = 3185 руб. 46 коп.

Общая сумма страховых взносов: 35664 руб. 66 коп.

Юридические лица, в отличие от ИП, уплачивать фиксированные платежи не обязаны.

Возникает закономерный вопрос: как поступить, если плательщик страховых взносов относится одновременно к обеим категориям - например, какие взносы обязан платить индивидуальный предприниматель, имеющий работников и, соответственно, выплачивающий им заработную плату? В этом случае плательщик должен платить взносы по правилам, установленным для каждой категории - т.е. отдельно уплачивать и фиксированные платежи "за себя", и страховые взносы от фонда заработной платы своих сотрудников.

Страховые взносы во внебюджетные фонды. Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые:

в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам и иным лицам, занимающимся частной практикой);

по договорам авторского заказа, в пользу авторов произведений по договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства;

в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования.

Для физических лиц, не признаваемых индивидуальными предпринимателями, объектом обложения признаются:

выплаты и иные вознаграждения по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые плательщиками страховых взносов в пользу физических лиц (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, адвокатам, нотариусам и иным лицам, занимающимся частной практикой).

Не относятся к объекту обложения выплаты и иные вознаграждения, начисленные:

в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также связанных с передачей в пользование имущества (имущественных прав)*;

по трудовым или гражданско-правовым договорам в пользу физических лиц, являющихся иностранными гражданами и лицами без гражданства;

добровольцам благотворительных организаций, осуществляющих деятельность в рамках гражданско-правовых договоров, на возмещение их расходов (за исключением расходов на питание в размере, превышающем размеры суточных, указанных в ст.217 НК РФ).

в рамках возмещения расходов волонтеров, участвующих в организации и проведении Олимпийских и Паралимпийских игр 2014 года, в виде оплаты расходов на оформление и выдачу виз, приглашений и иных аналогичных документов, стоимости проезда, проживания, питания, обучения, услуг связи и иных (льгота действует до 1 января 2017 г.);

по трудовым или гражданско-правовым договорам, заключенными с иностранными гражданами, лицами без гражданства и волонтерами, в рамках подготовки и проведения в РФ чемпионата мира по футболу FIFA 2018 года и Кубка конфедераций FIFA 2017 года.

Исключение: договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки, литературы, искусства, издательские лицензионные договоры, лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства.

Ситуация 1

Осуществить необходимые проводки по начислению зарплаты, произвести отчисления во внебюджетные фонды при условии, что начисленная заработная плата составила:

Основным производственным рабочим - 218000 рублей;

Рабочим вспомогательного производства - 107000 рублей;

Персоналу цеха - 90500 рублей;

Персоналу управления - 143000 рублей;

На исправление брака - 7000 рублей.

Отразить ситуацию в учете.

Ситуация 2

Предприятие ООО “Вираж” закупило оборудование на сумму 240000 рублей (включая НДС). Оборудование поступило, из него требует монтажа оборудование на сумму 160000 рублей (включая НДС). Начислена заработная плата работникам за монтаж - 15000 рублей. Начислены отчисления во внебюджетные фонды.

Оборудование принято на баланс, через месяц начислен износ в размере 12000 руб.

Произвести необходимые расчеты по НДС.

Начислить тарифы взносов во внебюджетные фонды на заработную плату.

Отразить ситуацию в учете.

Во внебюджетные фонды исчисляются работодателем и выплачиваются из его бюджета. С 2017 года принимается к действию гл.34 НК РФ, в которой конкретно прописаны виды страх. взносов, базы и для их исчисления. Юридические лица обязаны производить расчет страх. взносов и перечислять их в бюджет государства, а также составлять соответствующую отчетность.

Общие сведения про страховые взносы во внебюджетные фонды

Понятие и суть

Страх. платежи во внебюджетные фонды представляют собой перечисления работодателя по сотрудникам, числящимся у него в штате либо работающим по гражданско-правовым соглашениям. Такие отчисления направляются в ПФР, ФОМС и ФСС для реализации задач, ради которых эти фонды созданы. Иными словами, денежные средства, представляющие собой страховые взносы, могут быть потрачены получателем только по строго оговоренному направлению, к примеру, Пенсионный фонд — на выплаты пенсий гражданам или Фонд соц. страхования — на выплату пособий социального характера.

Страховые взносы перечисляются только во внебюджетные фонды, а платежи в бюджет — это, как правило, налоги, которые не имеют строгой направленности использования. Иными словами, налоги перечисляются в бюджет, а государственные органы используют их по назначению. Это одно из главных отличий платежей в бюджетные и внебюджетные фонды.

До 2017 года расчет и перечисление страх. взносов регламентировались Федеральным законом «О страх. взносах» от 24 июля 2009 года №212-ФЗ. Этот нормативно-правовой акт был отменен, когда полномочия по были переданы от внебюджетных фондов в налоговую инспекцию. Начиная с 2017 года работает гл.34 НК РФ «Страх. взносы», введенная Законом от 03.07.2016 №243-ФЗ. На данный момент все операции, связанные со страховыми взносами, в том числе по операциям их начисления, перечисления и сдачи отчетности, контролируются налоговыми органами. Единственный момент — ФСС продолжает контролировать страх. , и отчеты передаются именно туда.

Страховые взносы во внебюджетные фонды и их суть — тема видео ниже:

Типы платежей и их плательщики

На сегодняшний момент страх. взносы делятся на:

- пенс. страхование;

- мед. страхование;

- соц. страхование на время болезни и в период материнства;

- соц. страхование от несчастных случаев на производствах и проф. заболеваний.

Являются , которые выплачивают заработную плату своим сотрудникам. Налогооблагаемой базой по расчетным показателям являются выплаты или иные суммы физ. лицам, выполняющим определенные операции для работодателя по трудовым или гражданско-правовым соглашениям.

В базу для расчета взносов не входят выплаты социального характера, к примеру, пособие по болезни, пособие по уходу до 1,5 лет, выходные пособия при сокращении штата.

Отдельно отметим, что выплаты по гражданско-правовым соглашениям не облагаются взносами по обязательному соц. страхованию.

Отчисления во внебюджетные фонды и их расчет рассмотрены видео ниже:

Правила вычисления страховых взносов

Рассмотрим более детально, как рассчитываются страх. взносы по каждому типу обязательного страхования.

- взносы на обязательное пенс. страхование рассчитываются как 22% от базы для вычисления взносов в пределах установленного законом лимита на одного сотрудника (876 тыс. руб.), 10% от базы сверх установленного лимита на одного сотрудника.

- взносы на обязательное мед. страхование рассчитываются как 5,1% от базы для исчисления взносов на одного сотрудника.

- взносы на обязательное соц. страхование на период болезни или в связи с материнством рассчитываются как 2,9% от базы для вычисления в пределах определенной законом границы на каждого сотрудника (755 тыс. руб.), 0% от базы свыше установленной границы на каждого сотрудника;

- взносы по соц. страхованию от несч. случаев на производстве и проф. заболеваний рассчитываются как %-ная ставка от базы для расчета взносов. Процент колеблется в зависимости от класса проф. риска (с I по XXXII) и может иметь значения от 0,2 до 8,5.

Пример исчисления страховых взносов по одному сотруднику с учетом установленного законом лимита представим в таблице:

| Месяц | База для расчета | ПФР 22% (в пределах лимита) | ПФР 10% (сверх лимита) | Итого | ОМС 5,1% | ФСС 2,9% | ФСС 0,2% (несч. случ.) |

|---|---|---|---|---|---|---|---|

| Январь | 73 000 | 16 060 | 0 | 16 060 | 3 723 | 2 117 | 146 |

| Февраль | 64 000 | 14 080 | 0 | 14 080 | 3 264 | 1 856 | 128 |

| Март | 99 000 | 21 780 | 0 | 21 780 | 5 049 | 2 871 | 198 |

| Апрель | 55 000 | 12 100 | 0 | 12 100 | 2 805 | 1 595 | 110 |

| Май | 78 000 | 17 160 | 0 | 17 160 | 3 978 | 2 262 | 156 |

| Июнь | 79 000 | 17 380 | 0 | 17 380 | 4 029 | 2 291 | 158 |

| Июль | 83 000 | 18 260 | 0 | 18 260 | 4 233 | 2 407 | 166 |

| Август | 86 000 | 18 920 | 0 | 18 920 | 4 386 | 2 494 | 172 |

| Сентябрь | 67 000 | 14 740 | 0 | 14 740 | 3 417 | 1 943 | 134 |

| Октябрь | 94 000 | 20 680 | 0 | 20 680 | 4 794 | 2 059 | 188 |

| Ноябрь | 59 000 | 12 980 | 0 | 12 980 | 3 009 | 0 | 118 |

| Декабрь | 61 000 | 8 580 | 2 200 | 10 780 | 3 111 | 0 | 122 |

| ИТОГО | 898 000 | 192 720 | 2 200 | 194 920 | 45 798 | 21 895 | 1 796 |

Все расчеты представлены на одного сотрудника с учетом, что в его базу для расчета не входят различные виды пособий. Если они имеются, их нужно в обязательном порядке исключать из расчета. Аналогичный расчет проводится по всем сотрудникам, и полученные результаты суммируются по каждому виду взносов для получения конечного результата по предприятию.

Платежи производятся в следующие внебюджетные фонды:

а) пенсионный фонд:

б) фонд социального страхования;

в) фонд занятости;

г) фонд медицинского страхования.

Внебюджетные фонды создаются федеральными и региональными органами государственной власти и органами местного самоуправления для аккумуляции в них денежных средств, поступающих как в обязательном порядке (из некоторых источников неналогового характера), так и на добровольной основе. Расходование средств этих фондов осуществляется по строго целевому назначению – на государственное социальное страхование, дополнительное финансирование затрат на укрепление материально–технической базы и социальное обеспечение фискальных и правоохранительных органов, на развитие социальной и производственной инфраструктуры территории и др. Государственные и местные внебюджетные фонды являются составной частью подсистемы государственных и муниципальных финансов.

Внебюджетные фонды – это своеобразная форма аккумуляции и перераспределения денежных средств, используемых, во–первых, для финансирования конкретных социальных потребностей общегосударственного значения (государственные внебюджетные фонды социального назначения) и, во–вторых, для дополнительного финансирования территориальных нужд (текущего и капитального характера), осуществляемого органами исполнительной власти субъекта РФ и органами самоуправления. На федеральном уровне внебюджетные фонды создаются по решению Федерального Собрания России, на региональном уровне – по решению законодательных (представительных) органов власти субъектов РФ и на муниципальном уровне – по решению органов местного самоуправления.

Внебюджетные фонды имеют строго целевое назначение и управляются автономно. По признаку целевой направленности расходования средств их можно объединить в три группы. Первая включает внебюджетные фонды социального страхования, имеющие общегосударственное значение. Вторая группа охватывает внебюджетные фонды межотраслевого и отраслевого (ведомственного) назначения. В третью входят различные внебюджетные фонды территориального назначения.

Государственные внебюджетные фонды первой группы представлены Пенсионным фондом РФ (ПФ РФ), Фондом социального страхования РФ (ФСС РФ) – оба фонда в 1991 г. были отделены от бюджетной системы, Государственный фонд занятости населения РФ (ГФЗН РФ, создан в 1991 г.), Федеральный фонд и территориальные фонды обязательного медицинского страхования (соответственно ФФОМС и ТФОМС, созданные в 1993 г.). Конституция РФ гарантирует каждому гражданину социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей и в иных случаях, устанавливаемых законом (ст. 39). Каждый имеет право:

на охрану здоровья и медицинскую помощь (ст. 41, п.1);

на защиту от безработицы (ст. 37, п. 3).

Финансовой основой реализации конституционных гарантий и прав российских граждан являются государственные внебюджетные фонды социального страхования. Основные принципы их функционирования:

всеобщность – охват всех граждан, независимо от пола, национальности, вероисповедания, места проживания;

необлагаемость налогом;

общедоступность, многообразие видов социального обеспечения;

гласность, демократический характер.

В первую группу входит также Республиканский (федеральный) фонд социальной поддержки населения, созданный Указом Президента РФ от 26.12.91г. В отличие от предыдущих четырех фондов, формируемых в основном за счет обязательных страховых взносов работодателей и работников, доходы этого фонда складываются за счет добровольных и иных поступлений.

Доходы внебюджетных фондов социального страхования формируются за счет постоянного источника – обязательных страховых взносов работодателей, а в Пенсионный фонд – еще и взноса работников. Общий тариф этих взносов составляет для работодателя 38,5% начисленной оплаты труда (включается в себестоимость продукции) и 1,0% заработной платы – для работника. Тарифы устанавливаются Федеральным Собранием РФ и отличаются большей стабильностью по сравнению с налогами.

Тарифы страховых взносов работодателей–организаций в государственные внебюджетные фонды (%)

Сроки уплаты страховых взносов, как правило, один раз в месяц: платежные поручения на перечисление страховых взносов представляются в банк одновременно с платежным поручением (чеком) на получение средств на выплату заработной платы.

Часть тарифа в размере 3,6% с 1993 г. выделена в качестве самостоятельного страхового взноса в фонды обязательного медицинского страхования.

С 1 июля 1994 г. по страховым взносам платежи с расчетных счетов юридических лиц осуществляются в следующем порядке: в первую очередь в Пенсионный фонд, а в остальные – в порядке календарной очередности поступления в банк расчетных документов. Штрафы и пени по платежам относятся на прибыль, остающуюся в распоряжении предприятия.

Плательщики (кроме работающих граждан) обязаны зарегистрироваться в территориальном органе каждого фонда. Вновь созданные предприятия регистрируются в качестве плательщиков в 30–дневный срок со дня учреждения. Не являются плательщиками страховых взносов: воинские формирования РФ – по денежному довольствию военнослужащих, лиц рядового и начальствующего состава органов внутренних дел и Федеральной службы налоговой полиции; общественные организации инвалидов и находящиеся в их собственности предприятия, созданные для осуществления уставных целей учредителей.

Плательщики страховых взносов в государственные внебюджетные фонды

| Плательщики (юридические и физические лица) | ПФ | ФСС | ГФЗН | ФОМС |

| Работодатели – российские и иностранные юридические лица | х | х | х | Х |

| Крестьянские (фермерские) хозяйства | х | х | х | Х |

| Родовые, семейные общины малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования | х | х | х | Х |

| Предприниматели без образования юридического лица | ^ | х | х | Х |

| Граждане, занимающиеся частной практикой (адвокаты, нотариусы, охранники, детективы) | х | х | х | Х |

| Граждане, использующие труд наемных работников | х | х | х | Х |

| Работающие граждане, в том числе пенсионеры и инвалиды | х | – | – | – |

| Общественные организации инвалидов и находящиеся в их собственности предприятия, созданные для осуществления уставных целей учредителей* | | | | Х |

| Общественные организации пенсионеров и находящиеся в их собственности предприятия, созданные для осуществления уставных целей учредителей | | х | х | Х |

| Религиозные объединения и находящиеся в их собственности предприятия, созданные для осуществления уставных целей учредителей | х | х | | Х |

* При условии, что численность работающих в них инвалидов – не менее 50% общей численности работающих.

Не являются плательщиками отдельных страховых взносов:

в ПФ – общественные организации, созданные для осуществления уставных целей учредителей;

в ГФЗН – общественные организации инвалидов, религиозные объединения и находящиеся в их собственности предприятия, созданные для осуществления уставных целей учредителей.

Пенсионный фонд Российской Федерации (ПФ РФ) – образован в соответствии с Постановлением Верховного Совета РСФСР от 22 декабря 1990 г. как самостоятельное финансово–кредитное учреждение, осуществляющее свою деятельность по закону в целях государственного управления пенсионным обеспечением.

Важнейший принцип любого пенсионного фонда – солидарная ответственность поколений. Он преследует цель обеспечить заработанный человеком уровень жизненных благ путем перераспределения средств во времени, (нынешние работники содержат вчерашних, завтрашние – возьмут обеспечение нынешних) и в пространстве, – где бы человек ни жил (даже за границей), он своим трудом и прошлыми социальными отчислениями гарантирует себе определенный прожиточный уровень в будущем.

Средства Пенсионного фонда формируются по Положению о Пенсионном фонде РФ за счет трех главных источников: страховых взносов работодателей, страховых взносов работающих и ассигнований из федерального бюджета. Часть средств поступает в результате капитализации (вложений в ценные бумаги) временно свободных средств. Кроме того. Фонд привлекает добровольные взносы юридических лиц. При отсутствии средств он может использовать кредиты банков.

Страховые взносы – преобладающие доходы ПФ РФ.

Налогооблагаемой базой для расчета страховых взносов служит начисленная оплата труда по всем основаниям для работодателей, в том числе колхозов, совхозов, предприятий по производству сельскохозяйственной продукции, а также граждан, использующих труд наемных работников, в то время как для крестьянских (фермерских) хозяйств и граждан, занимающихся частной практикой, – доход.

В состав начисленной оплаты труда включаются все виды вознаграждений в денежной и натуральной формах (за сверхурочную работу, работу в выходные дни и т.п.) независимо от источников финансирования.

Правительство РФ Постановлением от 19 .02. 1996г. утвердило перечень выплат, на которые не начисляются страховые взносы в ПФ РФ:

выходное пособие при прекращении трудового договора, денежная компенсация за неиспользованный отпуск, средний заработок, выплачиваемый на период трудоустройства работникам, уволенным по сокращению численности или ликвидации организации;

льготы и компенсации гражданам, подвергшимся воздействию радиации;

материальная помощь, оказываемая в связи с чрезвычайными обстоятельствами в целях возмещения ущерба, причиненного здоровью;

стоимость льгот по проезду отдельным категориям работников;

стоимость выдаваемых в соответствии с законодательством спецодежды, обуви, других средств индивидуальной защиты;

компенсация женщинам, находящимся в отпуске по уходу за ребенком;

доходы по ценным бумагам (дивиденды, проценты и тд.), получаемые от участия работников в управлении собственностью;

страховые платежи по договорам обязательного государственного личного страхования и др.

Страховые взносы (тарифы) устанавливаются в зависимости от категории плательщиков.