"Налоговый вестник", N 7, 2002

Подготовленные Правительством РФ проекты гл.26.2 "Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства" и гл.26.3 "Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности" Налогового кодекса Российской Федерации (НК РФ) приняты 6 июня 2002 г. Государственной Думой Российской Федерации в первом чтении.

Согласно положениям проекта гл.26.2 НК РФ упрощенная система налогообложения может применяться налогоплательщиками на добровольной основе.

Применение налогоплательщиками данного налогового режима предусматривает замену уплаты налога на прибыль организаций, налога на доходы физических лиц (для индивидуальных предпринимателей), НДС, налога с продаж, единого социального налога, налогов на имущество организаций и физических лиц уплатой единого налога, исчисляемого по результатам хозяйственной деятельности налогоплательщиков за налоговый период.

При этом для налогоплательщиков, перешедших на упрощенную систему налогообложения, сохраняется обязанность уплачивать страховые взносы в Пенсионный фонд Российской Федерации в соответствии с законодательством об обязательном пенсионном страховании. Законопроектом предусматривается, что уплаченные страховые взносы в зависимости от объекта налогообложения уменьшают общую сумму уплачиваемого налогоплательщиками единого налога (но не более чем на 50%) либо принимаются к вычету при исчислении налоговой базы.

Право на применение данного налогового режима будет предоставляться только тем субъектам малого предпринимательства (организациям и индивидуальным предпринимателям), чей валовой доход от реализации товаров (работ, услуг) за год, предшествующий дате перехода на упрощенную систему налогообложения, не превысил 10 млн руб. (а с учетом предлагаемых поправок - от 15 млн руб. и выше).

Кроме того, указанным налогоплательщикам будет предоставлено право выбора объекта налогообложения (валовой доход либо так называемый чистый доход) и, следовательно, того или иного порядка ведения учета результатов их хозяйственной деятельности.

Для налогоплательщиков, выбравших в качестве объекта налогообложения валовой доход, ставка единого налога будет установлена в размере 8%, а налогоплательщики, выбравшие в качестве объекта налогообложения так называемый чистый доход, будут уплачивать единый налог по ставке 20%.

Предлагаемыми Правительством РФ поправками планируется снижение вышеуказанных налоговых ставок до 6 и 15% соответственно.

Принятие гл.26.2 НК РФ позволит не только резко снизить налоговую нагрузку на субъектов малого предпринимательства (примерно в 2 - 2,5 раза), но и значительно упростить процедуру ведения учета доходов и расходов, а также сократить объем представляемой налогоплательщиками налоговой отчетности.

При этом по оценке специалистов снижение налоговой нагрузки на субъектов малого предпринимательства, перешедших на упрощенную систему налогообложения, на первых порах может не обеспечить компенсацию потерь бюджета и в связи с этим оказать отрицательное воздействие на общий объем налоговых поступлений в бюджетную систему Российской Федерации, однако со временем применение данного налогового режима позволит за счет легализации экономической деятельности, расширения сферы его действия и прогнозируемой массовости перехода на его применение не только сбалансировать, но и увеличить объем поступающих налогов от данной категории налогоплательщиков.

Что касается проекта гл.26.3 НК РФ, то данной главой предусматривается введение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

Данная система налогообложения не является нововведением для налогоплательщиков. Аналогичная система налогообложения в настоящее время применяется на территории Российской Федерации в соответствии с Федеральным законом от 31.07.1998 N 148-ФЗ "О едином налоге на вмененный доход для определенных видов деятельности".

Предусмотренный проектом указанной главы НК РФ механизм налогообложения вмененного дохода не претерпел существенных изменений по сравнению с действующим в настоящее время порядком налогообложения.

Вместе с тем при подготовке данного законопроекта Правительством РФ были учтены отдельные недостатки и "пробелы" действующего федерального законодательства о едином налоге на вмененный доход, что позволило уточнить, а в некоторых случаях и изменить действующий порядок применения единого налога на вмененный доход.

Так, в соответствии с положениями данного законопроекта плательщики единого налога на вмененный доход (организации и индивидуальные предприниматели) будут освобождаться от уплаты только наиболее крупных налогов, таких как налог на прибыль организаций, налог на доходы физических лиц (для индивидуальных предпринимателей), НДС, налог с продаж, налог на имущество организаций и физических лиц, а также единый социальный налог.

При этом для данной категории налогоплательщиков сохраняется обязанность по уплате страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации. Суммы уплаченных налогоплательщиками страховых взносов будут приниматься к уменьшению (но не более чем на 25%) исчисленной за налоговый период суммы единого налога на вмененный доход.

Действие единого налога на вмененный доход будет распространяться только на семь видов предпринимательской деятельности (в настоящее время под действие единого налога подпадают 14 видов деятельности): оказание бытовых услуг населению; оказание ветеринарных услуг; оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств; розничная торговля; общественное питание; оказание автотранспортных услуг и розничная торговля горюче - смазочными материалами через АЗС.

Значения показателей базовой доходности, а также физические показатели базовой доходности по каждому виду деятельности будут закреплены непосредственно в НК РФ, что позволит избежать значительных колебаний налоговой нагрузки на налогоплательщиков, осуществляющих в сопоставимых условиях одни и те же виды деятельности на территории различных субъектов Российской Федерации.

Как показала четырехлетняя практика применения единого налога, налогообложение вмененного дохода у налогоплательщиков, осуществляющих предпринимательскую деятельность в секторах экономики с высокой долей налично - денежного обращения, дало положительные результаты не только в части увеличения налоговых поступлений в бюджеты всех уровней, но и способствовало легализации предпринимательской деятельности, а также выводу доходов из теневого оборота.

Кроме того, применение данного механизма налогообложения позволило упростить для налогоплательщиков процедуру ведения учета доходов и расходов от осуществляемой ими деятельности, сократить объем представляемой налоговой отчетности, а также в отдельных случаях снизить налоговую нагрузку, связанную с возложенной на большинство налогоплательщиков обязанностью уплачивать совокупность установленных на территории Российской Федерации налогов и сборов.

Учитывая все вышеуказанные положительные аспекты применения единого налога на вмененный доход, налоговые органы считают целесообразным сохранение данного налогового режима в рамках НК РФ как системы налогообложения, позволяющей обеспечить не только стабильный рост налоговых поступлений, но и способствующей развитию малого бизнеса в Российской Федерации.

Вместе с тем следует отметить, что предусмотренные данными проектами глав НК РФ системы налогообложения субъектов малого предпринимательства в сравнении с действующим порядком их налогообложения имеют, помимо определенных достоинств, отдельные недостатки.

Так, по мнению налоговых органов, одним из таких недостатков является отсутствие в законопроектах положений, предусматривающих выдачу налоговыми органами субъектам малого предпринимательства документов специального образца, подтверждающих применение того или иного налогового режима.

В условиях, когда предпринимательская деятельность осуществляется налогоплательщиками не только по месту постановки на налоговый учет, но и на территории других субъектов Российской Федерации, отсутствие у налогоплательщиков документов, подтверждающих применение ими какого-либо специального налогового режима, создаст определенные трудности в проведении налоговыми органами контрольных мероприятий за деятельностью таких налогоплательщиков, а в некоторых случаях может привести и к двойному их налогообложению.

В настоящее время Правительством РФ и депутатами Государственной Думы Федерального Собрания Российской Федерации подготовлен для рассмотрения во втором чтении ряд уточняющих поправок, а также дополнений в вышеуказанные проекты глав НК РФ, которые позволят в максимальной степени учесть накопленную за истекшие годы практику применения действующего порядка налогообложения малого бизнеса.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru

ВВЕДЕНИЕ

ГЛАВА 1. ПОНЯТИЕ И РОЛЬ МАЛОГО БИЗНЕСА В ЭКОНОМИКЕ РФ

И ОСОБЕННОСТИ ЕГО НАЛОГООБЛОЖЕНИЯ

СУБЪЕКТОВ МАЛОГО БИЗНЕСА

ГЛАВА 3. ПРАКТИЧЕСКОЕ ЗАДАНИЕ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

В настоящее время в России полным ходом идет развитие рыночной экономики. Проведение реформ и развитие рыночных отношений определили необходимость формирования и развития новых форм хозяйствования, в частности, предприятий малого бизнеса. Что экономически выгодно, так как появление большого числа фирм приводит к появлению новых рабочих мест, малым предприятием легче управлять в условиях нестабильного курса национальной валюты, а также это приносит реальные деньги в федеральный бюджет и бюджет регионов Российской Федерации. Развитие малого бизнеса в первую очередь необходимо крупномасштабным предприятиям, так как они дают им новую жизнь, и в союзе с ними получают значительную выгоду, как для себя, так и для рыночной экономики в целом. Развитие предпринимательства является одним из условий перехода России к полноценным рыночным отношениям, устойчивому развитию экономики, а также обеспечению стабильности в социальной сфере, ввиду того, что малый бизнес приносит немалые поступления в бюджет РФ.

Актуальность темы курсовой работы обусловлена необходимостью:

Оценки состояния малого предпринимательства в Российской Федерации;

Определения влияния внутренних и внешних факторов на развитие малого бизнеса;

Анализа различных режимов налогообложения и оценки эффективности их применения.

Объектом исследования является действующая система налогообложения субъектов малого предпринимательства в Российской Федерации и пути её совершенствования.

Предметом данной курсовой работы является - особенности налогообложения субъектов малого бизнеса в РФ.

Целями данной курсовой работы являются раскрытие сущности налогообложения малого бизнеса в России: выделение основных проблем и путей их решения.

В соответствии с поставленной целью необходимо решить следующие задачи:

Раскрыть понятие, развитие и критерии отнесения предприятий к малым; налогообложение малый бизнес

Выявить особенности налогообложения субъектов малого предпринимательства, значение малого бизнеса в экономике РФ;

Рассмотреть проблемы и основные направления совершенствования системы налогообложения субъектов малого бизнеса.

Научная разработанность курсовой работы обусловлена систематизацией исследований и трудов таких ученых, как А.Г. Зельднер, И.Ю. Ваславская, В.К. Южелевский и других. Также в качестве исходной информационной базы был использован Налоговый кодекс РФ, интернет-ресурсы.

Курсовая работа состоит из введения, двух глав, практического задания, заключения и списка используемых источников.

ГЛАВА 1. ПОНЯТИЕ И РОЛЬ МАЛОГО БИЗНЕСА В ЭКОНОМИКЕ РФ И ОСОБЕННОСТИ ЕГО НАЛОГООБЛАЖЕНИЯ

1.1 Развитие малого предпринимательства в России и его современное значение

Изучая сущность малого бизнеса, необходимо знать его истоки и процесс развития. Малый бизнес играл основную роль в распространении цивилизации, но его история никогда не занимала общественное сознание. Сегодня малый бизнес все больше признается как созидательная сила экономики.

В течение 1980-х годов престиж малого бизнеса в мире начал повышаться в немалой степени благодаря его способности изобретать новые товары и создавать новые рабочие места. Вследствие этого в последние годы все чаще стали акцентировать внимание на его достижения и возможности, перспективы и проблемы, обращаться к истории.

Становление и развитие малого бизнеса в России нельзя рассматривать только как порождение начатых в 1991 году рыночных реформ. Оно имеет достаточно длинную и противоречивую историю. Малыми формами хозяйствования, исторически присущими российской экономике были кустарные промыслы, которые развивались наряду с крестьянскими хозяйствами. Чаще всего промыслы успешно сосуществовали с набиравшим силу фабрично-заводским производством. Многие фабрики расширяли свое производство, привлекая к нему кустарей, возникла своеобразная кооперация.

В конце XIX - начале XX веков начался процесс диверсификации производства - появление крупных предприятий, основанных на использовании наемного труда, который сосуществовал с сохранившимися мелкими промыслами и успешно функционировавшими хозяйственными организациями торговли и сферы услуг.

В модифицированной «административно-командной» форме малый бизнес существовал в СССР, а, следовательно, и в России, в послереволюционные годы. Он базировался на государственной, а до 1960 года и на кооперативной форме собственности, развивался в сфере индивидуально-трудовой деятельности, а также в нелегальном теневом бизнесе. Положение малых форм хозяйствования в дореформенной советской экономике во многом зависело от соотношения отраслевого и территориального подходов к государственной политике.

В истории развития собственно российского малого бизнеса с точки зрения макроэкономической политики, законодательства и институциональных изменений можно выделить 5 стадий развития Виленский А. В. Этапы развития малого бизнеса // Вопросы экономики, - 2010. - №7. - С. 30 - 38.:

Стадия I (1987 - 1991 года) - стартовая, зарождение и стихийное развитие российского малого бизнеса.

Стадия II (1992 - 1994 года) - период быстрого роста числа малых предприятий.

Стадия III (1995 - 1997 года) - стабилизация числа малых предприятий.

Стадия IV (1998 - 2001 года) - резкое сокращение числа малых предприятий.

Стадия V (2002 год - по настоящее время) - стагнация малого бизнеса.

Если рассматривать состояние малого бизнеса в РФ в данный момент, то эксперты считают, что несмотря на периоды роста малого предпринимательства, в целом ожидаемое широкомасштабное его развитие в России не состоялось. Причиной являются возникновение экономических барьеров на пути входа на рынок, с одной стороны, и неудавшийся попытки уменьшить административные барьеры - с другой. Рост внутреннего спроса и ускорение темпов роста экономики коренным образом повлияли на ситуацию в инвестиционной сфере, однако инвестиционные расходы концентрируются в сырьевом секторе, предприятия которого получили в 2000-2001 год наибольшую выгоду от использования положительной внешнеторговой конъюнктуры.

Существенной тенденцией последних лет в России стало образование крупных многопрофильных холдингов, монополизация отраслей экономики. Но все еще остро стоит проблема реструктуризации естественных монополий, что означает коренное изменение всей структуры национальной экономики. Зельднер А.Г., Ваславская И.Ю., Южелевский В.К.. Государство и экономика: Факторы роста. М.: Наука, - 2011. - С. 129.

Таким образом, анализ стадий развития российского малого предпринимательства показал, что, несмотря на предпринимаемые меры, в стране до сих пор не созданы условия, действительно способствующие эффективному и устойчивому развитию малого предпринимательства.

1.2 Понятие и критерии отнесения предприятий к малым

Существует немало подходов к определению сущности понятия «малый бизнес», а общепринятая трактовка варьируется в зависимости от субъективного восприятия автора терминологической трактовки, государственной и отраслевой принадлежности малого предпринимателя и многих других факторов.

Если рассматривать расширенное понятие малого бизнеса, он представляет собой мобильную совокупность юридических и физических лиц - малых предпринимателей. В более узком смысле малый бизнес представляет собой коммерческое частное предприятие, отвечающее индивидуальным для каждого государства и отрасли критериям, прописанным в соответствующих регламентирующих документах государственной важности.

Важным аспектом налогообложения малого бизнеса является критерий признания предприятия малым. Обычно выделяют два вида критериев - количественные и качественные. Сарбашева С.М. « Налогообложение и малое предпринимательство» . - 2009. - С. 57 - 58.

К количественным критериям относятся такие статистические показатели объекта, как численность занятых на предприятии, оборот, активы, капиталы, прибыли и т.п. Причем единственным критерием, который является сопоставимым для большинства стран, является количество работников, занятых на предприятии.

В западных странах предлагаются также свои качественные критерии для определения малого бизнеса, к которым могут быть отнесены: личное управление предприятием, прямой личный контакт между высшими органами руководства и производственными рабочими, клиентурой и поставщиками, невозможность получить доступ к рынкам капитала. Однако на основании такого рода критериев установить различия между малыми и средними предприятиями сложно.

В конечном итоге в налоговом законодательстве большинства развитых стран при определении понятия «малое предприятие» в качестве базовых используются количественные показатели, но они почти всегда дополняются качественными характеристиками.

В некоторых странах помимо общих критериев отнесения предприятий к субъектам малого бизнеса существуют также особые критерии, переводящие малое предприятие в льготную категорию, как, например, в США и Великобритании.

Общие критерии применяются к тем субъектам малого бизнеса, которые заинтересованы в получении льготных кредитов, но они фактически не затрагивают налоговые льготы. Так, в США Администрация по делам малого бизнеса, созданная в 1953г. для оказания помощи руководителям малых предприятий в повышении их управленческой квалификации и получении ссуд, считает бизнес малым, если предприятие не доминирует в своей области деятельности и вместе с отделениями нанимает не более 500 человек.

Критерии отнесения предприятия к малому должны быть определены нормативно правовыми актами.

Нормативно-правовое регулирование субъектов малого бизнеса в Российской Федерации основывается на Конституции РФ и осуществляется принятым 24 июля 2007 года Федеральным законом 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», ФЗ от 8 августа 2001 года № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации (указы Президента, постановления Правительства), законами и иными нормативными правовыми актами субъектов Российской Федерации и органов местного самоуправления.

К малым предприятиям в РФ относятся коммерческие организации, потребительские кооперативы, индивидуальные предприниматели, крестьянские (фермерские) хозяйства, в которых соблюдаются следующие условия:

Суммарная доля участия сторонних лиц и организаций в их уставном (складочном) капитале (паевом) фонде не превышает 25 процентов. Это не относится к обществам, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности;

Средняя численность работников за предшествующий календарный год не превышает 100 человек. При этом в расчете учитываются все работники, в том числе работающие по гражданско-правовым договорам, совместительству с учетом реально отработанного времени, а также работники представительств, филиалов и других обособленных подразделений;

Выручка от реализации товаров (работ, услуг) без налога на добавленную стоимость - не более 400 миллионов рублей Федеральный закон №?209-ФЗ от 24.07.2007 г. «О развитии малого и среднего предпринимательства в Российской Федерации» // Собрание законодательства РФ. , 2012 г., № 51, т. 4..

Таким образом, в различных странах свои критерии отнесения предприятий к малым. В РФ Федеральный закон № 209-ФЗ от 24 июля 2007 года «О развитии малого и среднего предпринимательства в Российской Федерации» определил следующие критерии отнесения предприятия к малому:

Ограничение по доле внешнего участия в капитале;

Выручка;

Численность работников.

1.3 Особенности налогообложения субъектов малого бизнеса в РФ

Налогообложение малого бизнеса зависит от того, какая система налогообложения малого бизнеса выбрана. Возможны пять вариантов:

Общая система налогообложения (ОСН);

Упрощенная система налогообложения (УСН);

Режим уплаты ЕНВД;

Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

Патентная система налогообложения может применяться только индивидуальными предпринимателями.

Находясь на общей системе налогообложения, малый бизнес платит все налоги, предусмотренные законодательством, если, конечно, организация или индивидуальный предприниматель не освобождены от их уплаты. В этом случае налоги для малого бизнеса, которые являются федеральными, будут следующими:

Налог на добавленную стоимость;

Налог на прибыль организаций;

Налог на доходы физических лиц;

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

Налог на добычу полезных ископаемых;

Водный налог.

На общей системе для малого бизнеса предусмотрены следующие региональные налоги:

Транспортный налог;

Налог на игорный бизнес.

К местным налогам и сборам, уплачиваемым на общей системе налогообложения, относятся:

Земельный налог;

Налог на имущество физических лиц.

Налогообложение малого бизнеса на упрощенной системе будет другим. Применяя УСН, организации не перечисляют (п. 2 ст. 346.11 НК РФ):

Налог на прибыль (за исключением налога, уплачиваемого с доходов, которые облагаются по ставкам из пунктов 3 и 4 статьи 284 НК РФ);

Налог на имущество организаций;

Налог на добавленную стоимость (за исключением НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ, а также перечисляемого согласно статье 174.1 НК РФ).

Индивидуальные предприниматели, применяющие УСН, освобождены от уплаты (п. 3 ст. 346.11 НК РФ):

НДФЛ с доходов, полученных от предпринимательской деятельности (за исключением налога, уплачиваемого с доходов, облагаемых по ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 НК РФ);

Налога на имущество физических лиц с имущества, используемого для предпринимательской деятельности;

НДС (за исключением налога, уплачиваемого при ввозе товаров на таможенную территорию РФ, а также уплачиваемого согласно статье 174.1 НК РФ).

Индивидуальные предприниматели могут выбрать патентную систему налогообложения, которая в общем случае предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения. Налоговый кодекс РФ. Часть II. ст. 174.1 (с дополнениями и изменениями),

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. В частности, под патентную систему подпадают:

Ветеринарные услуги;

Розничная торговля через объекты стационарной торговой сети с площадью торгового зала не более 50 кв. м по каждому объекту организации торговли;

Услуги общественного питания, оказываемые через объекты общественного питания с площадью зала обслуживания не более 50 кв. м;

Парикмахерские и косметические услуги;

Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом. Казак А.Ю., Князева Е.Г., Окунева Л.А., Смородина Е.А., Шадурская М.М. Налоги и налогообложение: Учеб. пособие - Екатеринбург: Изд-во Урал. ун-та. - 2011. - С. 293.

На патентной системе уплата налогов заменяется уплатой стоимости патента. Она рассчитывается по ставке 6% от возможного годового дохода. Порядок уплаты стоимости патента отличается от налогообложения субъектов малого предпринимательства на других режимах. Уплатить нужно лишь стоимость патента.

Индивидуальные предприниматели и организации, применяющие режим уплаты ЕНВД, уплачивают следующие налоги и взносы:

Пенсионные взносы;

Страховые взносы в ФСС на случай травматизма с выплат работникам;

НДФЛ из заработной платы наемных работников.

С 2013 года на ЕНВД можно перейти добровольно, если:

Режим введен на территории муниципального района (городских округов, а также городов федерального значения Москвы и Санкт-Петербурга), где индивидуальный предприниматель осуществляет свою деятельность;

В нормативном правовом акте о введении ЕНВД упомянут конкретный вид деятельности, осуществляемый индивидуальным предпринимателем.

На ЕНВД переводятся индивидуальные предприниматели, которые осуществляют определенный вид деятельности, среди них, например:

Розничная торговля;

Оказание услуг общественного питания;

Оказание бытовых услуг;

Оказание ветеринарных услуг;

Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

Оказание услуг по предоставлению мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках.

ЕСХН разработан и введен специально для производителей сельскохозяйственной продукции. К ней относится продукция растениеводства, сельского и лесного хозяйства, животноводства, в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов. Порядок признания сельскохозяйственным товаропроизводителем определен пп. 2, 2.1 ст. 346.2 Налогового кодекса, перечень сельскохозяйственной продукции установлен п. 3 ст. 346.2. Согласно сайту «Налог.ру» для производителей сельскохозяйственной продукции ЕСХН - оптимальный выбор. Ведь при этом режиме платится всего 6% с разницы между доходами и расходами, при этом заменяется уплата нескольких налогов единым.

Таким образом, налогообложение субъектов малого предпринимательства имеет свои особенности. Наряду с такими системами налогообложения, как ОСН, УСН, ЕНВД, ЕСХН, индивидуальные предприниматели могут применять патентную систему налогообложения.

ГЛАВА 2. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ НАЛОГООБЛОЖЕНИЯ

СУБЪЕКТОВ МАЛОГО БИЗНЕСА

2.1 Проблемы налогообложения малого бизнеса

Недостатки налогообложения малого бизнеса можно свести к следующим проблемам:

Неправильный механизм перераспределения налогов;

Непостоянство налоговой политики, постоянное внесение некорректных, ничем не подтвержденных изменений;

Нечеткость звучания принятых законов, их разная трактовка;

Большой процент налогов с прибыли и за нанятых сотрудников, неподъемный для новичков;

Плохая организация деятельности налоговых ведомств.

Существуют, конечно же, и положительные стороны налогообложения малого бизнеса, которые просматриваются только в определенных сферах бизнеса. Это касается инновационной сферы, науки и техники. Они имеют определенные льготы. Однако, высокий порог входа в данный бизнес, практически не по карману начинающим предпринимателям, поэтому примеров инновационного малого бизнеса очень мало, чтобы это каким-то образом способствовало улучшению общей картины. Алексеев М. Ю., Болабанова О. Н. Налоги: учебник для студентов вузов. -М.: Финансы и статистика. -2012. - С. 489.

Все более сложной и запутанной становится налоговая отчетность предпринимателей. На начальном этапе становления и развития нового бизнеса, предприниматель сталкивается с проблемами ведения бухгалтерского учета и налоговой отчетности. Отсутствие знаний, а также запутанность законодательства в отношении этих вопросов, являют начинающему предпринимателю реальные проблемы, грозящие большими штрафными санкциями. Сложившаяся ситуация увеличивает расходы предпринимателя на обеспечение учета и налоговой отчетности, так как стоимость подобных услуг растет.

Несовершенство налоговой системы усугубляется чрезмерной бюрократизацией и излишним администрированием развития малого предпринимательства со стороны государства.

Ко всему вышесказанному, еще подогревают существующие проблемы налогообложения малого бизнеса, возросшие в последнее время фиксированные платежи в ПФ РФ, которые увеличились в 2014 году в два раза.

Выбор режима налогообложения для малого бизнеса тоже нелегкая задача. Налоговый режим выбирается самостоятельно. По большому счету есть два варианта - общий режим или специальный. Чтобы не ошибиться в выборе, нужно оценить масштаб будущего бизнеса, его затратность и многое другое.

Все недостатки существующего общего режима налогообложения можно свести к трем:

1. Она сложна и запутанна. Сегодня уплата налогов требует от предпринимателя профессиональных знаний по учету и налогообложению либо найма высокооплачиваемых специалистов по бухгалтерскому учету и налогам.

2.?Чрезмерно высоко налоговое бремя. Очевиден приоритет фискальных интересов государства над всеми остальными.

3. Нестабильность законодательства.

Специальные налоговые режимы, которые имеет право применять малый бизнес:

Упрощенная система налогообложения (УСН);

Единый сельскохозяйственный налог (ЕСХН);

Единый налог на вмененный доход (ЕНВД);

Патентная система налогообложения (специальный налоговый режим только для индивидуальных предпринимателей, ведущих свою деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения)

Согласно сайту «налог.ру» специальные налоговые режимы применяются для того, чтобы максимально облегчить жизнь субъекту малого предпринимательства, но и у них есть недостатки.

К недостаткам УСН (самого распространенного из спецрежимов), в частности, относят:

1. Вероятность утраты права работать по УСН. Потеря же права на упрощенную систему происходит из-за десятков различных условий, например, при открытии филиала фирмы, превышении доли других организаций в уставном капитале, превышении численности работающих или стоимости амортизирующего имущества и т. п. Это требует от малого предприятия ежемесячного учета десятков показателей, либо нужно уводить объемы в другие организации, чтобы сохранить возможность применения новой системы налогообложения.

2. Отсутствие обязанности платить НДС может привести к потере покупателей - плательщиков этого налога;

Организация, применяющая упрощенную систему налогообложения, не является плательщиком НДС и не включает его в цену. Покупатель товара не имеет возможности принять сумму налога к вычету, поэтому для сохранения своего финансового положения ему выгодно работать с продавцами, применяющими общий режим налогообложения.

3. При потере права применять УСН необходимо восстанавливать данные бухгалтерского учета за весь период применения упрощенной системы налогообложения;

4. У фирм, применяющих УСН нет права открывать филиалы и представительства, торговать некоторыми видами товаров и заниматься отдельными видами деятельности. Ляшевич И.А. Правовые проблемы регулирования малого и среднего бизнеса в России на современном эта?е // Журнал российского права. - 2013.- № 5. - С. 34.

Проблемы налогообложения малого бизнеса проявляются как на федеральном, так и на региональном уровнях. Это легко проследить на основе новой патентной системы налогообложения, применение которой в регионах обозначило ряд негативных моментов.

Так, патенты в регионах устанавливаются законами субъектов Российской Федерации. В некоторых регионах же соответствующий закон принимался без широкого обсуждения с самими предпринимателями, для которых эта система налогообложения и создавалась. В связи с этим у представителей малого бизнеса возникает множество вопросов.

Патент должен был стать самой простой и выгодной системой налогообложения для малого бизнеса из-за малых размеров патентных платежей. Целью принятого закона являлось содействие развитию индивидуального предпринимательства путем снижения налоговой нагрузки на данный сектор экономики. Но, например, в таком регионе как Башкортостан, законом установлено относительно высокое увеличение размеров этих платежей. И если в прошлом году предприниматели могли уменьшать стоимость патента на сумму страховых взносов, то в новой патентной системе такой возможности не предусмотрено.

Есть и ограничения для тех, кто только открывает свой бизнес - подать заявление на патент может только зарегистрированный в качестве предпринимателя гражданин.

Произошло и сокращение обязательного перечня видов деятельности с 69 до 47, например, с 1 января 2013 года "Изготовление мебели" было исключено из перечня видов предпринимательской деятельности, при осуществлении которых возможно применять патент.

По мнению аналитиков научно-исследовательского университета Высшей школы экономики проблемными для малого бизнеса являются и то, как осуществляются принципы его налогообложения.

Таким образом, проблемы налогообложения малого бизнеса проявляются и в существующих режимах его налогообложения (специальном или общем), и на разных его уровнях (будь он федеральным или региональным).

2.2 Основные направления совершенствования системы налогообложения малого бизнеса

В условиях рыночных отношений система налогообложения является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма регулирования экономики. От того, насколько правильно построена система налогообложения малого бизнеса, зависит эффективное функционирование экономики страны в целом.

Несмотря на государственные меры по совершенствованию налогового законодательства, налоговый пресс на предпринимательскую деятельность остается тяжелым.

Снижение налогового бремени, упрощение процедур налогообложения и представления отчетности, создание благоприятных условий для легализации (введения в правовое поле) и развития малого предпринимательства являются необходимыми условиями улучшения налогового климата у субъектов малого предпринимательства. Черник И. П. Малый бизнес в России.- Ростов-н/Д: Феникс. - 2011. - С. 129.

Необходимость оптимизации системы налогообложения малого бизнеса признается и законодателями. Так, распоряжением Правительства РФ от 28.12.2012 N 2579-р утвержден план мероприятий ("дорожная карта") на 2013 - 2015 годы "Развитие конкуренции и совершенствование антимонопольной политики", который призван упростить деятельность предпринимателей в рамках антимонопольного регулирования.

Удобство, грамотность и простота уплаты налога является ключевым моментом не только в выполнении государством в полном объеме своей фискальной функции, но и в повышении мотивации к развитию малого бизнеса.

Совершенствование налогообложения субъектов малого предпринимательства должно быть основано на оптимальном сочетании интересов государства и малого бизнеса. Поэтому необходим переход от гипертрофированной реализации фискальной функции налогообложения к активно-стимулирующей. Данные условия будут способствовать развитию малого предпринимательства, усиливать его социальную значимость и стимулировать инвестиционную активность.

Для того чтобы налоговое бремя было посильным для малых предприятий, чтобы количество их росло, и они стремились вести свой бизнес в легальной, а не теневой экономике, необходима однозначность, стабильность системы налогообложения и справедливый уровень изъятия части доходов.

В соответствии с этим, основными направлениями совершенствования системы налогообложения субъектов малого бизнеса являются следующие:

Совершенствование налогового законодательства с целью его упрощения, придания налоговым законам большей прозрачности, расширения базы налогообложения, снижения налоговых ставок, обеспечение нейтральности налогов по отношению к некоторым категориям налогоплательщиков;

Пересмотр налоговых льгот;

Объединение налогов, имеющих одинаковую налоговую базу;

Совершенствование норм и кодификация правил, регламентирующих деятельность налоговой администрации и налогоплательщиков, устранение противоречий налогового и гражданского законодательства;

Установление жесткого оперативного контроля за соблюдением налогового законодательства, пресечение «теневых» экономических операций, повышение ответственности граждан и организаций за уклонение от налогов;

Четкое установление налогов по различным уровням финансовой системы, прежде всего введение и строгий контроль закрытого перечня региональных и местных налогов (на федеральном уровне будут определены общие принципы установления этих налогов и предельные значения их ставок). Перов А. В. Налоги и налогообложение: Учебное пособие, издание 3-е, перераб., и доп.- М.: Юрайт-М. - 2010. - С. 618.

В контексте необходимости последовательного снижения общего уровня налоговой нагрузки следует рассматривать перспективы снижения ставки налога на добавленную стоимость. Однако значение НДС для бюджета столь велико, что принятие подобного решения, безусловно, должно основываться на самом тщательном анализе последствий, а потому необходимы соответствующие полные и объемные расчеты.

Между тем следует иметь в виду, что проблемы НДС возникли не сегодня и в значительной степени являются результатом игнорирования справедливых требований бизнеса, всех добросовестных налогоплательщиков навести, наконец, порядок в администрировании этого налога. При этом многие меры, предпринятые в отношении НДС в ходе налоговой реформы, не были доведены до конца, а потому в настоящее время недочеты ощущаются особенно остро. Это касается нерешенности проблем с возмещением экспортного НДС, с отсутствием действенных налоговых стимулов инвестиционной и инновационной деятельности. Отсутствие стимулов для технического перевооружения и обновления основных фондов, в свою очередь, создает реальные препятствия для обеспечения высоких темпов экономического роста.

Для решения проблемы плохой организации деятельности налоговых ведомств и излишнего администрирования малого бизнеса необходимо разработать критерии оценки эффективности работы сотрудников органов, имея в виду качество исполнения ими обязанностей по контролю за соблюдением законодательства (а не исполнение планов по сбору налогов и таможенных платежей), правильностью исчисления, полнотой и своевременностью уплаты налогов и платежей. При этом необходимо внедрить механизм материального симулирования сотрудников в зависимости от соответствия их работы таким критериям. Донин?Ю.Л. Новое в налогообложении. - М.: Маркет. - 2011.- С. 128.

Таким образом, государственная политика по отношению к совершенствованию системы налогообложения малого бизнеса в РФ отчасти имеет место быть. Но необходимым условием выработки эффективных мер государственной политики является адекватное представление современного состояния малого бизнеса, экономических и социальных аспектов развития малого предпринимательства в современной России.

Подлинная цель выработки основных направлений совершенствования системы налогообложения малого бизнеса - создание эффективной экономики, обеспечивающей высокий уровень и качество жизни населения; достойное участие России в мировом экономическом сообществе. Ввиду того, что развитое малое предпринимательство - уникальный и эффективный инструмент для достижения этих целей.

ГЛАВА 3. ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Рассчитываем за квартал:

Налоги и платежи при общем режиме налогообложения

1) Налог на добавленную стоимость

а) Выручка: (4720000+5900000+4956000)*18/118=2376 т.р. - извлекли НДС из выручки за квартал;

б) Расходы: 8260000*18/118=1260 т.р. - сумма НДС включенная в стоимость инструментов, подлежащая вычету;

в) 1180000*18/118=180 т.р. - сумма НДС включенная в аренду, подлежащая вычету;

г) 236 000*18/118=360 т.р. - сумма НДС включенная в ОС, подлежащая вычету.

НДС к уплате = 2376000 - (1260000+36000+180000) = 900 т.р.

Транспортный налог

Отчетными периодами для налогоплательщиков в РБ, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. Следовательно, рассчитаем сумму авансового платежа за первый квартал:

до 100 л.с. (до 73,55 кВт) включительно - 25 рублей

90*25*1/4=562,5 руб.;

от 100 л.с. до 150 л.с. . (свыше 73,55 кВт до 110,33 кВт) включительно - 35 рублей.

102*2*35*1/4=1785 руб.;

Транспортный налог=1785+562,5=2347,5 руб.

Амортизационные отчисления

Для расчета амортизационных отчислений воспользуемся линейным методом.

Согласно ст. 259 НК РФ для каждой группы имущества установлена норма амортизации.

Вторая группа

(имущество со сроком полезного использования свыше 2 лет до 3 лет включительно)

Норма амортизации 8,8

236000*18/118=36000

236000-36000=200 000

200 000*8,8=17 600

200 000 -17600=182 400

182 400*8,8= 16 051,2

182 400-16 051,2= 166 348,8

Третья группа

(имущество со сроком полезного использования свыше 3 лет до 5 лет включительно)

Норма амортизации 5,6

900000*5,6%=50 400

900 000-50 400= 849 600

849 600*5,6%=47 577,6

849 600-47 577,6=802 022

802 022*5,6%=44 913,3

802 022-44 913,3=757 108,7= 757 109

Пятая группа

(имущество со сроком полезного использования свыше 7 лет до 10 лет включительно)

Норма амортизации 2,7

1200 000*2,7=32 400

1200 000-32 400=1 167 600

1 167 600*2,7=31 525,2

1 167 600- 31 525,2=1 136 074,8=1 136 075

1 136 075*2,7=30 674

1 136 075-30674=1 105 400,9=1 105 401

Амортизация =17 600+50 400+47577,6+44 913,3+32 400+31525,2+30 674=

255 090 руб. (общая сумма амортизационных отчислений за весь период)

а) (24*18000+5*28000)*3=1716000 - з/п за квартал всех работников организации

б) з/п = 18 т.р. 7 с детьми, 17 без детей

17 без детей

18000*0,13=2340 - сумма НДФЛ за янв.

36000*0,13 - 2,34 т.р=2,34 т.р. - за фев.

54 т.р*0,13 - 2,34 - 2,34=2,34 т.р. - за март.

2,34*3*17=119,34

7 с детьми, вычет 1400 р.

(18 - 1,4)*0,13=2,16 т.р.

(36-1,4*2)*0,13-2,16=2,156 т.р.

(54-1,4*3)*0,13-2,16-2,16=2,15 т.р.

(2,16+2,16+2,15)*7=45,32 т.р.

з/п =28 т.р. 3 с детьми, 2 без детей

а) без детей 2 человека

28*0,13=3,64 т.р - за янв.

56 т.р.*0,13-3,64=3,64 т.р. - за фев.

84 т.р.*0,13-3,64*2=3,64 т.р. - за март.

3,64*3*2=21,84 т.р.

б) с детьми 3 человека

(28-1,4)*0,13=3,46 т.р.

(56-1,4*2)*0,13-3,46=3,46 т.р.

(84-1,4*3)*0,13-3,46*2=3,46 т.р.

Всего 217,62 т.р.

5) Страховые отчисления

Ставка для страховых взносов (в пределах 568 000 руб.) = 30%,

(24*18000*3*0,3)+(5*28000*3*03)=514,8 т.р.

6) Налог на имущество организаций

Среднегодовая стоимость = (2000 тыс. руб.+1900 тыс. руб.+ 2150 тыс. руб.+ 2100 тыс. руб.)/(3+1)= 2037,5 т.р.

Ставка в РБ=2,2%

2037,5т.р.*2,2%/4=11,2 т.р.

6) Налог на прибыль организации

а) 4720+5900+4956=15576 т.р. - выручка за квартал

(4720000+5900000+4956000)*18/118=2376000 (руб.) - извлекли НДС из выручки за квартал

15576 -2376=13200 - выручка без НДС

13200 - = 2112,85- налоговая база

2712,8525*0,2=422,57 - налог на прибыль

Налоги при упрощенной системе

1 Объект обложения «доходы»: ставка 6%

а) выручка =15576 т.р. 0,06*15576=934,56 т.р.

б) тариф страх-х взносов 20%

(18*24*3+28*5*3)*0,2=343,2 т.р.

943,56*50%=467,28

467,28>343.2, значит размер вычета 343,2 т.р.

в) сумма налога к уплате 934,56-343,2=591,36 т.р.

1 Объект обложения «доходы - расходы»: ставка 15%

а) 15576*1% =155,76 т.р. - минимальный размер налога

б) 15576 - 900 - 7000 - 1000 -1716 -242,8 -514,8 - 2,3475 - 600=4800 т.р.

в) сумма налога к уплате 4800*0,15=720 т.р.

Вывод по данной практической работе, следующий, целесообразнее выбрать общий налоговый режим.

ЗАКЛЮЧЕНИЕ

Малый бизнес из-за своей массовости в значительной мере определяет социально-экономический уровень страны.

Анализ стадий развития российского малого предпринимательства показал, что, несмотря на предпринимаемые меры, в стране до сих пор не созданы условия, действительно способствующие эффективному и устойчивому развитию малого предпринимательства, которое так и не стало основой роста, стабилизации отечественной экономики.

Принятые в последние годы нормативно-правовые акты, касающиеся налогообложения деятельности малых предприятий, и практическая их реализация требуют серьезного осмысления уже сделанного и пристального внимания к перспективам развития этой сферы предпринимательства.

К малым предприятиям относятся коммерческие организации, потребительские кооперативы, индивидуальные предприниматели, крестьянские (фермерские) хозяйства, в которых соблюдаются следующие условия:

Суммарная доля участия сторонних лиц и организаций в их уставном (складочном) капитале (паевом) фонде не превышает 25 процентов;

Средняя численность работников за предшествующий календарный год не превышает 100 человек;

Выручка от реализации товаров (работ, услуг) без налога на добавленную стоимость -- не более 400 миллионов рублей.

Нормативно-правовое регулирование субъектов малого бизнеса в Российской Федерации основывается на Конституции РФ и осуществляется принятым 24 июля 2007 года Федеральным законом № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации», другими федеральными законами (например, ФЗ от 8 августа 2001 года № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»), принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации (указы Президента, постановления Правительства), законами и иными нормативными правовыми актами субъектов Российской Федерации и органов местного самоуправления.

Российский малый бизнес обладает отличающими его от малых предприятий зарубежных стран особенностями. Наиболее значимыми из них являются: совмещение в рамках одного малого предприятия нескольких видов деятельности; низкий управленческий уровень, недостаток знаний, опыта и культуры рыночных отношений; неразвитость системы самоорганизации и инфраструктуры поддержки малых предприятий; работа в условиях отсутствия полной и достоверной информации о состоянии и конъюнктуре рынка.

Недостатки налогообложения малого бизнеса можно свести к следующим проблемам: неправильный механизм перераспределения налогов, непостоянство налоговой политики, нечеткость звучания принятых законов и их разная трактовка, плохая организация деятельности налоговых ведомств.

Проблемы налогообложения малого бизнеса проявляются и в существующих режимах его налогообложения и на разных его уровнях.

В России проводится государственная политика по отношению к совершенствованию системы налогообложения малого бизнеса. Это должно привести к оптимизации деятельности субъектов малого предпринимательства, что, в свою очередь создаст эффективную экономику, обеспечивающую высокий уровень и качество жизни населения.

Основные направления совершенствования системы налогообложения малого бизнеса в РФ: пересмотр налоговых льгот, изменение налогового законодательства, объединение налогов с одинаковой налоговой базой, совершенствование регламентирующих деятельность налоговой администрации и налогоплательщиков норм и правил.

Необходимым условием выработки эффективных мер государственной политики является адекватное представление современного состояния малого бизнеса, экономических и социальных аспектов развития малого предпринимательства в современной России.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Конституция Российской Федерации от 12.12.1993 г. (ред. от 30.12.2008) // «Российская газета». - 2013. - № 7.

2.Гражданский кодекс Российской Федерации от 26.01.1996 г. № 14-ФЗ (в ред. от 06.12.2011, с изм. от 01.01.2012) // Собрание законодательства. - 1996. - № 23. - Cт. 3823; Российская газета. - 2011. - № 297.

3. Налоговый кодекс Российской Федерации (часть первая) от 05.08.2000 № 117-ФЗ (ред. от 28.12.2013) (с изм. и доп., вступ. в силу с 30.01.2014) // «Парламентская газета», № 151-152, 10.08.2000.

4.Федеральный закон от 24.07.2007 г. №?209-ФЗ «О развитии малого и среднего предпринимательства» // Собрание законодательства РФ. - 2011. -№ 401.

5. Постановление Правительства РФ от 22.07.2008 г. № 556 «О предельных значениях выручки от реализации товаров (работ, услуг). Для каждой категории субъектов малого и среднего предпринимательства» // Справочно-правовая система «ГАРАНТ».

8. Алексеев М. Ю., Болабанова О. Н. Налоги: учебник для студентов вузов. - М.: Финансы и статистика. - 2012 . - 489 с.

9. Вахрушина М.А., Пашкова Л.В. Учет на предприятиях малого бизнеса. - М.: Вузовский учебник, ИНФРА-М. - 2010. - 381 с.

10. Виленский А. В. Этапы развития малого бизнеса // Вопросы экономики. - 2010. - №7. - 30-38 с.

11. Донин?Ю.Л. Новое в налогообложении. - М.: Маркет. - 2011. - 128 с.

12. Зельднер А.Г., Ваславская И.Ю., Южелевский В.К.. Государство и экономика: Факторы роста. М.: Наука. - 2011. -129 с.

13. Казак А.Ю., Князева Е.Г., Окунева Л.А., Смородина Е.А., Шадурская М.М. Налоги и налогообложение: Учеб. пособие - Екатеринбург: Изд-во Урал. ун-та. - 2011 . - 293с.

14. Перов А. В. Налоги и налогообложение: Учебное пособие, издание 3-е, перераб., и доп.- М.: Юрайт-М. - 2010. - 618с.

15. Сарбашева С.М. « Налогообложение и малое предпринимательство» - 2009 г. - 57-58 с.

16. Маньков В. С. Институциональные аспекты в государственном регулировании малого бизнеса. - 2004. - №2. - 20 - 44 с.

17.?Чепурин М.Н. Курс экономической теории. - Киров: «АСА». - 2009. - 752 с.

18. Черник И. П. Малый бизнес в России.- Ростов - н/Д: Феникс. - 2011. -129 с.

19. Арестова, О. Н. « Малый бизнес - большая политика» [Электронный ресурс] / О. Н. Арестова, Л. Н. Бабанин, А. Е. Войскунский. - Режим доступа: http://www.relarn.ru:8082/conf/conf97/10.html. - Загл. с экрана.

Размещено на Allbest.ru

Подобные документы

Современные аспекты налогообложения малого бизнеса. Эволюция и нормативное регулирование налогообложения субъектов малого бизнеса в России. Сущность и роль специальных налоговых режимов. Упрощенная система налогообложения. Единый налог на вмененный доход.

контрольная работа , добавлен 19.01.2009

Понятие и значение малого бизнеса в рыночной экономике. Характеристика общей системы налогообложения предприятий малого бизнеса в России. Рассмотрение специальных режимов налогообложения как направления оптимизации налогообложения малого бизнеса.

контрольная работа , добавлен 25.11.2017

Отличительные особенности малого бизнеса и его основные экономические критерии. Сущностная характеристика налогообложения малого бизнеса за период 2008-2012 гг. Совершенствование системы налогообложения малого предпринимательства в Российской Федерации.

курсовая работа , добавлен 20.10.2014

Субъекты малого бизнеса. Формы налогообложения малого бизнеса и критерии применения упрощенной фискальной системы. Порядок исчисления и уплаты единого налога по данным ООО "Печать-инфо" Перспективы развития специальных режимов налогообложения в РФ.

дипломная работа , добавлен 28.01.2012

Проведение анализа действующей системы льготного налогообложения малого бизнеса: определение принципов, преимуществ и недостатков. Изучение практики применения специальных режимов наложения пошлин на субъектов малого предпринимательства в России.

дипломная работа , добавлен 25.03.2010

Понятие и значение малого бизнеса в условиях современного рыночного хозяйствования. Эволюция налогообложения субъектов малого предпринимательства в России. Сущность и характеристика упрощенной системы налогообложения. Патентная система налогообложения.

дипломная работа , добавлен 27.05.2014

Понятие, правовое регулирование и формы налогообложения субъектов малого и среднего бизнеса в Российской Федерации. Эффективность применения специальных налоговых режимов для бизнеса в стране. Зарубежный опыт налогообложения малого и среднего бизнеса.

дипломная работа , добавлен 11.07.2017

Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства. Единый налог на вмененный доход для определенных видов деятельности. Перспективы развития налогообложения малых предприятий в современной России.

реферат , добавлен 30.04.2006

Малые предприятия и условия, необходимые для их формирования. Эволюция налогообложения субъектов малого предпринимательства в России. Сущность и роль специальных налоговых режимов для малого бизнеса. Упрощенная система налогообложения.

дипломная работа , добавлен 10.11.2004

Понятие субъектов малого предпринимательства и государственная регистрация субъектов малого предпринимательства. Анализ финансово экономических показателей на примере ООО "Окей Сервис". Нормированное регулирование налогообложения субъектов малого бизнеса.

Трунина.В.Ф. 1 , Горбунова.А.А. 2

1 Кандидат экономических наук, доцент; 2 Студентка, Волгоградский технический университет

ПРОБЛЕМЫ НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО БИЗНЕСА РФ И ПУТИ ИХ РЕШЕНИЯ

Аннотация

В статье раскрывается роль налогообложения для малого предпринимательства. Рассматриваются проблемы и характеристика основных видов правонарушений в этой сфере, а также рассмотрение налоговой системы в целом. Предлагаются мероприятия, связанные с дальнейшим совершенствованием налоговой политики и системы налогообложения.

Ключевые слова: малый бизнес, налоги, законодательство, налоговая система.

Trunina.V.F. 1 , Gorbunova. А . А. 2

1 Ph.D. in Economics, assosiate professor; 2 student, Volgograd State University

PROBLEMS OF TAXATION OF SMALL BUSINESS ENTITIES OF THE RUSSIAN FEDERATION AND THEIR SOLUTIONS

Abstract

The article explores the role of taxation for small businesses. The problems and the characteristics of main types of offenses in this area, as well as consideration of the tax system as a whole. Some measures related to the further improvement of tax policy and tax system.

Keywords: small business, taxes, legislation, tax system.

Проблемы налогообложения субъектов малого бизнеса актуальны во многих странах, в том числе и в России. В условиях сложной обстановки, характерной для отечественной экономики в настоящее время, малое и среднее предпринимательство не всегда может точно предсказать уровень своих доходов, возможные результаты исхода той или иной негативной ситуации. Величина убытков, незначительная для крупного предприятия, может оказаться губительной для мелкого товаропроизводителя.

Большинство развитых стран всячески поощряют и поддерживают деятельность малого бизнеса. В целях содействия развитию малых и средних форм хозяйствования в России в 2007 году был принят Федеральный закон № 209-ФЗ «О развитии малого и среднего предпринимательства в РФ». В настоящее время – это основополагающий документ, регулирующий отношения в сфере развития малого и среднего предпринимательства, определяющий понятия субъектов малого и среднего предпринимательства, инфраструктуры их поддержки, виды и формы такой поддержки.

В соответствии с ним к малым предприятиям относятся юридические лица с численностью работников от 16 до 100 человек включительно и с выручкой от реализации товаров (работ, услуг) от 60 млн. до 400 млн. руб.

Развитие малого предпринимательства в России является одним из важных направлений решения экономических и социальных проблем. Малое предпринимательство, как особый сектор рыночной экономики, находится на стадии формирования, и его потенциал используется далеко не полностью. Малый бизнес вносит существенный вклад в формирование конкурентной среды, быстро адаптируясь к внешним условиям и обладая дополнительной возможностью видоизменять конечную продукцию, следуя за спросом

Как известно, малый бизнес занимает особое место в экономике, так как:

- решает проблему занятости;

- позволяет быстро переналаживать производство и тем самым оперативно реагировать на потребности рынка;

- способствует развитию конкуренции;

- на небольших предприятиях инновационного характера создается уникальная наукоемкая продукция.

Однако роль малого бизнеса в российской экономике по-прежнему остается весьма незначительной. Доля малых предприятий в ВВП России, а также занятость населения на таких предприятиях чрезвычайно малы по сравнению с аналогичными показателями экономически развитых стран.

На Западе ситуация складывается совершенно иначе: малый бизнес является непосредственным источником роста экономики страны. В экономически развитых странах существует настоящий культ малого предпринимательства. Именно поэтому значительная часть американского и европейского бизнеса относится к категории «малого» и «среднего».Одной из основных причин успешного развития малого бизнеса на Западе является эффективность системы налогообложения, целостное налоговое законодательство и налоговые льготы со стороны государства. Подобная практика не может не вызывать огромный интерес к зарубежному опыту построения системы налогообложения в сфере малого бизнеса.

В большинстве развитых стран малый бизнес законодательно определен в качестве особого субъекта государственного регулирования. Специфика малого бизнеса, а именно его социальная и экономическая значимость, определила особенности его налогообложения, которое ориентировано на долгосрочные цели экономического развития и привязано к реально существующим экономическим пропорциям внутри данного сектора.

В России действуют два вида налоговых режимов для рассматриваемых субъектов: общий или ОСН (уплата федеральных, региональных и местных налогов) и специальный (предполагает уплату одного определенного налога, размер которого устанавливается в упрощенном порядке, вместо нескольких основных налогов).

При общей системе налогообложения уплачиваются следующие виды налогов: налог на прибыль организаций (20 %), НДФЛ (выплачивается предпринимателями вместо налога на прибыль - 13 %), НДС (18%) и налог на имущество организаций (1-1,5 %), а также вне зависимости от системы налогообложения предприниматель обязан уплачивать взносы в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования. Субъектами малого предпринимательства ОСН практически не используется. Вместо этого, в зависимости от различных показателей выбирается один из 4 или сразу несколько специальных налоговых режимов:

- Единый налог на вмененный доход (ЕНВД);

- Упрощенная система налогообложения (УСН);

- Система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

- Патентная система налогообложения (ПСН).

В основном малый бизнес использует два вида специальных налоговых режимов: ЕНВД и УСН.

Применение ЕНВД обязательно, если он введен на территории субъекта и использование других налоговых режимов невозможно. Сумма налога при таком режиме зависит от физических показателей, например от количества работников и т. д. Данный налог имеет преимущество в виде снижения себестоимости продукции, т. к. нет необходимости уплачивать, например НДС.

Большая часть предприятий предпочитает использовать УСН. Упрощенная система налогообложения описывается в главе 26.2 НК РФ. По данной системе малый бизнес может облагаться ставками 6 % и 15 % в зависимости от объекта налогообложения (доходы или доходы, уменьшенные на величину расходов). Переход на данную систему является добровольным и предприниматель сам решает, будет ли это выгодно ему.

Практика показывает, что принятая во многих странах прогрессивная шкала налогообложения благоприятно сказывается на развитии малого бизнеса, т.к. дает возможность таким предприятиям на этапе становления платить налоги по минимальным ставкам.

В РФ было принято немало законов, указов, постановлений и других нормативных актов, направленных на поддержку малого предпринимательства. Это не намного улучшило положение представителей малого бизнеса в России. И самая главная причина этому – непосильные налоги.

Основными недостатками существующей системы налогообложения субъектов малого бизнеса являются следующие:

- Система налогообложения сложна и запутанна. Фактически не соблюдается норма п. 6 ст. 3 Налогового кодекса РФ, предусматривающая формулировку актов законодательства о налогах и сборах таким образом, чтобы «каждый точно знал, какие налоги и сборы и в каком порядке он должен платить». Сегодня уплата налогов требует от предпринимателя профессиональных знаний по учету и налогообложению либо найма высокооплачиваемых специалистов по бухучету и налогам.

В России система налогов имеет очень сложную структуру. В ней присутствуют различные налоги, отчисления, акцизы и сборы, которые, по сути, почти ничем друг от друга не отличаются. Однако такая масса платежей приводит к тому, что бухгалтерия предприятий очень часто ошибается при отчислениях налогов, в результате чего предприятие платит пени за несвоевременную уплату налога.

- Чрезмерно высокое налоговое бремя. Очевиден приоритет фискальных интересов государства над всеми остальными. Сегодня в стране ставки налогов устанавливаются без достаточного экономического анализа их воздействия на производство, на стимулирование инвестиций и т.д. Между тем при установлении ставок налогов необходимо учитывать их влияние не только на это, но и на ликвидацию условий, способствующих вполне легальному уходу налогоплательщика от уплаты налогов. Аксиомой является тот факт, что последствия уклонения от налогов меньше, если различные виды доходов облагаются по одинаковым ставкам. В противном же случае наблюдается тенденция к перераспределению доходов в пользу тех, которые облагаются налогом по наименьшей ставке.

Действующая в стране система налогообложения со слабо проработанными теоретически и экономически ставками налогов вынуждает вводить новые (и подчас совсем не рыночные) виды изъятий, способные, по мнению властей, сгладить негативные последствия, связанные с произвольностью ставок налогов на отдельные доходы. Поэтому сейчас из-за более низкой ставки выгоднее направлять средства на оплату труда, нежели платить налог с прибыли.

- Нестабильность законодательства. Недостаточная четкость и ясность нормативных документов, и слишком частые изменения налогового законодательства затрудняют работу самих налоговых служб, делают бесправным налогоплательщика. Все изменения в налоговом законодательстве должны осуществляться одновременно с внесением соответствующих уточнений в бюджеты исключительно путем внесения изменений в законодательные и нормативные акты по налогам.

Еще одной проблемой является налоговая отчетность предпринимателей. Она становится все более сложной и запутанной. На начальном этапе становления и развития нового бизнеса, предприниматель сталкивается с проблемами ведения бухгалтерского учета и налоговой отчетности. Отсутствие знаний, а также запутанность законодательства в отношении этих вопросов, являют начинающему предпринимателю реальные проблемы, грозящие большими штрафными санкциями. Сложившаяся ситуация увеличивает расходы предпринимателя на обеспечение учета и налоговой отчетности, так как стоимость подобных услуг растет.

Важнейшей задачей государства в настоящее время является создание эффективной системы налогообложения субъектов малого бизнеса, адекватной российским условиям и создающей стимулы для развития малого предпринимательства.

Все вышеперечисленные проблемы можно решить, проведя грамотную реформу существующей системы налогообложения малого бизнеса. Для этого можно использовать успешный опыт других стран. Также важно повышать уровень знаний самих предпринимателей в сфере налогообложения. Только при таких условиях российский малый бизнес сможет развиваться и быть конкурентоспособным.

Совершенствование налогообложения субъектов малого предпринимательства должно быть основано на оптимальном сочетании интересов государства и малого бизнеса. Поэтому необходим переход от гипертрофированной реализации фискальной функции налогообложения к активно-стимулирующей. Данные условия будут способствовать развитию малого предпринимательства, усиливать его социальную значимость и стимулировать инвестиционную активность.

Для того, чтобы налоговое бремя было посильным для малых предприятий, чтобы количество их росло, и они стремились вести свой бизнес в легальной, а не теневой экономике, необходима однозначность, стабильность системы налогообложения и справедливый уровень изъятия части доходов. Также должны быть предприняты меры по борьбе с предоставлением незаконных льгот и с ведением неотражаемой в бухгалтерском учете хозяйственной деятельности путем ужесточения контроля за движением наличных денег в легальном секторе и перекрытие каналов их перетока в «теневой» сектор, за зарубежными банковскими счетами юридических и физических лиц (в том числе за оффшорными счетами), а также за предприятиями, оказывающими услуги по созданию оффшорных фирм и открытию зарубежных банковских счетов, за практикой осуществления расчетов за реализованную продукцию через счета специально создаваемых структурных подразделений

Литература

- Постановление Правительства Российской Федерации от 22 июля 2008 г № 556 «О предельных значениях выручки от реализации товаров (работ,услуг) для каждой категории субъектов малого и среднего предпринимательства»

- Власенкова В.А. Роль налогооблажения в развитии субъектов малого и среднего предпринимательства: проблемы и перспективы/В.А Власенкова//Налог.вестн. – 2013. – №2. 3 – 8 с.

- Лайченкова Н.Н. Международный опыт применения стимулов в налоговом праве / Н.Н. Лайченкова, А.В. Клеймиц // Вопросы экономики и права. – 2013. – № 4. 35 – 37с.

- Смогина И. А. Налогообложение малых предприятий / И. А. Смогина // Право и экономика. – 2012. – № 11. 74 – 79с.

- Степанова Е.В. Необходимо ли ООО, применяющему упрощенную систему налогообложения, вести бухгалтерский учет?/Степанова//Изд-во «Спутник+».-М.,2011.177-180с.

- Налоговый кодекс Российской Федерации. Часть 2. От 05.08.2000 № 117-ФЗ (ред. от 04.10.2014) // Справочно-правовая система «Консультант Плюс» / [Электронный ресурс]. – Режим доступа. – URL: http://www.consultant.ru/ (дата обращения: 15.03.2015)

References

- Postanovlenie Pravitel’stva Rossijskoj Federacii ot 22 ijulja 2008 g № 556 «O predel’nyh znachenijah vyruchki ot realizacii tovarov (rabot,uslug) dlja kazhdoj kategorii sub#ektov malogo i srednego predprinimatel’stva»

- Vlasenkova V.A. Rol’ nalogooblazhenija v razvitii sub#ektov malogo i srednego predprinimatel’stva: problemy i perspektivy/V.A Vlasenkova//Nalog.vestn. – 2013. – №2. 3 – 8 s.

- Lajchenkova N.N. Mezhdunarodnyj opyt primenenija stimulov v nalogovom prave / N.N. Lajchenkova, A.V. Klejmic // Voprosy jekonomiki i prava. – 2013. – № 4. 35 – 37s.

- Smogina I. A. Nalogooblozhenie malyh predprijatij / I. A. Smogina // Pravo i jekonomika. – 2012. – № 11. 74 – 79s.

- Stepanova E.V. Neobhodimo li OOO, primenjajushhemu uproshhennuju sistemu nalogooblozhenija, vesti buhgalterskij uchet?/Stepanova//Izd-vo «Sputnik+».-M.,2011.177-180s.

- Nalogovyj kodeks Rossijskoj Federacii. Chast’ 2. Ot 05.08.2000 № 117-FZ (red. ot 04.10.2014) // Spravochno-pravovaja sistema «Konsul’tant Pljus» / . – Rezhim dostupa. – URL: http://www.consultant.ru/ (data obrashhenija: 15.03.2015)

Статья посвящена основным направлениям совершенствования системы налогообложения субъектов малого предпринимательства. Проводится анализ взаимосвязи между развитием малого бизнеса, ростом собираемости налогов. В настоящее время малый бизнес претерпевает постоянные изменения в Налоговом законодательстве. Предприниматель вправе использовать любой из подходящих налоговых режимов. Представлены проблемы, которые препятствуют малому предпринимательству развиваться так же активно, как развиваются предприятия за рубежом.

налоговая система

специальный налоговый режим

малый бизнес

упрощённая система налогообложения

единый налог на вменённый доход

законодательство

микропредприятия

1. Ворожбит О.Ю. Налоговая политика государства и её влияние на развитие предпринимательства // Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса. – 2010. – № 5. – С. 9–16.

2. Корень А.В., Лещенко Р.И. Механизмы и направления налогового планирования в малом бизнесе // Современные проблемы науки и образования. – 2014. – № 3. – С. 361.

3. Леликова Н.А., Конвисарова Е.В. Зарубежный опыт налогообложения малого бизнеса // Успехи современного естествознания. – 2014. – № 12–2. – С. 127–129.

4. О развитии малого и среднего предпринимательства в Российской Федерации: Федеральный Закон от 24.07.2007 г. № 209 – ФЗ [Электронный ресурс] / СПС «Консультант Плюс». – Режим доступа: http://base.consultant.ru.

5. О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства: Постановление Правительства РФ от 09.02.2013 г. № 101 – [Электронный ресурс] / СПС «Консультант Плюс». – Режим доступа: http://base.consultant.ru.

6. Налоговый кодекс Российской федерации. Часть первая статья 3 пункт – [Электронный ресурс] / СПС «Консультант Плюс». – Режим доступа: http://base.consultant.ru.

Развитие малого предпринимательства в России на данный момент является одним из самых важных направлений решений экономических и социальных проблем на всех государственных уровнях. Малый бизнес в последние годы приобретает огромные темпы распространения, решает проблему занятости населения, создает конкуренцию на рынке товаров и услуг. Он продвигает экономику страны и, с каждым годом, все больше укрепляет свои позиции. Доля малого бизнеса в России составляет 20 % ВВП России.

В последнее время на законодательном уровне рассматриваются вопросы о принятии новых законов, постановлений, указов, которые будут направлены на поддержку малого бизнеса. Чтобы немного улучшить положение предпринимателей, вводят специальные налоговые режимы, налоговые каникулы, упрощают формы сдачи деклараций. Это немного улучшает состояние среды для малого предпринимательства, но многие компании всё равно стараются уйти «в тень», причина таких действий - непосильные для данного сегмента рынка налоги.

Большинство развитых стран оказывают разного рода поддержку и поощрение для деятельности малого предпринимательства. В России, в целях содействия развитию малых и средних форм хозяйствования, был принят Федеральный закон № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Он является основополагающим документом, который регулирует отношения развития малого и среднего предпринимательства, определяет понятия субъектов, инфраструктуры их поддержки, их формы и виды .

Согласно Постановлению Правительства РФ от 09.02.201 г. № 101 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства», микропредприятием в России признается предприятие, средняя численность работников которого не превышает 15 человек, а доход за предыдущий год не превышает 60 млн рублей .

Согласно данным предоставленным федеральной службой государственной статистики на 2013 год в Российской Федерации насчитывалось 1 млн 700 тыс. микропредприятий, на которых было занято 4,6 млн сотрудников. На основании же обновленных статистических данных, по состоянию на май 2014 года число микропредприятий увеличилось и теперь составляет 1 млн 800 тыс. предприятий, и в них работает 4,7 млн работников. То есть можно сделать вывод, что привлекательность предпринимательства в России постепенно возрастает и соответственно увеличивается число людей, занятых в микробизнесе. Представим данные основных показателей деятельности малых предприятий за 2012-2014 годы в табл. 1.

В Российской Федерации существуют два вида налоговых режимов для субъектов малого предпринимательства: общий и специальный налоговые режимы.

Общий налоговый режим предусматривает уплату федеральных, региональных и местных налогов, а также уплату взносов в Пенсионный фонд, Фонд обязательного медицинского страхования и в Фонд социального страхования.

Малое предпринимательство в основном используют специальные налоговые режимы. В зависимости от разных показателей предприятия, можно выбрать один либо несколько специальных налоговых режимов:

● система налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

● упрощенная система налогообложения (УСН);

● единый налог на вмененный доход (ЕНВД);

● патентная система налогообложения (ПСН) .

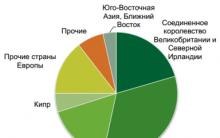

Чаще всего предприниматели выбирают УСН либо ЕНВД. Переход на другую систему налогообложения является добровольным, но существуют определенные для этого сроки. Данные о поступлениях от специальных налоговых режимов на 01.01.2015 г. всего по РФ представим в табл. 2.

Из табл. 2 видно, что наибольший удельный вес поступлений имеет упрощенная система налогообложения - больше половины всех налоговых поступлений от использования специальных налоговых режимов приходится именно на неё. Наименее популярными и привлекательными для налогоплательщиков являются патентная система и единый сельскохозяйственный налог. Непопулярность этих налоговых режимов можно объяснить недоработками и пробелами в законодательстве, а также недостаточной поддержкой и субсидированием данных сфер экономики .

Таблица 1

Основные показатели деятельности малых предприятий за 2012-2014 годы

Таблица 2

Поступления от специальных налоговых режимов на 01.01.2015 г. всего по РФ

Во многих развитых странах существует прогрессивная шкала налогообложения, она наиболее благоприятна для малого предпринимательства, так как дает возможность уплачивать налоги по минимальным ставкам.

Основными недостатками системы налогообложения в России для субъектов малого бизнеса являются:

1) сложность системы налогообложения. Пункт 6 статьи 3 Налогового Кодекса Российской Федерации гласит: «При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить». Но на данный момент, уплата налогов требует либо профессиональные знания по налогообложению либо найм высококвалифицированных специалистов. Ведь существует много налогов, сборов, отчислений, различные сроки уплаты, в которых предприниматель-новичок не сразу разберется .

2) нестабильное законодательство. Не секрет, что государство пытается разработать уникальные условия, которые будут выгодны как ему, так и малому предпринимательству. Поэтому постоянные изменения налогового законодательства, недостаточная четкость нормативных документов ведет к затруднению, как налоговых служб, так и налогоплательщиков.

3) высокая налоговая нагрузка. Главная цель государства - получить как можно больший доход. Ставки налогов в нашей стране устанавливаются без достаточного экономического анализа их воздействия на производство. Стоит отметить тот факт, что если разные виды доходов облагаются по одинаковым ставкам, то риск уклонения от уплаты минимизируется. Либо выбираются такие доходы, которые облагаются по наименьшей ставке.

4) налоговая отчетность предпринимателей. Она становится сложнее и запутаннее. Недостаток знаний создает предпринимателю проблемы, которые могут перерасти в реальные штрафы.

Главнейшей задачей государства является создание эффективной системы налогообложения субъектов малого предпринимательства, которая придаст стимул для их развития .

Все описанные проблемы возможно решить путем проведения грамотной и эффективной реформы существующей системы малого бизнеса. Необходимо проанализировать успешный опыт других стран и применить его на нашей системе. Повышение уровня знаний предпринимателей в сфере налогообложения также моет быть положительно оказанной помощью.

Существуют также и положительные стороны в налогообложении малого предпринимательства, но они видны только в определенных сферах бизнеса и для них существуют определенные льготы. Это наука, техника, инновационная сфера. Но порог вступления в данный бизнес очень высок и мало кому приходится по карману, поэтому представителей данных сфер очень мало.

Совершенствование налогообложения субъектов малого предпринимательства должно быть основано на сочетании интересов, как малого бизнеса, так и государства в целом. Очевидно, что без дальнейших совершенствований реформ в данной области не обойтись.

Чтобы налоги были посильны для малого предпринимательства, чтобы количество предприятий росло, и они стремились легализовать свой бизнес, необходима однозначность, стабильность системы налогообложения и справедливый уровень изъятия части доходов.

Должны быть предприняты меры по борьбе с предоставлением незаконных льгот и с ведением неотражаемой в бухгалтерском учете хозяйственной деятельности путем ужесточения контроля за движением наличных денег в легальном секторе и перекрытие каналов их перехода в «теневой» сектор, за зарубежными банковскими счетами юридических и физических лиц (в том числе за оффшорными счетами).

Простота и грамотность уплаты налогов также станет ключевым моментом и в выполнении государством в полном объеме своей фискальной функции, и в повышении мотивации к развитию у малого бизнеса, без которого невозможно повышение конкурентоспособности страны в целом.

Библиографическая ссылка

Кукреш К.В., Левкина Е.В. ОСНОВНЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА // Международный журнал прикладных и фундаментальных исследований. – 2015. – № 8-5. – С. 933-936;URL: https://applied-research.ru/ru/article/view?id=7274 (дата обращения: 26.11.2019). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»

Рекомендации «круглого стола» на тему: «Роль налогообложения в развитии субъектов малого и среднего предпринимательства: проблемы и перспективы»

Комитет Совета Федерации по бюджету провел 16 октября 2008 года в г. Костроме «круглый стол» на тему «Роль налогообложения в развитии субъектов малого и среднего предпринимательства: проблемы и перспективы».

В работе «круглого стола» приняли участие члены Совета Федерации и депутаты Государственной Думы Федерального Собрания Российской Федерации, представители Счетной палаты Российской Федерации, представители ряда федеральных органов исполнительной власти, представители законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации, органов местного самоуправления, а также научных и предпринимательских кругов.