Вы получаете кредит на покупку недвижимости. Одним из условий выдачи такого кредита является заключение договора ипотечного страхования.

«ВТБ Страхование», один из лидеров ипотечного страхования в России, обеспечит вам надежную страховую защиту при получении ипотечного кредита, что поможет вам и вашей семье в любой ситуации исполнить кредитные обязательства перед банком.

Комплексное страхование при ипотеке включает в себя:

- Страхование приобретаемой квартиры/строения на случай повреждения или утраты.

Страховые риски:- Пожар.

- Удар молнии.

- Взрыв бытового газа.

- Взрыв паровых котлов.

- Повреждение водой.

- Стихийные бедствия.

- Выход подпочвенных вод, просадка и оседание грунтов.

- Падение летательных объектов или их обломков и иных предметов.

- Наезд транспортных средств.

- Противоправные действия третьих лиц.

- Страхование потери имущества в результате прекращения или ограничения права собственности (титульное страхование).

- Страхование жизни и здоровья заемщика кредита от несчастных случаев и болезней.

- Страховые случаи: смерть от болезни или несчастного случая; временная или постоянная (инвалидность) утрата трудоспособности в результате несчастного случая.

При наступлении страхового случая «ВТБ Страхование» выплачивает банку страховое возмещение в размере реального ущерба (но не более страховой суммы). Если страховое возмещение по несчастному случаю превышает размер ваших неисполненных обязательств перед банком, то оставшаяся часть выплачивается вам.

Расчет стоимости договора ипотечного страхования:

Ежегодный страховой взнос по комплексному договору ипотечного страхования составляет, в среднем, 1% от страховой суммы.

Величина страхового взноса зависит от:

- Срока страхования.

- Вашего возраста и состояния здоровья.

- Технического состояния вашей недвижимости.

- Количества предыдущих сделок с вашей недвижимостью.

Комплексное страхование при ипотеке оформляется на срок от 1 года до 30 лет, в зависимости от срока действия кредитного договора.

Для заключения договора необходимо:

- Заполнить заявление на страхование.

- Предоставить сведения о предыдущих сделках с недвижимостью для проверки (для вас – бесплатной) ее юридической чистоты.

Страхование ипотеки в «ВТБ Страхование»– это:

- Финансовая гарантия возврата банку вложенных в недвижимость кредитных средств.

- Страховая оценка квартиры по ее рыночной стоимости.

- Полное соответствие условий страхования требованиям банка, выдавшего кредит.

- Оперативное урегулирование убытков.

- Бесплатная преддоговорная экспертиза предыдущих сделок с приобретаемой недвижимостью.

Почувствуйте преимущества работы с нами:

- Мы предлагаем гибкие условия страхования, учитываем индивидуальные условия каждого клиента.

- Если страховая сумма не превышает $500 тыс. долларов (для клиентов от 46 до 55 лет – $400 тыс., старше 55 лет – $300 тыс.), медицинское обследование перед заключением договора не требуется.

- Мы обеспечиваем выгодные условия при досрочном погашении кредита.

- В страховое покрытие нашего полиса включаются все возможные риски прекращения права собственности.

- Мы рады дополнительно предложить вам на выгодных условиях любые другие виды страхования, в которых у вас есть потребность.

- При повреждении имущества мы произведем выплату в размере действительных расходов на его восстановление (в пределах страховой суммы).

- Сотрудничество со страховой компанией, позволяет вам снизить риски при страховании ипотеки.

В сегодняшней статье мы рассмотрим такую важную для многих тему, как страхование ипотеки — сравнение тарифов и условий. Безусловно, практически каждый человек, который уже имел дело с ипотекой или же только интересуется этим вопросом, слышал и об ипотечном страховании.

Что такое страхование ипотеки и для чего оно служит?

Если говорить в общих чертах, то заключение такого договора намного нужнее самому банку, выдавшему кредит, нежели лицу, его выплачивающему — ведь в случае, если произойдет некая страховая ситуация, то все денежное возмещение будет перечислено именно в пользу банка (и пойдет на погашение части либо же всей суммы ипотечного кредита.

Именно по этой причине ряд банков полностью отказывается одобрять ипотеку в случае, если гражданин отказывается оформлять ипотечный страховой полис

(а некоторые из банков работают только с ограниченным количеством страховщиков либо даже только с одним — с тем, который считается банком наиболее надежным).

Если говорить в общих чертах, то заключение такого договора намного нужнее самому банку, выдавшему кредит, нежели лицу, его выплачивающему — ведь в случае, если произойдет некая страховая ситуация, то все денежное возмещение будет перечислено именно в пользу банка (и пойдет на погашение части либо же всей суммы ипотечного кредита.

Именно по этой причине ряд банков полностью отказывается одобрять ипотеку в случае, если гражданин отказывается оформлять ипотечный страховой полис

(а некоторые из банков работают только с ограниченным количеством страховщиков либо даже только с одним — с тем, который считается банком наиболее надежным).

Какие существуют виды страховки при заключении ипотеки?

На настоящий момент у каждой страховой фирмы существуют свои определенные правила и условия, которые выдвигаются при оформлении полиса, но при этом все заключаемые договора можно разделить на три основные главные группы:

- страхование имущества (от повреждения до уничтожения);

- страхование здоровья либо жизни;

- так называемое «титульное» страхование (в случае, если возможна потеря различных прав на имущество по независимым от страхователя причинам).

Из всех этих трех типов страхования действительно обязательным является лишь первый (а страхование титула и здоровья может быть оформлено лишь по желанию клиента).

Правда, на практике очень часто существуют исключения, и банки отказываются выдавать ипотеку, если их клиент не оформил страховые полисы сразу по двум (а то и всем трем) вышеперечисленным пунктам.

Кроме этого, каждый из этих пунктов имеет свои особенности при расчете конечных сумм — так, страхование имущества зависит

от его средней рыночной стоимости, местонахождения, от того, куплено оно на вторичном рынке либо от застройщика, общей площади строения, материала, из которого здание изготовлено (стоит сразу отметить очень важный момент — ряд страховых фирм отказывается выдавать полисы на деревянные дома

в виду высокой пожарной опасности в сравнении с каменными строениями), а также других.

Кроме этого, каждый из этих пунктов имеет свои особенности при расчете конечных сумм — так, страхование имущества зависит

от его средней рыночной стоимости, местонахождения, от того, куплено оно на вторичном рынке либо от застройщика, общей площади строения, материала, из которого здание изготовлено (стоит сразу отметить очень важный момент — ряд страховых фирм отказывается выдавать полисы на деревянные дома

в виду высокой пожарной опасности в сравнении с каменными строениями), а также других.

Что касается второго из- них, то конечная страховая сумма также зависит от очень большого ряда факторов — состояния здоровья (кстати, для этой цели страховщик может обязать своего клиента пройти специальную диспансеризацию), возраста, пола, и даже таких показателей как опасная либо вредная для здоровья работа или же наличие у страхователя избыточного веса (что также расценивается как повышенная нагрузка на здоровье — в ряде случаев страховая фирма может отказать даже при наличии только этого фактора).

Титульное же страхование

встречается реже, и не у всех страховщиков — у некоторых этого пункта просто нет. Как правило, оно включает в себя пункты о возможной полной либо частичной потере прав на имущество по тем или иным причинам (не зависящим напрямую от желания собственника).

Какой вид страхового ипотечного полиса лучше выбрать?

Как уже было сказано выше, обязательным является исключительно страхование собственности. Все остальные типы являются условно добровольными. Именно поэтому, если банк не настаивает на оформлении всех возможных видов страховок, а клиента устраивает только страхование собственности, то в таком случае оформлением этого полиса и можно ограничиться.

В ситуации же, когда банк настойчиво требует наличия полиса по всем трем показателям, от их оформления отказаться уже не удастся. Правда, в большинстве случаев страховые фирмы предлагают своим клиентам приобрести не три отдельных полиса, а один комплексный , который включает в себя сразу все три типа страхования, необходимых для оформления ипотечного кредита. Как правило, такой полис стоит дешевле, чем три отдельных, а его итоговая цена не превышает 1% от суммы предполагаемого кредита.

Так какого страховщика следует выбрать?

Перед тем, как рассмотреть список наиболее популярных страховых фирм, к которым можно будет обратиться при оформлении ипотеки в 2018 году, следует напомнить, что сначала стоит взять в банке список его аккредитованных страховщиков — как уже говорилось, некоторые банки сотрудничают исключительно с одной-двумя компаниями и не одобрят ипотеку даже в случае наличия полиса от любого другого крупного страховщика.

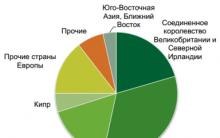

Итак, на настоящий момент список наиболее популярных фирм, у которых можно застраховать ипотеку, выглядит следующим образом:

- Сбербанк-страхование;

- ВТБ-страхование;

- Альянс (Росно);

- ВСК Страховой дом;

- РЕСО;

- Ингосстрах;

- Росгосстрах;

- Альфа-страхование;

- СОГАЗ.

Сбербанк-страхование — если вы оформляете полис для ипотеки именно в этой компании, то стоимость страхования имущества составит всего 0.25% от общей суммы кредита. Эта величина будет автоматически прибавляться к остатку задолженности по ипотеке в конце каждого года. Кроме этого, если сам кредит оформляется также в Сбербанке, то страхования имущества будет достаточно — оформлять комплексный полис не потребуется.

ВТБ — предоставляет оформление полисов как на отдельные виды страхования, так и комплексно. Последний вариант обойдется в среднем примерно в 1% от суммы кредита. В среднем — потому что при оформлении документов учитываются очень многие факторы (а также предоставляется скидка, если страховка оформлена на длительное время).

Альянс (Росно) — также позволяет выбрать между комплексной страховкой и отдельными ее видами. Так, страхование здоровья обойдется в 0.87%, имущества — в 0.16%, а титула — в 0.18%. Следует уточнить, что на настоящий момент полисы от этой компании принимают далеко не все банки (в их числе и Сбербанк). К плюсам же можно отнести тот факт, что, оформляя в Альянсе ипотечную страховку, клиент получает значительную скидку на оформление других, дополнительных страховок.

ВСК — имеет довольно ограниченный выбор страховок — оформить комплексный полис не удастся, титульное страхование также отсутствует. Застраховать здоровье будет стоить около 0.55% от суммы ипотеки (в случае, если ее размер превышает 4 млн, то потребуется пройти комплексное медицинское обследование), а сумма страховки недвижимости равняется 0.43% (это номинально, проживание на первом либо последнем этаже, наличие газового, а не парового отопления, а также многие другие факторы — могут значительно увеличить эту сумму).

РЕСО — предоставляет возможность оформить полисы по страхованию здоровья в сумме около 1% от величины ипотеки, по страхованию имущества — около 0.1% и титула — около 0.25% (сразу следует уточнить, что величина эта зависит от того банка, где оформляется ипотека — для одних она чуть выше, для других — чуть меньше).

Ингосстрах — также имеет серьезные отличия в стоимости страховки в зависимости от банков, выдающих кредит. В среднем же каждый из видов полисов будет стоить 0.2% от общей суммы (также возможно и комплексное оформление).

Росгосстрах — имеет довольно выгодные условия. Так, страховка имущества обойдется в 0.17%, жизни — 0.28% и титула — в 0.15%. Кроме этого, обращение в эту компанию выгодно тем, что она является аккредитованной у большинства банков.

Альфа-страхование — позволит застраховать имущество и титульные права со ставкой 0.15%, жизнь — чуть дороже. Также, возможно и оформление комплексного полиса (правда, стоит отметить, что они принимаются далеко не всеми банками, в числе которых и Сбербанк).

СОГАЗ — одна из самых выгодных страховых фирм — ее ставки составляют всего: здоровье — 0.17%, имущество — 0.1% и права собственности — 0.08%. Кроме этого, эта компания также позволяет приобрести и комплексную страховку.

Подводя итог , приведем таблицу, которая вкратце описывает все ставки у вышеприведенных банков (в среднем, для лиц с одинаковыми показателями дохода и здоровья):

| Банк | Имущество | Здоровье | Титул |

| Сбербанк-страхование | 0,25 | 1 | не доступно |

| ВТБ-страхование | 0,33 | 0,33 | 0,33 |

| Альянс (Росно) | 0,16 | 0,66 | 0,18 |

| ВСК Страховой дом | 0,43 | 0,55 | не доступно |

| РЕСО | 0,1 | 0,26 | 0,25 |

| Ингосстрах | 0,14 | 0,23 | 0,2 |

| Росгосстрах | 0,17 | 0,28 | 0,15 |

| Альфа | 0,15 | 0,36 | 0,15 |

| СОГАЗ | от 0,1 | 0,17 |

Ипотечное страхование - это способ защиты финансовых интересов заемщика по выплате кредита в случае наступления непредвиденных обстоятельств и одно из обязательных требований банков и иных кредитных организаций, которые выдают ипотечные кредиты и займы.

Ингосстрах предлагает своим клиентам комплексные ипотечные программы, разработанные и согласованные с банками и кредитными организациями.

Помните, что наличие полиса обязательно для предоставления в банк, а выбор страховой компании всегда остается за вами.

При этом стоимость полиса также может отличаться в зависимости от выбранной компании, поэтому советуем узнать сколько стоит застраховать ипотеку, воспользовавшись нашим калькулятором.

Конструктивные элементы

Страхование от пожара или взрыва, противоправных действий третьих лиц, разрушения в результате стихийных бедствий и др.

Жизнь и здоровье заемщика

Временная нетрудоспособность, инвалидность I или II группы или гибель заемщика/созаемщика вследствие несчастного случая или болезни

Потеря собственности

Признание сделки недействительной, возврат имущества бывшему владельцу

Что нужно знать для оформления полиса страхования при ипотечном кредитовании?

Наполнение полиса

При оформлении ипотечного кредита или займа может потребоваться страховой полис, который будет включать в себя один риск или их комплекс:

- Страхование предмета залога (квартиры, дома). Страхуются только конструктивные элементы.

- Смерть и утрата трудоспособности заемщика/созаемщика.

- Страхование титула.

Дальнейшее обслуживание ипотечного полиса:

При заключении многолетнего договора ипотечного страхования в Ингосстрахе вы сможете оплачивать очередные взносы онлайн на нашем сайте или в своем личном кабинете.

Условия банка:

По требованиям некоторых банков страховая сумма может быть увеличена на 10-15% к сумме кредита/остатку задолженности по кредиту.Подобрать страховой полисРосвоенипотека

Специальный страховой продукт для клиентов, приобретающих жилье по программе «Военная ипотека».

- Страхование квартиры.

- Страхуются только конструктивные элементы.

- Страховая сумма от 200 000 до 5 000 000 .

- Полис страхования военной ипотеки обязательно принимается такими банками-участниками программы как Промсвязьбанк, Зенит, Сбербанк. Продукт рекомендован к использованию ФГКУ «Росвоенипотека».

Как оформить полис ипотечного страхования?

Как это работает?

При заключении договора с кредитной организацией одним из обязательных пунктов является предоставление страхового полиса. Обычно он нужен на момент выдачи кредитных денежных средств.

Уточните у банка требования к страховому покрытию, или оформите полис онлайн (при соответствии требованиям банка) и просто предоставьте полис в кредитную организацию.

Преимущество страхования при ипотечном кредитовании в Ингосстрахе

Ингосстрах аккредитован в большинстве кредитных организаций.

Решение о полной стоимости полиса при полном комплекте документов принимается за 1 рабочий день.

Подпись и оплата полиса - у нас в офисе,на сделке в банке или в офисе вашего представителя.

Какие документы нужны?

- При страховании предмета залога - кредитный договор и документы, подтверждающие право собственности, копия отчета независимого оценщика.

- При страховании жизни - заявление на страхование Заемщика и (или) Созаемщика. Его нужно отправить на электронную почту . При необходимости страховая компания может направить на медицинское обследование или запросить дополнительные медицинские документы.

- При страховании титула предоставьте копии правоустанавливающих документов на объект залога.

Что влияет на стоимость страхования по ипотеке?

- Требования банка-кредитора по объему страхового покрытия.

- Размер ипотечного кредита.

- Возраст и пол заемщика/созаемщика, состояние здоровья.

- Вид объекта залога и его технические характеристики - материал стен и перекрытий, износ конструкций. Статус объекта - достроен и введен ли в эксплуатацию дом. Если дом еще не введен в эксплуатацию потребуется только страхование жизни и здоровья, а если дом уже сдан или вы приобретаете вторичное жилье, кредиторы потребуют страхование и самого объекта - квартиры, дома или другой недвижимости.

- Количество и характер предыдущих сделок по объекту недвижимости (при необходимости страхования титула).

Средний тариф на рынке в зависимости от покрытия и выбранного банка-кредитора составляет 0,6–1%. Для точного расчета отправьте заявку на страхование.

Важно! Страховой тариф по комплексному ипотечному страхованию формируется из суммы тарифов по каждому виду страхования, входящему в программу.

Страховой полис для ипотеки: когда он нужен?

Страхование при ипотечном кредитовании – одно из условий получения займа от банка. Наличие полиса гарантирует финансовому учреждению возврат денежных средств, независимо от возникших обстоятельств. Застраховать можно как сам объект недвижимости, так и жизнь, и здоровье заемщика (в случае его преждевременной смерти, потери трудоспособности или болезни застрахованного банк получит компенсацию по страховому договору в том или ином размере).

Страхование жилья при ипотеке покрывает не всю стоимость приобретаемой недвижимости, а только ту часть, которую покупатель берет взаймы у банка. Если сумма частично выплачивается накопленными деньгами (к примеру, 30 % стоимости жилья), полис оформляется на остаток долга (70%).

Зачем необходимо страховать жизнь заемщика при оформлении ипотеки?

Страхование жизни при ипотеке требуется не во всех случаях. Каждый банк сам устанавливает условия предоставления ипотеки. Обычно полис необходим при покупке строящегося жилья.

Поскольку ипотека оформляется на срок от до 10–15 лет, велик риск, что заемщик может заболеть, получить травму и потерять трудоспособность. Следовательно, не сможет погашать долг в полном объеме. Чтобы защитить имущественные интересы и физического лица, и банка, оформляется ипотечное страхование жизни и здоровья. При болезни страховая компания компенсирует часть ипотечного платежа, пропорциональную периоду нахождения на больничном, при полной потере трудоспособности или смерти - весь остаток по ипотеке.

Страхование ипотечных рисков

Ингосстрах предоставляет страховку ипотеки по трем основным направлениям:

- Страхование имущества (предмета залога)

. Оно призвано защитить ипотечную недвижимость, при этом под страховым случаем понимается повреждение или полное уничтожение объекта.

- К повреждению относят поломку окон, дверей, стен и других конструктивных элементов.

- В список страхового покрытия включены следующие события:

- пожар;

- противоправное поведение третьих лиц;

- нанесение вреда в результате стихийных бедствий;

- скрытые повреждения конструкции;

- затопление;

- взрыв газа или мест его хранения, транспортировки, применяемого для решения бытовых, промышленных нужд.

- Договор помимо прочего может включать в себя страховку внутренней отделки и инженерного оборудования либо минимального ремонта.

- Страхование правового титула , которое подразумевает защиту интересов кредитора и заемщика при потере права собственности на недвижимость в связи с умышленными, неправомерными или нечестными действиями, событиями в ходе осуществления сделки или до ее заключения. То есть на случай признания сделки недействительной по той или иной причине.

- Страхование жизни и здоровья заемщика , которое включает в себя оформление договора на случай смерти, болезни или потери трудоспособности заемщика/созаемщика. Является дополнительным обеспечением при оформлении кредитного договора на длительный срок и оформляется, как правило, на стадии незавершенного строительства недвижимости.

Страховка ипотечных рисков относится к обязательному условию при выдаче целевого кредита и является гарантией для банка и заемщика в случае наступления непредвиденных обстоятельств. На сайте компании Ингосстрах можно приобрести готовую программу или при оформлении полиса выбрать настройки, соответствующие требованиям банка.

Действия при страховом случае

Что делать при наступлении страхового случая?

При наступлении страхового случая Страхователь обязан совершить следующие действия:

- Незамедлительно заявить о случившемся в компетентные органы.

- Незамедлительно, не позднее 3 рабочих дней (при страховом случае по личному страхованию - не позднее 31 рабочего дня) после наступления/обнаружения страхового случая уведомить Страховщика.

- Сообщить Страховщику в письменном виде всю информацию и передать документы компетентных органов.

- Сохранить поврежденный объект в неизменном виде до его осмотра представителями компании.

Сколько раз мне оплачивать страховой полис ипотеки?

Для однолетних полисов премия (стоимость страховки) оплачивается единовременно при заключении договора, для многолетних полисов - ежегодными взносами в один и тот же период времени.Оплачивайте взнос вовремя!

Если не оплачена первоначальная страховая премия, договор страхования жилья при ипотеке считается не вступившим в силу, и Страховщик полностью освобождается от выплаты страхового возмещения при страховом случае.

Если не оплачен очередной (ежегодный) страховой взнос, клиенту направляется уведомление о расторжении договора, и он расторгается. Кроме того, копия данного уведомления направляется в банк, который имеет право пересмотреть условия кредитного договора (повысить процентную ставку) в связи с неисполнением заемщиком своих обязанностей по обслуживанию кредита.

Страхование квартиры

Страхование квартиры

Когда ремонт завершен, и вы начинаете жизнь в новой квартире или доме, самое время застраховать отделку в ней.

Страхование дома/дачи

Страхование дома/дачи

Если у вас есть полис ипотечного страхования, вы получите скидку на оформление полиса для загородного дома.

Страхование гражданской ответственности

Если вам предстоит ремонт или перепланировка новой квартиры, самое время задуматься об ответственности перед соседями.

Что такое ипотека?

Ипотека - залог недвижимого имущества (квартиры, загородного дома, таунхауса и др.). Оно остается в собственности заемщика ипотечного кредита, он вправе в нем жить, даже сдавать внаем. Но в случае невыполнения заемщиком своего обязательства (возврата долга), кредитор имеет право вернуть выданный кредит/займ за счет продажи данного жилого имущества.

Что такое ипотечное страхование?

Это страховой продукт (один или несколько), который необходим, чтобы дополнительно обеспечить банку возвратность выданного кредита. Для заемщика страхование недвижимости при ипотеке предоставляет гарантию урегулирования взаимоотношений с банком по кредиту в случае возникновения форс-мажорных ситуаций. Ипотечная страховка включает в себя, прежде всего, страхование жилья от рисков физической гибели или повреждения, страхование жизни и трудоспособности заемщика и созаемщиков, а также страхование риска потери права собственности на недвижимое имущество (титульное страхование). Банком может быть выдвинуто условие о страховании двух или трех видов в рамках одного полиса или только одного вида: имущества - обязательно для сделки на вторичном рынке в силу ФЗ «Об ипотеке»; жизни - обязательно при приобретении квартиры на этапе строительства.

Что такое титульное страхование?

Страхование риска утраты добросовестным приобретателем застрахованного объекта недвижимости вследствие лишения права собственности по причинам, не зависящим от страхователя, на основании вступившего в законную силу решения суда.

Утрата права собственности может наступить в том случае, если сделка была оформлена с нарушениями, покупатель столкнулся с мошенниками. Чаще опасность подстерегает тех, кто покупает вторичное жилье: например, продавец может продать квартиру без согласия родственников, имеющих право на долю в квартире. Через время этот родственник может обратиться в суд. Суд на основании имеющихся у заявителя документов вправе постановить вернуть ему все жилье или определенную площадь.

При наличии полиса страхования титула в случае такого судебного решения страховая компания выплатит банку оставшийся долг по ипотеке.Каков срок действия договора ипотечного страхования?

Договор ипотечного страхования на практике заключается на один год либо на весь срок действия кредитного договора с ежегодной пролонгацией. Срок действия страховки при ипотеке определяется требованиями кредитора. Как правило, он равен сроку действия кредитного договора.

До какого момента обязательно наличие действующей страховки жилья при ипотеке?

Пока не будет полностью погашен кредит банку.

Можно ли отсрочить уплату страховой премии/очередного взноса?

При заключении первоначального полиса и при получении кредита - нет, наличие оплаченного полиса является обязательным условием выдачи кредита. При приобретении годового полиса на очередной (не первый) год кредитования этот вопрос обязательно обсуждается с банком, и отсрочка допускается только по письменному согласованию с ним.

Что происходит, если страховой случай наступает в период отсрочки уплаты страховой премии?

Страховщик вправе направить Страхователю требование о досрочной уплате отсроченной суммы страховой премии.

При неуплате отсроченной премии в течение 10 календарных дней с момента направления требования договор считается не вступившим в силу.Что происходит, если на дату наступления страхового случая страховая премия по договору оплачена не полностью, но отсутствует просрочка по уплате взносов?

По письменному требованию Страховщика Страхователь обязан в течение 10 календарных дней произвести оплату страховой премии до указанной в договоре суммы за весь период страхования.

Данным документом также может быть предусмотрено, что при частичной выплате страховой премии Страховщик вычитает сумму просроченных взносов из суммы страхового возмещения/выплаты.Обязательно ли приезжать в офис компании для оформления полиса страхования жилья при ипотеке?

Возможны варианты: при первичных сделках в банке договор страхования может быть согласован вами и сотрудником страховщика дистанционно через электронные средства связи либо при содействии сотрудников банка, выдающего кредит, либо с помощью лица, представляющего интересы клиента (риелтора). При этом оригиналы полисов, подписанные Страховщиком, будут доставлены курьером на сделку в банк для подписания клиентами. При определенных параметрах объекта страхования и для отдельных кредитных организаций полис может быть оформлен через официальный сайт компании в виде электронного документа. В остальных случаях присутствие Страхователя в офисе необходимо.

Что делать, если я утратил полис страхования при ипотечном кредитовании в период его действия?

Необходимо обратиться в офис Ингосстраха, где на основании вашего письменного заявления выдается дубликат. Предварительно необходимо созвониться со страховой компанией и согласовать получение данного документа.

Возможно ли изменить условия договора?

Да, по соглашению сторон. О внесении любых изменений в договор страхования стороны обязаны уведомить выгодоприобретателя - банк.

Можно ли заменить выгодоприобретателя в течение действия договора?

Согласно условиям кредитного договора банк, являющийся держателем кредита или закладной, должен выступать выгодоприобретателем по всем видам страхования. В случае, если кредит (закладная) выкупается другим финансовым учреждением, выгодоприобретатель по полису изменяется автоматически, никаких дополнительных уведомлений или соглашений между сторонами не требуется. Если же меняется кредитующий банк (при рефинансировании), тогда необходимо обратиться в страховую компанию для перезаключения договора страхования.

Где можно получить подтверждение оплаты для банка?

Необходимо написать запрос в Ингосстрах для выдачи подобных документов, обязательно указав номер договора и даты платежа.

Подписать дополнительное соглашение к договору возможно в любом офисе Ингосстраха?

Обычно это возможно сделать только в одном из центральных офисов. Перед посещением офиса обязательно уточните, обслуживаются ли в нем полисы ипотечного страхования.

Как и где можно оплатить выставленный счет?

Онлайн на нашем сайте , в любом удобном для вас банке, через платежные системы Western Union, Кибер Деньги (Почта России), в кассах Ингосстраха, расположенных в центральных офисах компании.

Если я сделал досрочное частичное погашение, можно сделать перерасчет стоимости в течение льготного периода или в середине года?

Учесть досрочное погашение возможно только на дату пролонгации или очередного взноса. Досрочные погашения в течение года будут учтены и пересчитаны на следующий год страхования. Перерасчету подлежат очередные неоплаченные взносы.

Лимит возмещения

Установленный в договоре страхования предельный размер выплат страхового возмещения за весь срок действия страхования, после чего действие договора страхования прекращается.

Страховая премия

Плата за страхование, которую должен оплатить страхователь либо его представитель.

Страховой риск

Предполагаемое событие, на случай наступления которого заключается договор страхования.

Страховой случай

Свершившееся событие из числа предусмотренных договором страхования и повлекшее обязанность страховщика выплатить страховое возмещение.

Франшиза

Определенная договором часть ущерба, не подлежащая возмещению страховщиком, установленная в процентах от страховой суммы или в фиксированном денежном выражении.

Страховщик

Страховая организация, созданная в соответствии с законодательством Российской Федерации для осуществления деятельности по страхованию и получившая лицензию на осуществление соответствующего вида страховой деятельности в установленном законом порядке.

Договор страхования

Под договором страхования понимается соглашение между страхователем и страховщиком, согласно которому страховщик за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) обязуется возместить лицу, в пользу которого заключен договор страхования, в пределах определенной договором страховой суммы причиненный вследствие этого события ущерб в размере (ограничении) и порядке, определенными правилами и/или договором страхования. Договор страхования является совокупностью страхового полиса и текста правил страхования, на основании которых он заключен, а также приложений к страховому полису (при их наличии).

Правила страхования

Условия страхования, определяющие права и обязанности сторон по договору страхования, объект страхования, перечень страховых случаев и исключении, при которых страховщик освобождается от ответственности. Текст правил страхования является неотъемлемой частью договора страхования.

Страхователь

Юридическое или дееспособное физическое лицо, которое заключает договор страхования в свою пользу или в пользу третьего лица (выгодоприобретателя) и уплачивает страховые взносы по такому договору. Заключение договора страхования в пользу страхователя возможно только при наличии у страхователя основанного на законе, ином правовом акте или договоре интереса в сохранении застрахованного имущества. При заключении договора страхования в пользу выгодоприобретателя страхователь может не обладать имущественным интересом.

Территория страхования

Определенная в договоре страхования территория (страна, область, маршрут и т.п.), в пределах которой наступивший страховой случай в период действия договора страхования влечет за собой обязательства страховщика по выплате страхового возмещения. Для объектов имущества и гражданской ответственности территорией страхования является адрес места нахождения имущества, при страховании гражданской ответственности за действия животных территорией страхования является территория Российской Федерации.

Неполное пропорциональное страхование

Условие о неполном пропорциональном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества и выплата страхового возмещения производится в той же пропорции к сумме ущерба, в какой и страховая сумма относилась к страховой стоимости.

Неполное страхование

Условие о неполном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества. При этом выплата страхового возмещения может производится как с учетом отношения страховой суммы к страховой стоимости (неполное пропорционально страхование), так и без учета этого отношения (неполное непропорциональное страхование).

Полное страхование

Условие о полном страховании означает, что установленная в договоре страховая сумма равна страховой стоимости имущества

Неполное непропорциональное

Условие о неполном непропорциональном страховании означает, что установленная в договоре страховая сумма ниже страховой стоимости имущества и выплата страхового возмещения производится без учета пропорции, в какой страховая сумма относилась к страховой стоимости.

Постепенное уменьшение первоначальной стоимости имущества в процессе его использования.

Система возмещения

Под системой возмещения понимается порядок учета износа на заменяемые материалы / детали при частичном повреждении имущества: система возмещения "Новое за старое" предполагает, что на заменяемые материалы / детали при частичном повреждении износ не начисляется (выплата равна стоимости новых деталей), система возмещения "Старое за старое" предполагает, что на заменяемые материалы / детали при частичном повреждении начисляется износ за время эксплуатации поврежденного имущества (выплата равна стоимости новых деталей за минусом износа за период эксплуатации)

Страховая стоимость

Действительная, фактическая стоимость имущества для целей страхования. Для определения страховой стоимости применяются различные методы экономической оценки, как правило при страховании загородной недвижимости, отделки и инженерного оборудования страховая стоимость приравнивается к восстановительной стоимости (с учетом износа), а при страховании движимого имущества, конструктивных элементов квартир / таунхаусов - к рыночной (за минусом износа).

Банк ВТБ предлагает клиентам выгодные условия по ипотеке, но всегда требует заключение полиса страхования. Клиенты часто не желают тратить средства на дополнительные услуги ввиду начисления немалых платежей по кредитному договору.

- Риск порчи имущества (страхование имущества);

- Страхование жизни и утраты трудоспособности;

- Риск потери права собственности на жилье.

Множество пользователей интернета предпочитают рассчитать стоимость страховки еще до заключения договора. При взятии кредита на квартиру моментально встает вопрос стоимости страховки в СК «ВТБ Страхование». Но на официальной интернет-странице «ВТБ страхование», калькулятор для расчета цены полиса по ипотеке отсутствует.

На сайтах других крупных страховых компаний можно воспользоваться калькулятором по расчету страховых премии в ВТБ. Например, на странице Ингосстрах или УралсибСтрахование, есть раздел с калькулятором вычисления цены для договора страхования в ВТБ.

2. Для получения стоимости в онлайн калькуляторе следует указать данные:

- Город где будет браться страховка;

- Наименование банка – ВТБ 24;

- Условия страхования;

- Ввести сумму кредита;

- Что будет застраховано;

- Расшифровать дату рождения заемщика, пол;

- Установить риски.

Стоит помнить, что калькулятор дает предварительный расчет стоимости страхового полиса ВТБ, ведь при заключении соглашения о выдаче кредитных средств банк может обязать оформить страхование от всех рисков. Поэтому точная сумма узнается после уточнения нюансов кредита.

Что влияет на стоимость страхования ипотеки?

При расчете стоимости страхования ипотеки в калькуляторе ВТБ учитываются многие факторы. Их можно разделить на две группы:

- Характеристики помещения – цена квартиры, список возможных рисков, величина первого взноса по ипотеке, территориальное нахождение недвижимости, техническое состояние помещения;

- Особенности заемщика – возраст, вес, пол, наличие серьезных заболеваний, образ жизни, сфера занятости.

В качестве примеров уменьшения стоимости страховки можно назвать расположение дома в элитном районе, заемщица является женщиной, продолжительность жизни которых по статистике больше.

А повышение страховой премии связано с подтверждением хронического заболевания. Когда человек занимается альпинизмом или иными видами спорта в экстремальных условиях, так стоимость полиса увеличивается.

Какие риски покрывает страхование ипотеки ВТБ 24?

В соответствии с реализованной стратегией компанией предусмотрена защита для субъектов и объектов договора:

- Утрата жизни и трудоспособности заемщика, что подразумевает смерть или утерю дееспособности (инвалидность). В результате родственники заемщика или он сам получает возможность закрыть ипотечный кредит благодаря полису страхования.

- Утрата или повреждение недвижимости, которая является объектом кредитного договора. Пакет рисков предполагает защиту от стихийных бедствий, пожара, затопления, противоправных действий третьих лиц. В случае приобретения жилья в новом доме застраховать можно после оформления недвижимости в собственность.

- Прекращение или ограничение права собственности после покупки помещения. Данный риск страхуется при условии оформления договора с рефинансированием или оплате недвижимости на вторичном рынке, когда возникает опасность оспаривания права владения.

Банк ВТБ 24 уменьшает ставку по кредиту, когда заемщик оформляет страховку в комплексе и оплачивается защита от всех рисков. Но есть возможность заключить договор со страхованием одного риска — утрата или повреждения недвижимости.

Ставка по договору при отказе от полиса комплексного страхования повышается на 1%. Данное условие является обязательным при заключении ипотечного договора.

Если оформить ипотеку с более высоким процентов, но без страховки, вы заплатите меньше, чем если снизите процент, но будете платить страховку.

Преимущества оформления страховки при открытии ипотеки в ВТБ

Заемщику всегда полезно оценить достоинства подписания договора страхования при наличии ипотеки в банке ВТБ. К ним относятся:

- После покупки страховки для заемщика снижается финансовый риск в ситуации потери работы или дееспособности;

- Возможно выбрать подходящего страховщика из предложенного списка или представить на рассмотрение информацию по другой компании;

- Объектом страхования может стать как объект недвижимости на рынке новостроек, так и на вторичном рынке;

- По истечении одного года страхования разрешается произвести смену компании.

При оформлении полиса клиент получает полную информацию по условиям страхования квартиры, что исключает возникновение вопросов в будущем.

Необходимые документы для покупки страховки в ВТБ

Компания «ВТБ Страхование» просит предъявить следующие документы:

- Документы для удостоверения личности заемщиков и их копии;

- Медицинскую справку, свидетельствующую об отсутствии тяжелых заболеваний хронического типа;

- Справочные бумаги, характеризующие остаток долга по обязательным платежам (налоги, алименты);

- Бумаги, характеризующие объект недвижимости (выписки, свидетельство);

- Кредитный договор.

Не исключен вариант предоставления иных бумаг, когда число заемщиков увеличивается или их возраста не находится в стандартных пределах.

Онлайн заявка на ипотечное страхование

На официальном можно сайте оставить онлайн заявку для оформления ипотечной страховки в ВТБ, следуйте шагам:

1. Перейдите на официальный сайт по ;

2. В открывшемся окне нужно заполнить: имя, фамилию, город, электронную почту, номер телефона, вид и цель страхования, банк (ВТБ 24).

Оператор свяжется с вами в течении 30-90 минут (в зависимости от времени работы) и расскажет подробности оформления страхования ипотеки в ВТБ.

Поэтапный процесс приобретения страхового полиса

Первичным шагом на пути к покупке страхового документа является рассмотрения заявления, которое подается в электронном виде или при личном посещении отделения. Для отправки через интернет выполняются шаги:

3. Загрузить бумаги на ПК (или распечатать) и вписать (напечатать) личные данные; 4. Направить бланк сотруднику ВТБ, электронный адрес которого можно найти по ссылке «Сотруднику» в том же пункте (Блок для заключения договоров).

4. Направить бланк сотруднику ВТБ, электронный адрес которого можно найти по ссылке «Сотруднику» в том же пункте (Блок для заключения договоров).

В процессе ознакомления сотрудник страховщика свяжется с клиентом и назначит встречу, оповестив о пакете необходимых документов. Прежде он запросит данные о собственности, чтобы осуществить процедуру подтверждения правдивости сделки при покупке недвижимости. Впоследствии производится оплата за полис.

Возможен ли отказ от страховки по ипотеке ВТБ?

Федеральный закон «Об ипотеке» запрещает заемщикам давать отказ на приобретение от полиса страхования, защищающего риски по поводу ипотечной собственности. Необходимо следовать обязательным принципам оформления полиса. Обязательным условием считается проведение процедуры заключения соглашения между гражданином и СК, предусматривающего защиту на случай утраты собственности либо нанесения ущерба объекту кредитного договора.

Допускается не оплачивать страхование жизни при ипотеке от ВТБ и защиту для ситуаций потери, ограничения права владения (титул). При отсутствии данного расширения в полисе происходит сложение ответственности на плечи заемщика. Титульная защита считается актуальной в течение первых трех лет владения. Впоследствии истекает срок исковой давности.

Когда не заключается договор на страхование жизни, то повышается процент по ипотеке. Данное действие связано с компенсацией рисков.

Если человек уже оформил страховку, то в соответствии с законодательством можно в будущем расторгнуть договор:

- Автоматическое аннулирование при отсутствии платежей за первый месяц (30 дней) ипотечного договора;

- При обращении в первые две недели (14 дней «период охлаждения») после подписания страховки.

Но прежде стоит оценить возможность возникновения рисков для жизни заемщика или права собственности.

Обратите внимание: При подписании страховки, включающей комплексную защиту, запрещается аннулировать договор. Такая процедура осуществима лишь для полисов, предусматривающих защиту для субъекта или объекта недвижимости.

Необходимости подписания полиса для защиты жизни, здоровья не существует, как уверяют многие кредитные инспекторы при рассмотрении заявок. Отказ не влияет на качество кредитной истории, так как описываемая ситуация не указывается в подаваемых в бюро данных.

Страхование ипотеки ВТБ 24: где дешевле оформить?

Для оценки дешевизны стоит рассмотреть множество вариантов путем обращения на прямую в офисы разных компаний. Ведь иногда страховщики проводят временные акции по снижению цены на популярные договора, которые должны быть оформлены при взятии займа на недвижимость. Популярными организациями, предлагающими гибкие условия, считаются:

- ВТБ — страхование, позволяющая сэкономить за счет суммированной оплаты за 3-5 лет при первичной покупке полиса;

- ВСК – лояльная система расчета премии применительно к возрасту и полу заемщика.

А также, многие клиенты отмечают компанию Альянс, где возможна покупка полиса стоимостью 0,34% от цены ипотечного договора.

Текущие предложения ВТБ по ипотечному страхованию

На сегодняшний день в ВТБ страховании можно приобрести договор по . Она подразумевает снижение ежегодного платежа на 25% при условии оплаты за один раз.

Так, если клиент решает оформить ипотеку на 15 лет, когда цена квартиры составляет 3.000.000 руб., то придется заплатить 91.824,48 руб. за 5 лет. При согласии на специальную программу дается скидка в размере 18.744,48 руб. Остается лишь заплатить 73.080 руб. единовременно.

Как не ошибиться с выбором?

При выборе компании стоит обратить внимание на такие моменты:

- Отсутствие подводных камней, например, в документе прописывается то, что заявитель не сможет расторгнуть договор страхования или придется оплатить высокую комиссию;

- Исключение некоторых рисковых ситуаций;

- Сравнить ценовую политику при расчете и условия защиты в нескольких компаниях.

При соотнесении безопасности, благонадежности и доступности страховой компании в большинстве случае человек делает правильный выбор для себя. Приобрести полис на выгодных условиях можно всегда, но прежде следует ознакомиться с предложениями нескольких страховщиков.

Что будет, когда страховка не оплачивается заемщиком

Во время действия полиса человек перестает вносить платежи. Что тогда происходит? Компания-страховщик начинает направлять уведомления о необходимости оплаты.

Если и дальше гражданин отказывается уплачивать взносы, сведения об этом направляются в банковскую организацию, который, также, начнет третировать клиента различными способами – смс-сообщения, письма, звонки. В худшем случает дело направляется в суд.

Наступил страховой случай, затопили соседи, случился пожар и так далее, для начала нужно:

1. Первым делом постарайтесь минимизировать ущерб и сообщите в соответствующие государственные органы.

Известить страховую компанию необходимо в течении 3-х рабочих дней с даты наступления страхового случая.

3. По телефону назначат встречу с представителем, дайте возможно осмотреть поврежденное имущество для оценки страховых выплат.

До осмотра следует не трогать поврежденное имущества, кроме случаев предотвращения дальнейших повреждений.

4. Подготовить ряд всех необходим документов для заявления о страховой выплате:

- Удостоверения личности (паспорт);

- Подтверждение права собственности;

- Оригиналы компетентных органов (пожарных, МЧС, полиции);

- Подтверждение размера ущерба;

- Реквизиты для выплаты страхового возмещения;

- Бланк заявления, который можно скачать на официальном сайте в разделе « ».

В первую очередь отметим, что согласно законодательства любое страхование жизни осуществляется исключительно с добровольного желания самого заемщика. Никто не имеет право заставлять делать полис. С другой стороны, в интересах и банка, и клиента все-таки оформить договор для снижения финансовых рисков.

Многих интересует, что же . По ссылке вы найдете примеры расчетов. Кратко, для большинства клиентов в возрасте до 50 лет выгоднее все-таки застраховаться, тарифы существенно ниже по сравнению с увеличением ставки. Это позволяет сэкономить на размере ежемесячного платежа, и, что гораздо важнее, получить выплаты в случае смерти/инвалидности 1 или 2 группы.

Обращаем внимание, что . Это требование Закона "Об ипотеке".

Второй важный момент. Покупать полис разрешено только в аккредитованной компании. Каждый банк на своем официальном сайте обязан публиковать список отобранных страховщиков. Например, в списке Сбербанка (на ма1 2019 года) их 15, ВТБ - 20, Абсолютбанке - 9, Транскапитале - всего 5. Понятно, что чем меньше допущенных, тем ниже шанс найти выгодный вариант. Это создает возможности для злоупотреблений и манипуляций. Банк допускает только тех, кто предлагает большую комиссию за продажу полисов.

Если думаете, что подобные списки ограничивают права и нарушают законодательство, то огорчим. Это практика абсолютна правомерна еще с 2009 года, когда Правительство РФ и Антимонопольная служба выпустили специальное Постановление. В нем подробно сказано о порядке допуска к страхованию рисков заемщиков. Более подробно в статье " ".

Перечисление ндфл раньше выплаты заработной платы

Инструкция для новичков — как работают риэлторы по продаже квартиры?

Как использовать засахарившееся варенье

Что такое аккредитив простым языком: подробное рассмотрение банковской услуги

Налоговые органы Сфера деятельности налоговой инспекции