Подскажите, пожалуйста.Можно ли предусмотреть учетной политикой все затраты предприятия для целей налогообложения прибыли относить к прямым, без косвенных?

Нельзя затраты предприятия относить только к прямым, без косвенных. В налоговом учете расходы организации на производство и реализацию делятся на две группы: прямые и косвенные. Такой порядок установлен пунктом 1 статьи 318 и Налогового кодекса РФ.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух»

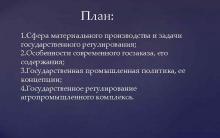

В налоговом учете расходы организации на производство и реализацию делятся на две группы:

- прямые;

- косвенные.

Точный перечень прямых расходов, связанных с производством и реализацией, организация должна установить самостоятельно (п. 1 ст. 318 НК РФ). Разработайте такой список и закрепите его в учетной политике для целей налогообложения. Формирование перечня прямых расходов должно быть экономически обоснованным. Распределять расходы нужно с учетом особенностей технологического процесса и отраслевой специфики. При этом косвенными можно признавать только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включаются в себестоимость единицы продукции, всегда являются прямыми и не могут быть отнесены к косвенным расходам. Аналогичные разъяснения содержатся в письме ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952 . Правомерность такого вывода подтверждается арбитражной практикой (см., например, определение ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 , постановление ФАС Уральского округа от 25 февраля 2010 г. № Ф09-799/10-С3).

Определяя перечень прямых расходов для налогового учета, организация может использовать аналогичный перечень, который она применяет в бухучете (письмо Минфина России от 30 мая 2012 г. № 03-03-06/1/283).

Затраты, которые относятся к прямым расходам, включайте в налоговую базу по мере реализации продукции (выполнения работ), в стоимости которой они учтены (абз. 2 п. 2 ст. 318 НК РФ). Косвенные расходы учитывайте в издержках того периода, когда они осуществлены (п. 2 ст. 318 , п. 1 ст. 272 НК РФ).

Организация оказывает услуги

Организации, которые оказывают услуги, могут распределять расходы на прямые и косвенные в том же порядке, что и производственные.* Им тоже следует сформировать перечень прямых расходов и закрепить его в учетной политике. Однако между правилами признания расходов у производственных организаций и у организаций, которые специализируются на оказании услуг, есть существенное отличие.

Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения и реализуются и потребляются в процессе ее осуществления (п. 5 ст. 38 НК РФ). В связи с этим организации, оказывающие услуги (например, аудиторские компании), не обязаны распределять прямые расходы между затратами текущего налогового (отчетного) периода и стоимостью услуг, не принятых заказчиками на конец этого периода (абз. 3 п. 2 ст. 318 НК РФ , письмо Минфина России от 15 июня 2011 г. № 03-03-06/1/348). Все понесенные расходы (как прямые, так и косвенные) они вправе признавать в текущем налоговом (отчетном) периоде. При этом такой порядок учета прямых затрат нужно установить в учетной политике ().

Торговая организация

Для торговых организаций перечень прямых расходов фиксированный. Он приведен в Налогового кодекса РФ. К прямым затратам относятся:*

- покупная стоимость товаров. Порядок ее формирования организация вправе определить самостоятельно. Так, в покупную стоимость товаров можно включить расходы, связанные с приобретением товаров. Это, например, складские, страховые и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

- расходы, связанные с доставкой товаров на склад организации (если они не включены в стоимость приобретения).

Все остальные издержки торговых организаций, кроме внереализационных, относятся к косвенным расходам (абз. 3 ст. 320 НК РФ НК РФ).

Елена Попова , государственный советник налоговой службы РФ I ранга

При формировании прямых расходов особенно ярко проявляется творчество бухгалтеров. Рассмотрим случаи из практики налоговых и аудиторских проверок.И. Киселева

Прямые расходы «от налоговиков»

По версии налоговой службы перечень прямых расходов, представленный в статье 318 Налогового кодекса, открытый и обязательный к применению. Он может быть расширен по усмотрению предприятий (www.nalog.ru), но сокращать этот перечень, по меньшей мере, неосмотрительно.

Бухгалтерам стоит еще раз проверить состав прямых расходов, куда в обязательном порядке должны войти:

- сырье или материалы, используемые в производстве товаров, комплектующие изделия, полуфабрикаты. Полный перечень указан в подпунктах 1, 4 пункта 1 статьи 254 Налогового кодекса;

- расходы на оплату труда, а также суммы единого социального налога и взносы в Пенсионный фонд;

- суммы начисленной амортизации по основным средствам, используемым при производстве.

Многие компании не всегда следуют предписаниям Налогового кодекса, что подтверждают налоговые проверки. На сегодня инспекторы сталкиваются с такими вариантами состава прямых расходов:

- состав бухгалтеры определяют самостоятельно на основании последнего абзаца пункта 1 статьи 318 Налогового кодекса;

- состав прямых расходов соответствует составу, указанному в пункте 1 статьи 318, но содержание самих прямых расходов пересмотрено по своему усмотрению;

- прямые расходы включают в себя все расходы, которые были на предприятии;

- фирмы, оказывающие услуги, вообще прямые расходы не выделяют.

«Состав прямых расходов, конечно, можно определить самостоятельно, но только в сторону расширения минимального перечня по пункту 1 статьи 318 Налогового кодекса», - рассуждает Ирина Власова, налоговый консультант одной из московских фирм. «Этот вывод сделан на основании того, что если бы законодатель хотел предоставить максимум полномочий в этом вопросе, перечень прямых расходов вообще не приводился бы в Налоговом кодексе. Вполне достаточно расшифровки расходов, представленной в статьях 254-259 Налогового кодекса».

ПримерПрава ли налоговая инспекция?Основной вид деятельности предприятия - строительство. Оплата труда рабочих в соответствии с принятой учетной политикой предприятия для целей налогообложения включается в состав прямых расходов.

На фирме труд строителей оплачивают по сдельно-премиальной системе оплаты труда. Дополнительные выплаты в организации составляют существенную величину и в отдельные периоды превышают сумму, начисленную по сдельным расценкам.

Операции, предусмотренные технологией производства, в компании оформляют нарядом на сдельную работу, а отклонения от нормальных условий работы - листком на доплату, который выписывают на бригаду или отдельного рабочего.

В 2006 году оплата труда строительных рабочих по сдельным расценкам составила 2 300 000 руб., доплаты за отклонения от нормальных условий работы - 3 500 000 руб. По итогам 2006 года в организации часть работ осталась в составе незавершенного производства, которое составило 30 процентов от всего объема выполняемых в течение года работ.

В бухгалтерском учете организации сделаны следующие проводки:

Дебет 20 Кредит 70

- 5 800 000 руб. (2 300 000 + 3 500 000) - выдана заработная плата.В налоговом учете бухгалтер решил оплату труда на основании наряда отнести в состав прямых, а доплату - в состав косвенных расходов.

В налоговой декларации по налогу на прибыль бухгалтер в составе прямых расходов (строка 010 приложения № 2 к листу 02) отразил долю расходов на оплату труда, которая составила 1 610 000 руб. (2 300 000 - 2 300 000 × 30%). Остальные расходы на оплату труда строительных рабочих в размере 3 500 000 руб. были отражены в составе косвенных расходов (строка 040 приложения № 2 к листу 02).

Налоговики при проверке не согласились с методикой бухгалтерии. Они потребовали, чтобы все затраты по оплате труда отнесли к прямым расходам. Поэтому по результатам налоговой проверки сумма прямых расходов на оплату труда строительных рабочих, которая должна быть отражена в налоговой декларации за 2006 год, составила 4 060 000 руб. (5 800 000 - 5 800 000 × 30%). Несписанная часть расходов составила 1 740 000 руб. (5 800 000 - 4 060 000). Разница с суммой, которую отразила в налоговой декларации организация - 1 050 000 руб.

За неполную уплату сумм налога в результате занижения налоговой базы с организации взыскан штраф в размере 20 процентов от неуплаченной суммы налога, то есть 210 000 руб. (ст. 122 НК РФ).

Обратите внимание: в примере не рассмотрены штрафные санкции, начисленные налоговыми органами на суммы ЕСН и ПФР, относящиеся к перечисленным выплатам.

Законодатель в главе 25 Налогового кодекса, кроме разделения на прямые и косвенные расходы, не предполагает еще какого-либо дробления расходов на оплату труда, то есть по видам оплат, как неосмотрительно сделала строительная организация в вышеописанном примере. Такого деления нет и в ранее действующих Методических рекомендациях по применению главы 25 Налогового кодекса.

Официального ответа от Министерства финансов, подтверждающего возможность разделения расходов на оплату труда при разбивке на прямые и косвенные расходы, предприятие на момент проверки не имело. Поэтому вряд ли фирме-штрафнику удастся отстоять правомерность подобного подхода к расчету налоговой базы. Рассмотрим еще одну ситуацию.

Учтем все

Вариант учета в составе прямых расходов всех расходов, имеющих место быть на предприятии, на первый взгляд, выглядит вполне законно. Так как предприятие лишь расширяет взятый за основу перечень прямых расходов в соответствии со статьей 318 Налогового кодекса.

В этом случае все расходы фирмы отражаются по строке 010 приложения № 2 к листу 02.

Порядок заполнения декларации по налогу на прибыль, действующий в настоящее время, изложен в приказе Минфина России от 7 февраля 2006 г. № 24 н «Об утверждении формы налоговой декларации по налогу на прибыль организаций и порядка ее заполнения» (с дополнениями, изменениями).

Те бухгалтеры, которые работают не первый год, знают, что налоговая декларация 2006-2007 годов по сравнению с декларацией, действующей до 2006 года, менее детализирована. Однако и сейчас законодатель просит выделить в отчете основные позиции по расходам, например, стоимость реализованного имущества, сумму амортизационной премии, сумму исчисленных налогов и другие.

Это связано с тем, что, проводя камеральные налоговые проверки, налоговики могут потребовать дополнительные документы, пояснения и разъяснения. С целью провести углубленный анализ, сопоставив показатели, отраженные в налоговых декларациях по налогу на прибыль, с данными бухгалтерской отчетности и показателями налоговых деклараций по другим видам налогов.

Инструкция по заполнению декларации четко определяет, какие сведения следует указывать в той или иной строке декларации. При этом почти каждое утверждение в инструкции подтверждается ссылкой на положения главы 25 Налогового кодекса.

Может ли предприятие, использующее возможность максимально расширить перечень прямых расходов, отражаемых по строке 010 приложения № 2 к листу 02, иметь неприятности?

ПримерФирма сдает в аренду собственное помещение. Незавершенного производства при осуществлении такой деятельности не бывает. При составлении учетной политики на 2006 год предприятие учитывало пункты 1, 2 статьи 318 Налогового кодекса.

В результате в учетной политике для целей налогообложения предприятие предусмотрело, что в состав прямых расходов включаются буквально все расходы предприятия. В налоговой декларации по налогу на прибыль все расходы налогового периода (2006 год) отражены по строке 010 приложения № 2 к листу 02. Но при аудиторской проверке было выявлено нарушение по оформлению налоговой декларации, порядок заполнения которой, согласно пункту 7 статьи 80 Налогового кодекса, устанавливается Министерством финансов, а не учетной политикой того или иного предприятия.

Так, помимо налога на прибыль, предприятие, находясь на обычной системе налогообложения, является плательщиком налога на имущество, налога на землю, транспортного налога. А эти налоги в соответствии с порядком заполнения налоговой декларации по налогу на прибыль должны быть отражены в строке 041 приложения № 2 к листу 02, а не в строке 010.

Хорошо, что штрафные санкции за заполнение налоговой отчетности с отступлениями от установленного порядка законодательством пока не предусмотрены. Хотя, показывая сумму расходов одной строкой, предприятие не может быть уверено, что при камеральной проверке от него не потребуют разъяснения.

вниманиеЕсли прямых расходов нетК услугам для целей налогообложения относятся, например, деятельность по предоставлению имущества во временное пользование, консультационные услуги и др. Понятно, что при ведении такой деятельности деление расходов на прямые и косвенные становится пустой формальностью.

Другим вариантом учета прямых расходов является полное отсутствие прямых расходов по деятельности, связанной с оказанием услуг. В этом случае может быть использовано два подхода: прямые расходы отражаются в составе косвенных расходов по строке 040 приложения № 2 к листу 02 либо учитываются в составе строки 110.

Напомним, что понятие услуги, которое используется в целях налогообложения, приведено в пункте 5 статьи 38 Налогового кодекса. Основное отличие работ от услуг заключается в том, что при выполнении работ есть материальный результат, а при оказании услуг - нет.

Но возможны случаи, когда услуги могут быть признаны работами. В качестве примера можно привести услуги в области науки. Так, по итогам научной работы составляется письменный отчет, результаты лабораторных исследований. А значит, можно говорить о результате, имеющем материальное выражение, и, как следствие, о необходимости квалифицировать подобные виды деятельности как выполненные работы.

Те предприятия, которые отражают все расходы по строке 110, очевидно, руководствуются ответом, данным в письме Минфина России от 13 июля 2006 г. № 03-03-04/2/174. В нем Минфин подтверждает возможность применения банком, сделавшим этот запрос, порядка отражения прямых расходов по строке 110 приложения № 2 к листу 02. Эта строка, как известно, является сводной по прямым и косвенным расходам, а также некоторым видам расходов, отражаемых в налоговой базе в особом порядке.

Удобно ли это?

По мнению Ирины Власовой, есть два аргумента в пользу классического подхода при заполнении декларации.

Во-первых, пункт 2 статьи 318 Налогового кодекса разрешает относить прямые расходы таких организаций в периоде их осуществления. Другими словами, их можно отражать в 100-процентом объеме. Логично отражать их в той же «прямой» строке 010 приложения № 2 к листу 02.

Во-вторых, чтобы определить значение строки 110, необходимо просуммировать данные по нескольким строкам: прямые (стр. 010) и косвенные расходы (стр. 040), а также расходы по операциям, учитываемым в особом порядке в приложении № 3 к листу 02.

Если фирма осуществляет несколько видов деятельности (производство продукции, выполнение работ, оказание услуг), то все же лучше заполнять все строки приложения № 2 в обычном порядке. Это поможет избежать возможных вопросов при сдаче отчетности.

вниманиеПримечаниеУслуги, которые являются таковыми, согласно Гражданскому кодексу (ст. 779 ГК РФ), в соответствии с Налоговым кодексом (п. 5 ст. 38 НК РФ) могут быть признаны работами (консультационные, аудиторские) и исключены из расчета налога на прибыль. Решающее значение носит оформление оправдательных документов (ст. 252 НК РФ), что подтверждает и арбитражная практика (постановление ФАС Северо-Западного округа от 1 июня 2006 г. № А05-13038/05-31).

Мало кто из бухгалтеров знает (или отдает себе отчет), что аудиторские проверки в соответствии с действующим в России законодательством связаны с подтверждением лишь бухгалтерской отчетности. Аудиторское заключение служит основанием для подтверждения или неподтверждения бухгалтерской отчетности предприятия (п. 3 ст. 1 Федерального закона от 7 августа 2001 г. № 119-ФЗ. «Об аудиторской деятельности»). В аудиторском заключении отмечаются (если они обнаружены) существенные нарушения установленного порядка ведения бухгалтерского учета и составления финансовой отчетности, нарушения законодательства при совершении хозяйственно-финансовых операций, которые нанесли или могут нанести ущерб интересам собственников экономического субъекта, государства и третьих лиц (п. 3 ст. 1, п. 1 ст. 10 Федерального закона № 119-ФЗ, п. 3 Правила (Стандарта) № 6 «Аудиторское заключение по финансовой (бухгалтерской) отчетности» (в ред. постановления Правительства РФ от 7 октября 2004 г. № 532)).

Для организаций, которые применяют метод начисления по налогу на прибыль, расходы, связанные с производством и реализацией, делятся на:

- прямые расходы;

- косвенные расходы (ст. 253 НК РФ , п. 1 ст. 318 НК РФ).

Перечень внереализационных расходов приведен в ст. 265 НК РФ .

В соответствии с НК все расходы, которые учитываются при расчете налога на прибыль и которые не являются прямыми или внереализационными, считаются косвенными расходами, связанными с производством и реализацией.

Для чего нужно разделение на прямые и косвенные затраты

Распределение расходов на прямые и косвенные важно с точки зрения их учета при расчете налоговой базы по налогу на прибыль. Если прямые расходы распределяются между реализованной и нереализованной продукцией, остатками НЗП на конец месяца, то косвенные расходы признаются расходами отчетного периода и полностью относятся в состав расходов, которые учитываются при налогообложении прибыли.

Косвенные расходы по налогу на прибыль: перечень

Косвенные затраты включают в себя, например:

- материальные расходы. Это могут быть материалы, используемые для упаковки товаров; приобретаемый инвентарь и спецодежда; расходы на приобретение топлива и воды, используемых на технологические цели; приобретенные услуги производственного характера;

- амортизация основных средств общепроизводственного и общехозяйственного назначения;

- расходы на оплату труда работников, кроме занятых в процессе производства, а также взносы во внебюджетные фонды с указанных расходов;

- расходы на обязательное и добровольное страхование;

- прочие расходы, связанные с производством и реализацией (ст. 264 НК РФ). К прочим расходам относятся, в частности, суммы налогов и сборов (например, налог на имущество и транспортный налог), расходы на сертификацию, арендные платежи, расходы на командировки, на юридические, информационные и консультационные услуги, расходы на рекламу и др.

Транспортные расходы относятся к прямым или косвенным?

В торговых организациях к косвенным расходам относятся все расходы, связанные с производством и реализацией, кроме:

- стоимости приобретения товаров, реализованных в отчетном периоде;

- транспортных расходов по доставке товаров до склада организации (если они не включены в цену приобретения товаров).

Для сближения бухгалтерского и налогового учета в торговых организациях целесообразно формировать стоимость приобретаемых товаров с учетом всех фактических затрат, связанных с их покупкой, включая расходы по доставке на склад организации. Такой порядок, предусмотренный п. 6 ПБУ 5/01 , разрешен и НК (пп. 3 п. 1 ст. 268 НК РФ). Организации необходимо лишь закрепить это в своей учетной политике.

Если организация не будет учитывать расходы по доставке товаров на свой склад в их себестоимости, то такие транспортные расходы должны распределяться между реализованными и нереализованными товарами по .

Транспортные расходы по доставке товаров на склад покупателей всегда учитываются в составе косвенных расходов текущего месяца.

Налоговый учет

Налогоплательщики, применяющие метод начислений, при определении расходов на производство и реализацию отчетного (налогового) периода подразделяют все понесенные за этот период расходы на прямые и косвенные.

Прямые расходы подлежат распределению между незавершенным производством, нереализованной и реализованной в отчетном (налоговом) периоде готовой продукцией (работами, услугами). Иными словами, прямые расходы относятся к расходам текущего периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены.

Принципы распределения установлены в ст. 319 НК РФ. Конкретный порядок распределения прямых расходов на НЗП и готовую продукцию (выполненные работы, оказанные услуги) налогоплательщик определяет в налоговой учетной политике . Этот порядок не может меняться в течение 2-х налоговых периодов.

Организации, оказывающие услуги, вправе списывать прямые расходы полностью в текущем отчетном (налоговом) периоде без распределения. Указанное право должно быть закреплено в налоговой учетной политике .

Общие прямые расходы, которые невозможно отнести непосредственно на конкретный вид продукции (работ, услуг), распределяется между ними в порядке, установленном в налоговой учетной политике .

Косвенные расходы признаются для целей налогообложения прибыли в том отчетном (налоговом) периоде, в котором произведены.

Согласно п.1 ст. 318НК РФ в состав прямых расходов могут быть отнесены, в частности:

1) материальные затраты:

Сырье, основные и вспомогательные материалы;

Комплектующие изделия;

Приобретенные полуфабрикаты;

2) оплата труда рабочих основного и вспомогательного производства, цехового персонала;

3) социальные отчисления на оплату труда вышеуказанных работников;

4) амортизация основных средств, используемых при производстве продукции, работ, услуг.

Перечень прямых расходов налогоплательщик устанавливает самостоятельно в налоговой учетной политике .

Расходы, связанные с производством и реализацией, не включенные в прямые расходы, относятся к косвенным.

При формировании состава прямых расходов в налоговом учете налогоплательщик может учитывать перечень прямых расходов, связанных с производством и реализацией товаров (выполнением работ, оказанием услуг), применяемым для целей бухгалтерского учета. По мнению Минфина, именно это обеспечит соблюдение требований ст. ст. 252, 318 и 319, согласно которым выбор налогоплательщика в отношении расходов, формирующих в налоговом учете стоимость произведенной и реализованной продукции, должен быть экономически обоснованным (письмо от 29.12.2011 № 07-02-06/260).

Бухгалтерский учет

В бухгалтерском учете себестоимость готовой продукции может определяться одним из способов (устанавливается в ):

1. По производственной себестоимости, когда в состав себестоимости включают:

Общепроизводственные расходы (Дебет 25 Кредит 02, 10, 23, 69, 70);

Общехозяйственные расходы (Дебет 26 Кредит 02, 10, 23, 69, 70).

Формирование себестоимости готовой продукции при этом отражают проводками:

Дебет 20 Кредит 25 – списаны на основное производство общепроизводственные (цеховые) расходы (метод распределения по видам продукции/производств устанавливается в бухгалтерской учетной политике );

Дебет 20 Кредит 26 – списаны на основное производство общехозяйственные расходы (метод распределения по видам продукции/производств устанавливается в бухгалтерской учетной политике );

Дебет 43 Кредит 20 – сформирована себестоимость готовой продукции.

В бухгалтерском учете расходы, учтенные на балансовом счете 20, называются прямыми, а на балансовых счетах 25 и 26 – накладными. Если организация ведет бухгалтерский и налоговый учет готовой продукции одинаково, то для целей налогообложения прямыми будут расходы, учтенные на счетах 20, 25 и 26, то есть прямые и накладные в бухгалтерском учете.

Себестоимость проданной (реализованной) продукции отражается проводками (по видам продукции): Дебет 90.2 Кредит 43.

2. По сокращенной (усеченной) производственной себестоимости, когда в состав себестоимости включают:

Прямые расходы (Дебет 20 Кредит 10, 21, 28, 69, 70);

Общепроизводственные расходы (Дебет 25 Кредит 02, 10, 23, 69, 70).

В этом случае себестоимость выпущенной в отчетном месяце готовой продукции формируется проводками: Дебет 20 Кредит 25 и Дебет 43 Кредит 20.

Себестоимость проданной (реализованной) продукции: Дебет 90.2 Кредит 43.

Общехозяйственные (управленческие) расходы списываются на себестоимость продаж: Дебет 90.2 Кредит 26.

Для сближения бухгалтерского и налогового учета в перечень прямых расходов в налоговой учетной политике следует включить:

Прямые расходы, относящиеся к основному производству (счет 20);

Накладные расходы, относящиеся к общепроизводственным расходам (счет 25).

К косвенным расходам для целей налогообложения прибыли будут относиться управленческие расходы, учтенные на счете 26.

Организация бизнеса в любой отрасли экономики невозможна без учета расходов. Прежде всего, это необходимо, чтобы бизнес не стал убыточным. Определить правильно себестоимость продукции, выбрать подходящую наценку, найти возможные варианты снижения расходов. Не менее важен систематизированный учет для правильного налогообложения и составления корректной отчетности. С целью создания оптимального распределения и стандартизации расчетов расходы разделены по категориям. Прямые и косвенные расходы относятся к разряду определяющих ценообразование и порядок налогообложения.

Под расходами в общем смысле понимается выраженная в денежном эквиваленте сумма, потраченная на производство работ любого вида, в том числе услуг.

Прямые затраты

Прямые расходы включают в себя те затраты, которые можно отнести к конкретному объекту. Это может быть продукция или услуга. В список прямых затрат Налоговый кодекс включает стоимость материалов и сырья, оплату труда и прочие подобные расходы. То есть нет жесткого определения прямых затрат, и каждое предприятие может дополнять их список при наличии соответствующего обоснования. Исключением являются предприятия торговли, для них в НК (ст.320) приведен фиксированный список прямых затрат.

К категории прямых можно отнести, например, расходы на содержание специального оборудования, используемого для одного из видов продукции, или оплату услуг сторонней компании по ремонту данного оборудования. Для предприятий, выпускающих только один вид продукции, все расходы считаются прямыми. Расчет прямых расходов создает основу для определения себестоимости продукции или услуг. Большая часть прямых расходов является переменными, поскольку они напрямую зависят от объема выполняемых работ.

Для предприятий, оказывающих услуги, например, консалтинговые, разрабатывающих программы или проводящих обучение прямыми затратами считается заработная плата консультантов, программистов, преподавателей. Также к прямым относится сдельная оплата труда.

Косвенные издержки

Если затраты невозможно привязать к конкретному объекту производства, они считаются косвенными. Список таких расходов шире, чем список прямых. Сюда включены затраты на аренду и содержание помещений, управленческие и транспортные расходы, реклама и консалтинг, зарплата непроизводственных отделов и многое другое. Список косвенных расходов не регламентируется, предприятие самостоятельно определяет все виды таких затрат. Косвенные расходы могут быть постоянными, не зависящими от объемов производства (аренда, амортизационные отчисления), и переменными (коммунальные услуги, транспортные расходы и др.). Косвенные затраты в свою очередь делятся на производственные и общехозяйственные.

Пример распределения

Для лучшего представления рассмотрим простой пример небольшой семейной кулинарии, где выпекаются булочки, печенье, пончики, пирожные. Работают 4 человека: двое занимаются выпечкой, один продавец, еще один занят покупкой необходимого сырья и доставкой заказов.

В данном примере в категорию прямых расходов будут входить только затраты на покупку компонентов выпечки. Все остальные расходы невозможно отнести ни к одному конкретному виду производимой продукции. А значит к категории косвенных расходов будут отнесены: аренда помещения, зарплата, электроэнергия, вода и другие коммунальные платежи, амортизационные отчисления имеющегося оборудования, средства для уборки помещений, чистки оборудования и прочее.

Если предположить, что со временем кулинарию решили расширить и нанять кулинара, занимающегося, например, только выпечкой пончиков. То в этом случае его зарплата относилась бы к прямым затратам на производство пончиков. А если для выпечки пончиков было бы приобретено специальное оборудование, то его содержание также вошло бы в прямые расходы.

Для чего нужно деление расходов

Определение себестоимости

Основной показатель для любого бизнеса ― себестоимость — включает в себя как прямые, так и косвенные затраты. С прямыми все просто, так как они рассчитаны конкретно на один вид продукции и себестоимость определяется простым делением всех таких затрат на ее количество.

Сложнее определить, какая часть косвенных расходов будет приходиться на единицу каждого вида продукции. Для такого расчета применяется так называемая база, на основе которой определяется доля косвенных расходов на единицу продукции. Часто в качестве базы используется единица времени трудозатрат, но может применяться не одна, а несколько баз. Так, для примера с кулинарией отдельной базой могут стать затраты на электроэнергию для оборудования, используемого при выпечке. Применяется и другой метод соотношения косвенных расходов на единицу продукции, когда все косвенные расходы распределяются на единицу прямых затрат.

Правильно сделанный расчет себестоимости позволяет проводить анализ эффективности расходуемых средств, определять наиболее прибыльный вид продукции, искать способы сокращения непродуктивных расходов.

| База распределения косвенных расходов | |

|---|---|

| Статьи косвенных расходов | Пропорционально |

| На зарплату и социальные отчисления |

|

| На содержанию и эксплуатацию оборудования |

|

| На подготовку и освоение производства | Объему производства в натуральном или денежном выражении. |

| Общепроизводственные затраты |

|

| Непроизводственные затраты | Маржинальному доходу – разнице между ценой продукции и производственной себестоимости на единицу продукции. |

Учет с целью налогообложения

Корректное налогообложение — еще одна важная причина для правильного распределения расходов на прямые и косвенные. Это объясняется системой определения налогооблагаемой прибыли и временем списания расходов.

Прямые расходы списываются с налогооблагаемой прибыли за отчетный период только для реализованной продукции. Оставшиеся прямые расходы относятся к нереализованной продукции и неоконченному производству. Исключение сделано для сферы услуг, где согласно 318 ст. Налогового кодекса устанавливается, что все услуги считаются реализованными и все прямые расходы списываются в настоящем периоде.

Косвенные расходы согласно НК списываются полностью в отчетный период. Поэтому предприятию выгодно относить большую часть расходов к косвенным. Такой подход к распределению расходов не приветствуется налоговыми органами. Поэтому для предотвращения спорных конфликтных ситуаций предприятия должны предоставлять обоснования при переводе расходов из категории прямых в косвенные. Налоговые службы при возникновении подобных вопросов настаивают на включении спорных расходов в категорию прямых, а за необоснованный перевод расходов из прямых в косвенные предприятие будет нести ответственность.

В итоге следует отметить, что категории прямых и косвенных расходов и их оптимальное соотношение оказывают важное влияние на решение следующих вопросов:

- Формирование себестоимости продукции и уровня наценок. Выработка наиболее эффективных способов организации производственного и управленческого процесса.

- Проведение анализа деятельности предприятия с определением рентабельности в целом и отдельных видов продукции.

- Оптимизация налоговых отчислений для создания наиболее благоприятных условий работы предприятия.

Досрочное расторжение договора лизинга: учет и налогообложение (Суслова Ю

Субъекты медицинского страхования

Как оплатить административный штраф через сбербанк онлайн

EBITDA – что это такое и как его рассчитать?

Оптимальная форма правления